איך לעשות מסחר עתידי ב-MEXC

מהם חוזים עתידיים תמידיים?

חוזה עתידי הוא הסכם משפטי מחייב בין שני צדדים לקנייה או מכירה של נכס במחיר קבוע מראש ובתאריך בעתיד. נכסים אלה יכולים להשתנות מסחורות כמו זהב או נפט ועד למכשירים פיננסיים כגון מטבעות קריפטוגרפיים או מניות. סוג זה של חוזה משמש ככלי רב-תכליתי הן להגנה מפני הפסדים פוטנציאליים והן להבטחת רווחים.

חוזים עתידיים תמידיים, תת-סוג של נגזרים, מאפשרים לסוחרים להעלות ספקולציות לגבי המחיר העתידי של נכס בסיס מבלי להחזיק בו בפועל. בניגוד לחוזים עתידיים רגילים עם תאריכי תפוגה מוגדרים, חוזים עתידיים תמידיים אינם פוקעים. סוחרים יכולים לשמור על הפוזיציות שלהם כל עוד הם רוצים, מה שיאפשר להם לנצל מגמות ארוכות טווח בשוק ולהרוויח רווחים משמעותיים. בנוסף, חוזים עתידיים תמידיים כוללים לרוב אלמנטים ייחודיים כמו שיעורי מימון, שעוזרים ליישר את המחיר שלהם עם נכס הבסיס.

היבט ייחודי אחד של עתידים נצחיים הוא היעדר תקופות התיישבות. סוחרים יכולים לשמור על עמדה פתוחה כל עוד יש להם מרווח מספיק, מבלי להיות כבולים לזמן פקיעת חוזה כלשהו. לדוגמה, אם אתה רוכש חוזה מתמיד של BTC/USDT ב-$30,000, אין חובה לסגור את המסחר עד לתאריך מסוים. יש לך את הגמישות להבטיח את הרווח שלך או לצמצם הפסדים לפי שיקול דעתך. ראוי לציין שמסחר בחוזים עתידיים תמידיים אינו מותר בארה"ב, למרות שהוא מהווה חלק ניכר מהמסחר העולמי במטבעות קריפטוגרפיים.

בעוד חוזים עתידיים תמידיים מציעים כלי רב ערך להשגת חשיפה לשווקי מטבעות קריפטוגרפיים, חיוני להכיר בסיכונים הנלווים ולנהוג בזהירות בעת עיסוק בפעילויות מסחר מסוג זה.

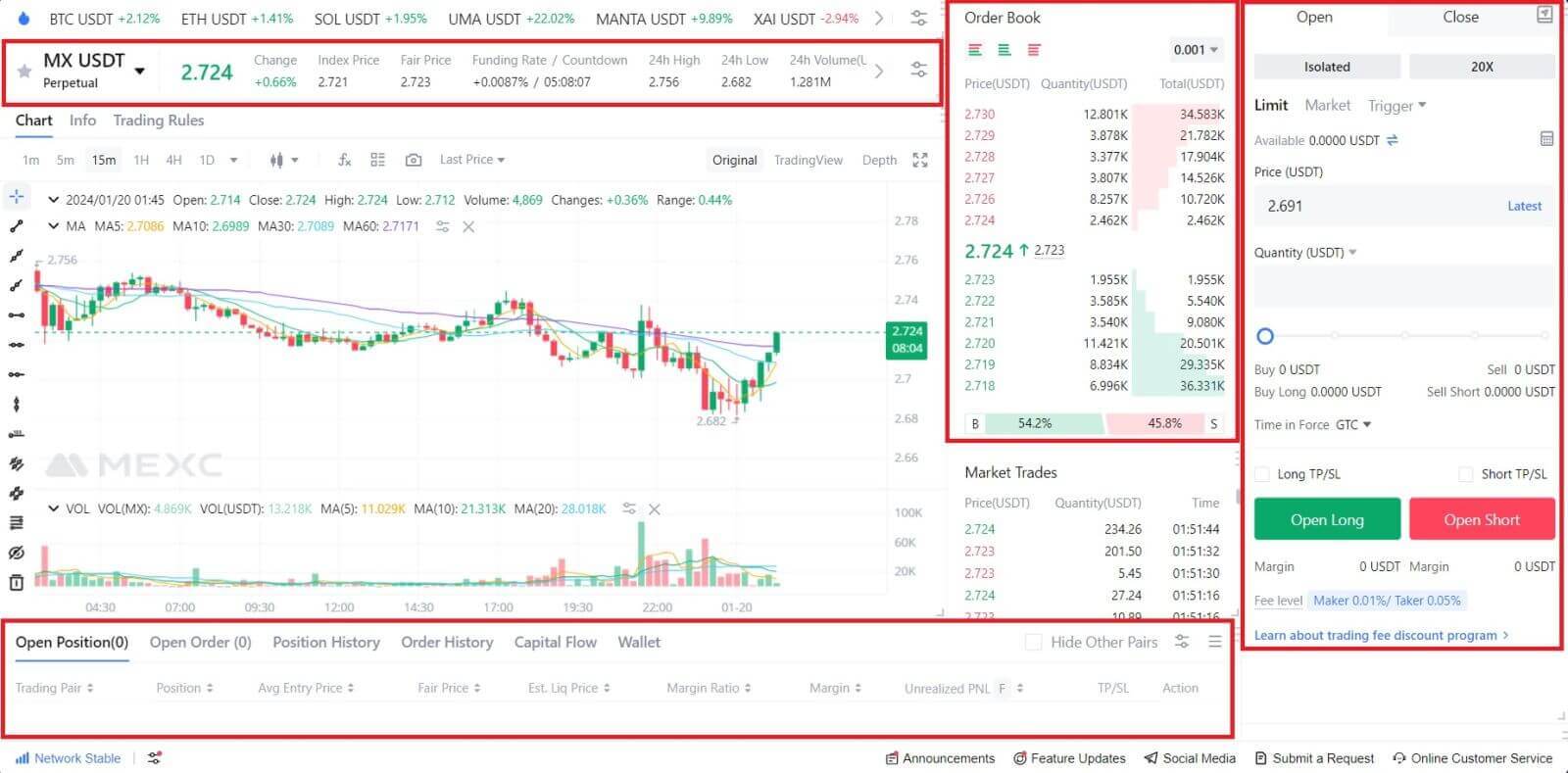

הסבר על הטרמינולוגיה בדף המסחר בחוזים עתידיים ב-MEXC

למתחילים, מסחר בחוזים עתידיים יכול להיות מורכב יותר ממסחר נקודתי, מכיוון שהוא כרוך במספר רב יותר של תנאים מקצועיים. כדי לעזור למשתמשים חדשים להבין ולשלוט במסחר בחוזים עתידיים בצורה יעילה, מאמר זה נועד להסביר את המשמעויות של מונחים אלה כפי שהם מופיעים בדף המסחר בחוזים עתידיים של MEXC.נציג את המונחים הללו לפי סדר הופעתם, החל משמאל לימין.

מונחים מעל תרשים קו K

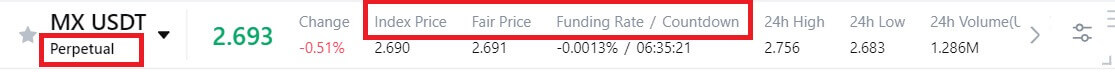

מתמיד: "נצחי" מציין המשכיות. ה"חוזים העתידיים התמידיים" (הידועים גם כחוזים עתידיים תמידיים) הנפוץ התפתחו מחוזים עתידיים פיננסיים מסורתיים, כאשר ההבדל העיקרי הוא שלחוזים עתידיים תמידיים אין תאריך סילוק. המשמעות היא שכל עוד התפקיד לא נסגר עקב פירוק כפוי, הוא יישאר פתוח ללא הגבלת זמן.מחיר מדד: מדד המחירים המקיף המתקבל על ידי התייחסות למחירי הבורסות המרכזיות וחישוב הממוצע המשוקלל של מחיריהן. מחיר המדד המוצג בעמוד הנוכחי הוא מחיר אינדקס MX.

מחיר הוגן: המחיר ההוגן בזמן אמת של החוזים העתידיים, מחושב על סמך מחיר המדד ומחיר השוק. הוא משמש לחישוב ה-PNL הצף של עמדות ולקבוע חיסול פוזיציות. זה עשוי לסטות מהמחיר האחרון של החוזים העתידיים כדי למנוע מניפולציה במחיר.

שיעור מימון / ספירה לאחור: שיעור המימון בשלב הנוכחי. אם השיעור חיובי, בעלי פוזיציות ארוכות משלמים את עמלת המימון לבעלי פוזיציות שורט. אם השער שלילי, בעלי פוזיציות שורט משלמים את עמלת המימון לבעלי פוזיציות ארוכות.

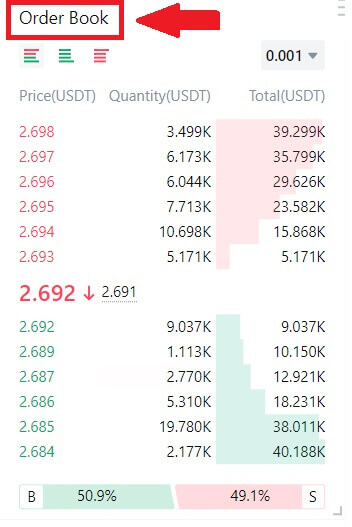

תנאים באזור ספר ההזמנות

ספר הזמנות: חלון לצפייה במגמות בשוק במהלך תהליך המסחר. באזור ספר ההזמנות ניתן לצפות בכל עסקה, בשיעור הקונים והמוכרים ועוד.

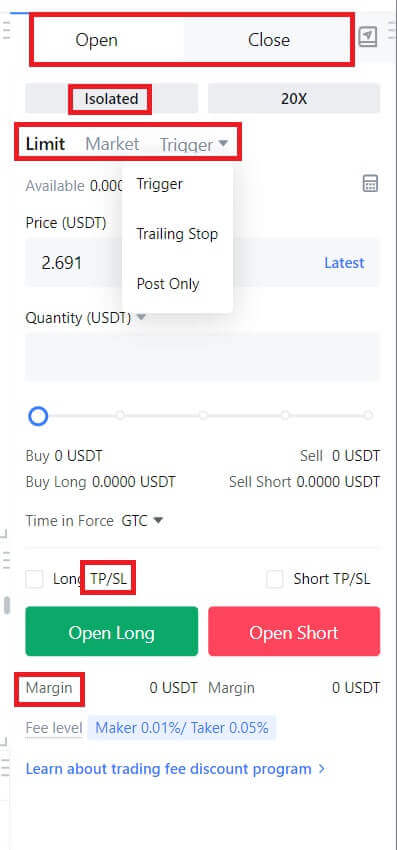

תנאים באזור המסחר

פתיחה וסגירה: לאחר הזנת המחיר והכמות על פי שיקול דעתך לגבי כיוון השוק, תוכל לבחור לפתוח פוזיציה ארוכה או שורט. אם אתה חוזה עלייה במחיר, אתה פותח פוזיציה ארוכה; אם אתה חוזה ירידה, אתה פותח פוזיציית שורט. כשאתה מוכר את החוזה שקנית, אתה סוגר את הפוזיציה. כאשר אתה פותח עמדה על ידי רכישת חוזה ומחזיק בה מבלי להסדיר, זה נקרא עמדת החזקה. אתה יכול לראות את עמדות ההחזקה שלך על ידי לחיצה על [עמדה פתוחה] בתחתית העמוד.Open Long: כאשר אתה צופה שמחיר האסימון יעלה בעתיד ופותח פוזיציה על סמך מגמה זו, זה ידוע כפתיחת פוזיציה ארוכה.

פתיחת שורט: כאשר אתה צופה שמחיר האסימון ייפול בעתיד ופותח פוזיציה על סמך מגמה זו, זה ידוע כפתיחת פוזיציה שורט.

מצב מרווח ומרווח: משתמשים יכולים לעסוק במסחר בחוזים עתידיים לאחר הפקדת אחוז מסוים מהכספים כבטוחה פיננסית. קרן זו ידועה בשם מרווח. מצב השוליים מחולק לשוליים מבודדים או לשוליים צולבים.

מבודד: במצב מרווח מבודד, כמות מסוימת של מרווח מוקצה לעמדה. אם המרווח לפוזיציה יורד לרמה מתחת למרווח התחזוקה, הפוזיציה תחוסל. אתה יכול גם לבחור להוסיף או להקטין את השוליים למיקום זה.

הצלבה: במצב שולי צולב, כל הפוזיציות חולקות את השוליים הצולבים של הנכס. במקרה של פירוק, הסוחר עלול לאבד את כל המרווח ואת כל הפוזיציות מתחת למרווח הצול של אותו נכס.

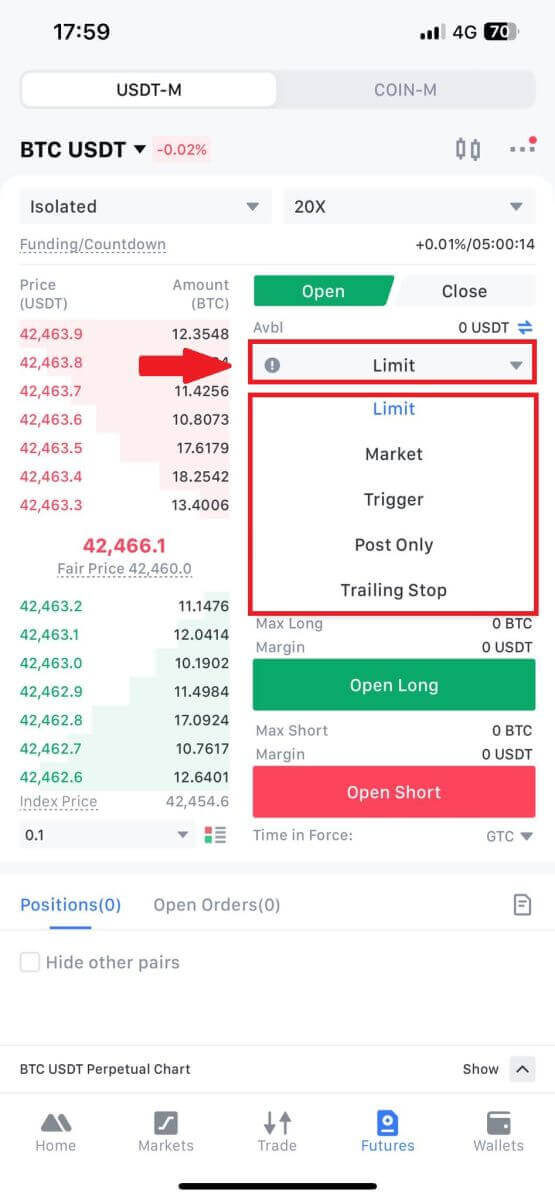

סוגי הזמנות: סוגי ההזמנות מחולקים להסדר הגבלה, הוראת שוק, הוראת טריגר, הוראת עצירה נגררת והזמנה לאחר ביצוע בלבד.

הגבלה: הוראת הגבלה היא הזמנה שבוצעה לקנייה או מכירה במחיר מסוים או טוב יותר. עם זאת, ביצוע צו הגבלה אינו מובטח.

שוק: הוראת שוק היא הזמנה שבוצעה כדי לקנות או למכור במהירות במחיר הטוב ביותר הזמין בשוק.

טריגר: עבור הזמנות טריגר, משתמשים יכולים להגדיר מראש מחיר טריגר, מחיר הזמנה וכמות. כאשר מחיר השוק מגיע למחיר הטריגר, המערכת תבצע הזמנה אוטומטית במחיר ההזמנה. לפני שצו ההדק יופעל בהצלחה, המיקום או השוליים לא יוקפאו.

עצירה נגררת: פקודת עצירה נגררת מוגשת לשוק בהתבסס על הגדרות המשתמש כצו אסטרטגי כאשר השוק נמצא במצב של תיקון. מחיר טריגר בפועל = המחיר הגבוה ביותר (הנמוך ביותר) של השוק ± שונות שבילים (מרחק מחיר), או המחיר הגבוה ביותר (הנמוך ביותר) של השוק * (1 ± שונות שבילים). במקביל, משתמשים יכולים להגדיר את המחיר שבו ההזמנה מופעלת לפני חישוב מחיר הטריגר.

פרסום בלבד:הזמנה לפוסט בלבד לא תבוצע באופן מיידי בשוק, מה שמבטיח שהמשתמש תמיד יהיה היוצר. אם ההזמנה תהיה מתאימה להזמנה קיימת באופן מיידי, היא תבוטל.

TP/SL: הזמנת TP/SL היא הזמנה עם תנאי טריגר מוגדרים מראש (מחיר רווח או מחיר סטופ-לוס). כאשר המחיר האחרון / מחיר הוגן / מחיר מדד יגיע למחיר הטריגר שנקבע מראש, המערכת תסגור את הפוזיציה במחיר השוק הטוב ביותר, בהתבסס על מחיר הטריגר והכמות שנקבעו מראש. זה נעשה כדי להשיג את המטרה של לקיחת רווח או עצירת הפסדים, מה שמאפשר למשתמשים ליישב אוטומטית את הרווח הרצוי או להימנע מהפסדים מיותרים.

פקודת עצירה מוגבלת: פקודת עצירה היא הזמנה מוגדרת מראש שבה משתמשים יכולים להגדיר מראש את מחיר הסטופ-לוס, מחיר הגבלה וסכום קנייה/מכירה. כאשר המחיר האחרון יגיע למחיר הסטופ-לוס, המערכת תבצע הזמנה אוטומטית במחיר הגבול.

COIN-M: חוזים עתידיים עם שולי מטבעות שמסופקים על ידי MEXC הם חוזה הפוך המשתמש במטבע קריפטוגרפי כבטוחה, כלומר, מטבע קריפטוגרפי משמש כמטבע הבסיס. לדוגמה, במקרה של חוזים עתידיים עם שולי מטבעות BTC, הביטקוין משמש כמרווח הראשוני ולחישובי PNL.

USDT-M: חוזים עתידיים בשוליים של USDT שמסופקים על ידי MEXC הם חוזה ליניארי, שהוא מוצר נגזר ליניארי המצוטט ומוסדר ב-USDT, מטבע יציב המוצמד לשווי הדולר האמריקאי.

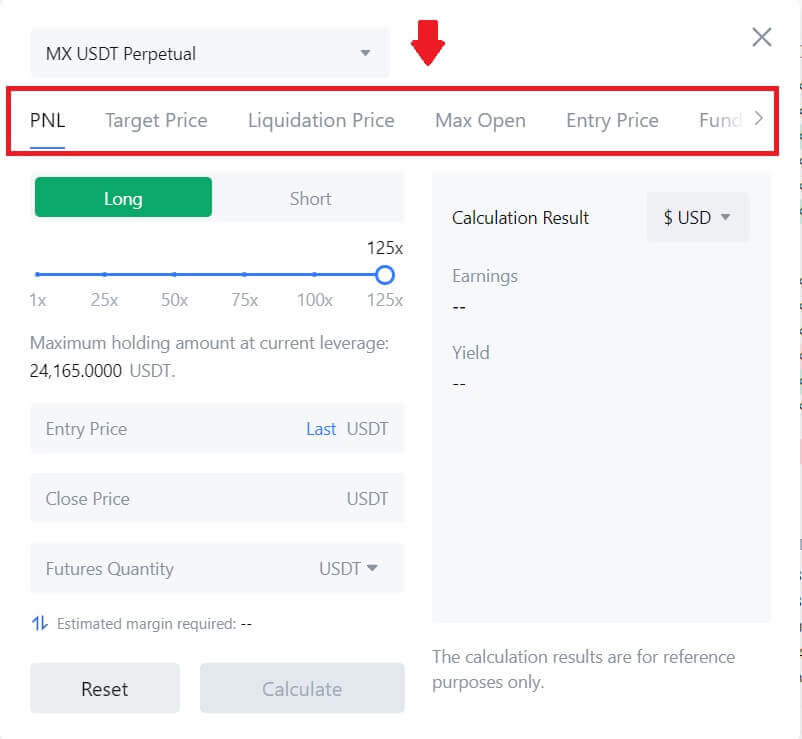

מונחים באזור מחשבון עתידים

PNL : הזן את מחיר הכניסה שלך, את כמות החוזים העתידיים שאתה מחזיק ואת מכפיל המינוף. לאחר מכן, הגדר את מחיר הסגירה הצפוי שלך כדי לחשב את הרווחים והתשואה הסופיים.מחיר יעד : הזן את מחיר הכניסה שלך, את כמות החוזים העתידיים שאתה מחזיק ואת מכפיל המינוף. לאחר מכן, הגדר את התשואה הרצויה שלך כדי לחשב את הרווחים והתשואה הסופיים.

מחיר חיסול : הזן את מחיר הכניסה שלך, את כמות החוזים העתידיים שאתה מחזיק ואת מכפיל המינוף. לאחר מכן, בחר את מצב השוליים (צולב או מבודד) כדי לחשב את מחיר החיסול שלך.

מקסימום פתיחה : הזן את מחיר הכניסה שלך, מכפיל המינוף וסכום המרווח הזמין שלך כדי לחשב את המספר המרבי של חוזים שאתה יכול לפתוח עבור פוזיציה ארוכה/שורטת.

מחיר כניסה : כאשר יש לך מספר פוזיציות עתידיות עבור אותו צמד מסחר, הזן את מחירי הכניסה המתאימים ואת הכמויות העתידיות המתאימות. אתה יכול לחשב את מחיר הכניסה הממוצע עבור חוזים של אותו צמד מסחר.

עמלת מימון : הזן את המחיר ההוגן, כמות הפוזיציה ושיעור המימון (0.01%) כדי לחשב את סכום עמלת המימון שאתה צריך לשלם או לקבל.

הערה: התוצאות המחושבות באמצעות מחשבון החוזים העתידיים הן למטרות התייחסות בלבד, והתוצאות בפועל במסחר חי יגברו.

למתחילים, לפני שתתעסק במסחר בחוזים עתידיים בפעם הראשונה, תוכל להתאמן בממשק MEXC Futures Demo Trading כדי להכיר את עצמך עם תכונות שונות לפני הכניסה לפלטפורמת המסחר החי למסחר.

מונחים באזור הסדר מתחת לתרשים קו K

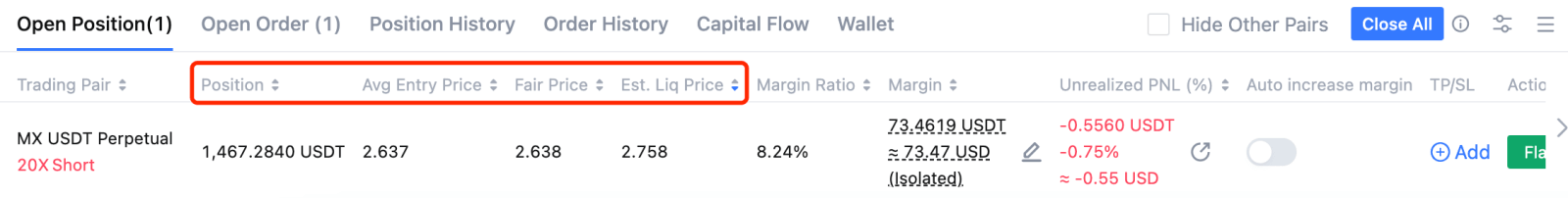

5.1 עמדה פתוחה

תפקיד: מספר חוזים בתפקידים שטרם נסגרו.מחיר כניסה ממוצע: מחיר העלות הממוצע כאשר משתמש פותח עמדה. לדוגמה, אם משתמש פותח פוזיציה ארוכה של 100 המשך בחוזים עתידיים MX/USDT ב-2 USDT ומאוחר יותר פותח פוזיציה נוספת של 100 חוזים באותו כיוון ב-2.1 USDT, מחיר הכניסה הממוצע של המשתמש יחושב באופן הבא: ( 2 * 100 + 2.1 * 100) / (100 + 100) = 2.05 USDT.

מחיר הוגן: מנגנון זה הוצג כדי להגן על המשתמשים מפני הפסדים עקב תנודות שוק חריגות בפלטפורמה אחת. זה מחושב על ידי שקלול נתוני מחירים מבורסות מיינסטרים, מתן שיקוף הוגן של מחיר השוק האמיתי. למידע נוסף על המחיר ההוגן, ניתן לעיין במאמר "מחיר מדד, מחיר הוגן ומחיר אחרון".

הערכה מחיר ליק: כאשר המחיר ההוגן יגיע למחיר הפירוק המשוער, הפוזיציה שלך תעבור פירוק כפוי. לפרטים נוספים על פירוק כפוי, ניתן לעיין במאמר "פירוק כפוי".

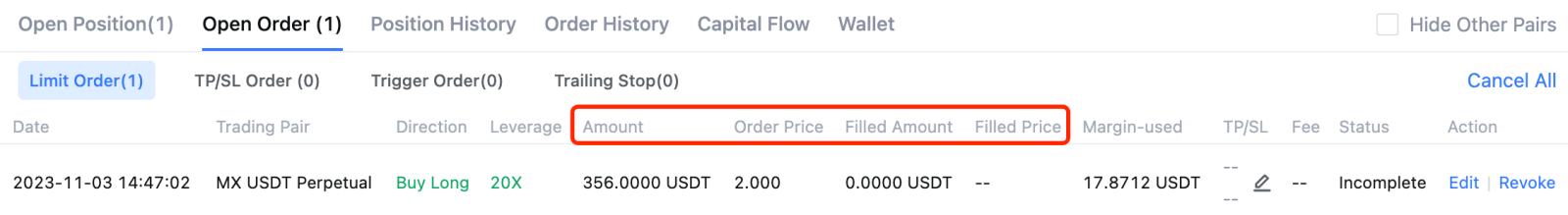

5.2 הזמנה פתוחה

כמות וכמות מילוי: "סכום" מתייחס לנפח המסחר הרצוי שנקבע על ידי המשתמש לפני ביצוע הזמנה. כאשר משתמשים מבצעים הזמנות גדולות, ההזמנה מפוצלת בדרך כלל למספר הזמנות קטנות יותר, שמתמלאות ברצף. "סכום מלא" מתייחס לכמות בפועל שנסחרה. כאשר כמות ההזמנה שווה לכמות שמולאה, זה אומר שההזמנה מולאה לחלוטין.מחיר הזמנה ומחיר מלא: " מחיר הזמנה" מתייחס למחיר המסחר הרצוי שהזין המשתמש בעת ביצוע ההזמנה. אם משתמש בוחר בהזמנה מוגבלת, מחיר ההזמנה הוא המחיר שהזין המשתמש. אם המשתמש בוחר בהזמנת שוק, מחיר ההזמנה תלוי בתוצאות המסחר בפועל. כאשר משתמשים מבצעים הזמנות גדולות, ההזמנה מפוצלת בדרך כלל למספר הזמנות קטנות יותר, שמתמלאות ברצף. עקב תנודות בשוק, המחיר המלא בפועל של כל הזמנה עשוי להשתנות. "מחיר מלא" מתייחס לממוצע של מחירי מילוי אלה בפועל.

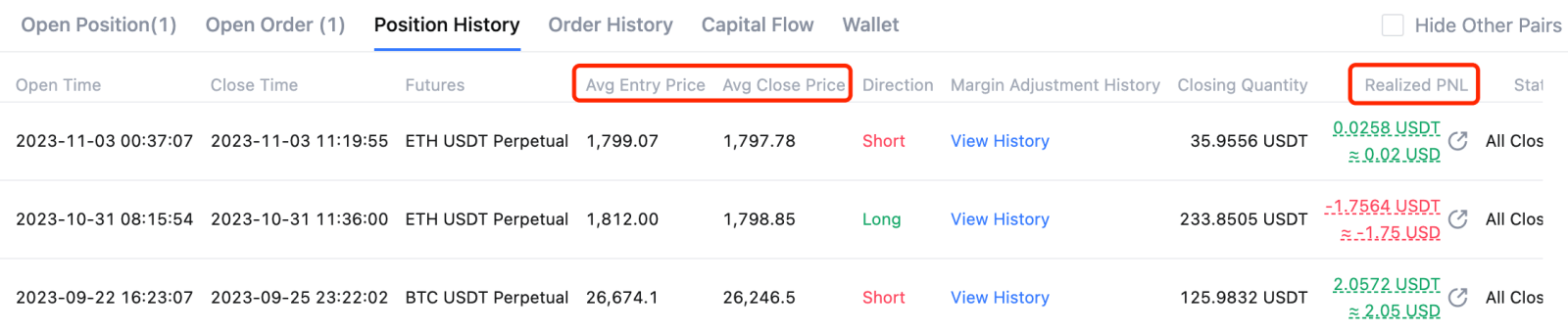

5.3 היסטוריית עמדות

מחיר כניסה ממוצע: העלות הממוצעת לפתיחת עמדה.מחיר סגירה ממוצע: המחיר הממוצע של כל הפוזיציות הסגורות.

PNL ממומש: כל הרווחים וההפסדים המומשים שנוצרו על ידי הפוזיציה, כולל עמלות מסחר, עלויות מימון ו-PNL סגירה. (לא כולל חלקים של עמלות מסחר שקוזזו באמצעות קופונים ו-MX.)

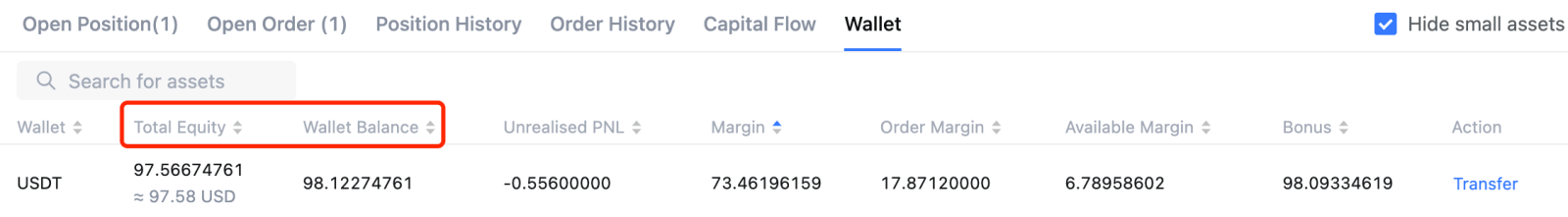

5.4 ארנק

סך הון עצמי: יתרת ארנק + PNL לא ממומש.יתרת ארנק: סך כל העברות נכנסות - סך העברות יוצאות + PNL ממומש.

הבנת המונחים הקשורים למסחר בחוזים עתידיים היא רק הצעד הראשון בלמידה כיצד להשתמש בכלים עתידיים. לאחר מכן, עליך לצבור ניסיון מעשי באמצעות מסחר. לפני המסחר בחוזים עתידיים, אתה יכול להתאמן על שימוש בפלטפורמת הדגמה העתידית למסחר המסופקת על ידי MEXC. ברגע שאתה מיומן, אתה יכול לעבור למסחר בחוזים עתידיים חיים.

כתב ויתור: מסחר במטבעות קריפטופ כרוך בסיכון. מידע זה אינו מספק ייעוץ בנושאי השקעות, מיסוי, שירותים משפטיים, פיננסיים, חשבונאיים או כל שירות קשור אחר, ואינו מהווה ייעוץ לרכישה, מכירה או החזקת נכסים כלשהם. MEXC Learn מספק מידע למטרות התייחסות בלבד ואינו מהווה ייעוץ השקעות. אנא ודא שאתה מבין היטב את הסיכונים הכרוכים בכך ונזהר בעת השקעה. הפלטפורמה אינה אחראית להחלטות ההשקעה של המשתמשים.

כיצד לסחור בחוזים עתידיים על USDT-M תמידי ב-MEXC (אתר)

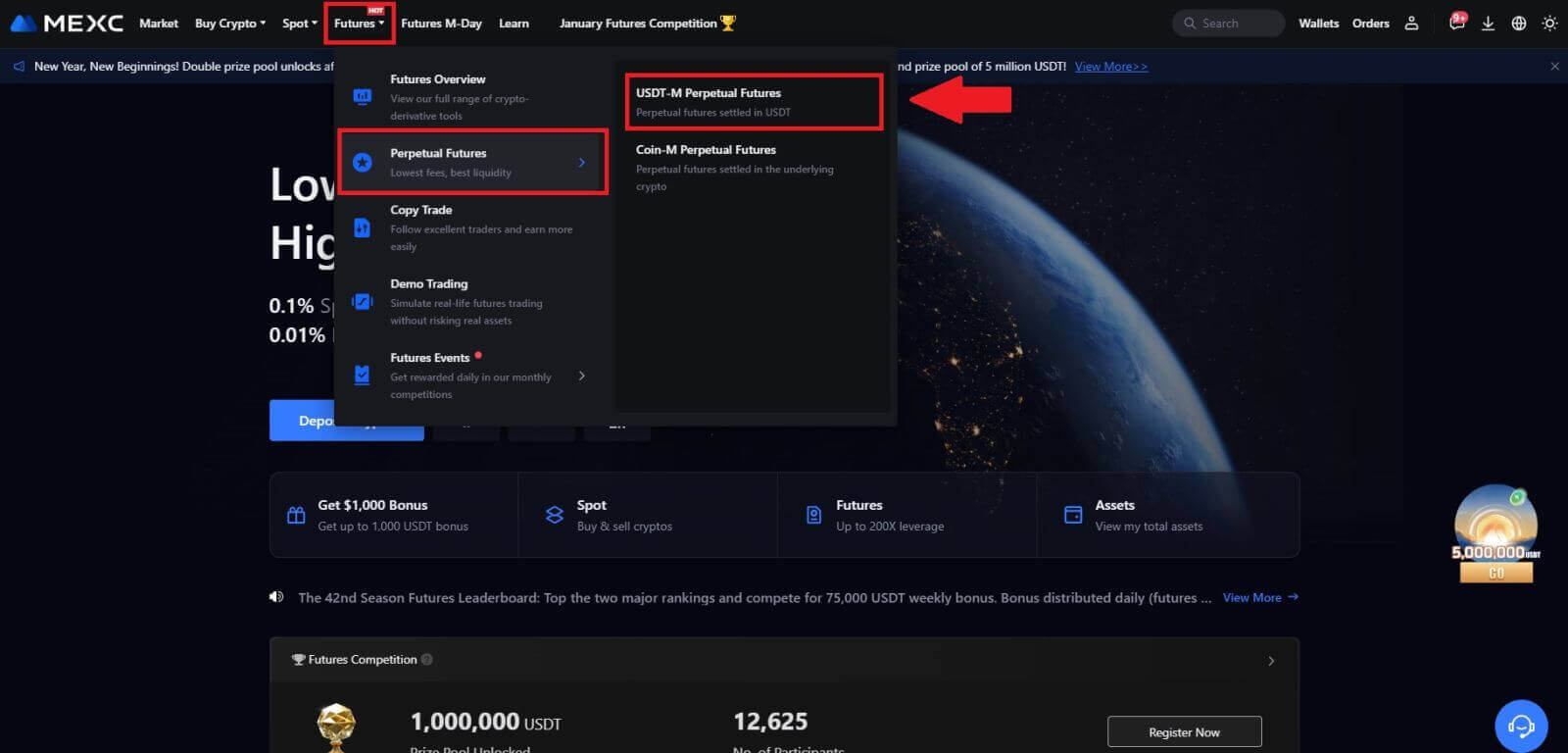

1. עבור אל אתר MEXC, לחץ על [Futures] , בחר [Perpetual Futures] ובחר [USDT-M Perpetual Futures].

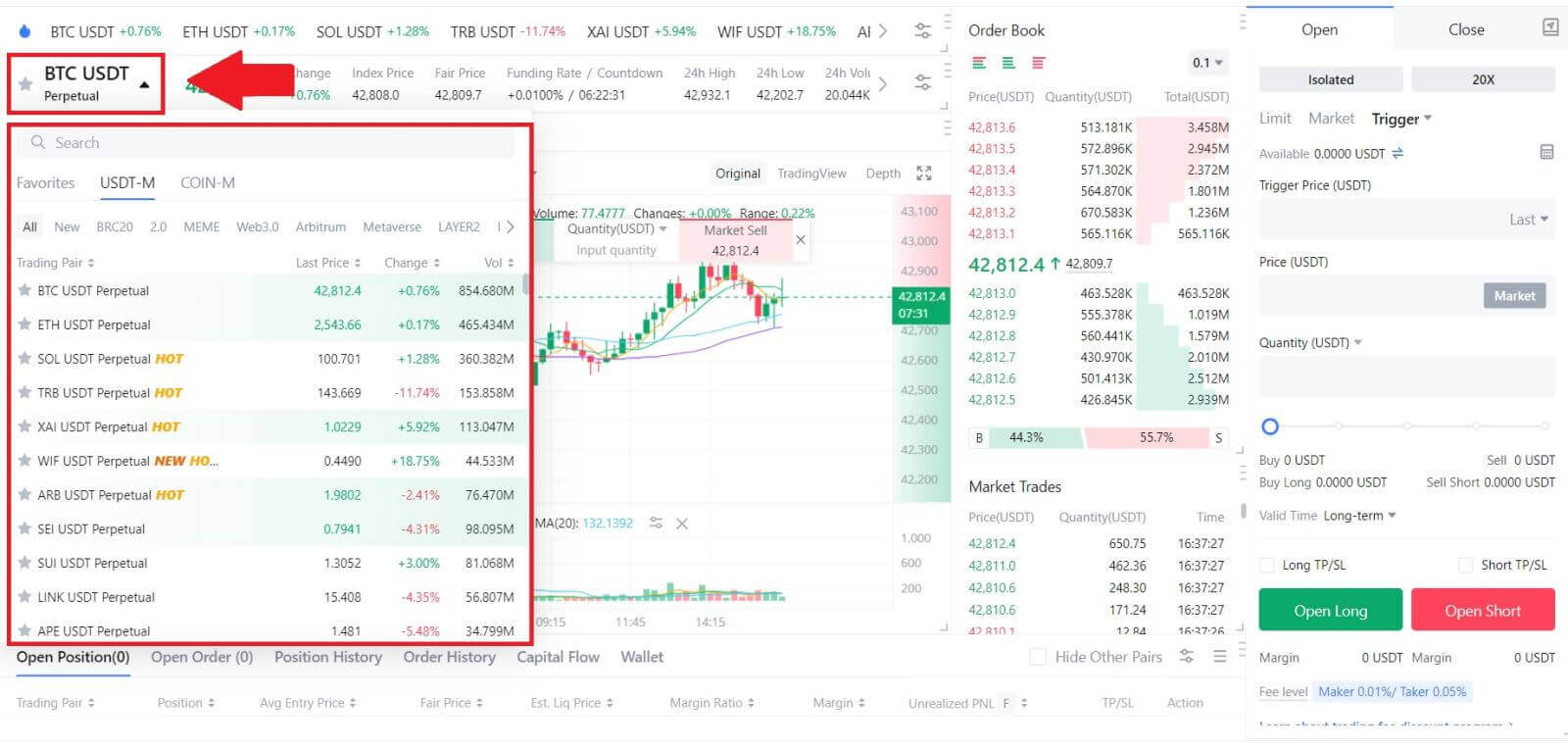

2. בצד שמאל, בחר BTCUSDT כדוגמה מרשימת החוזים העתידיים.

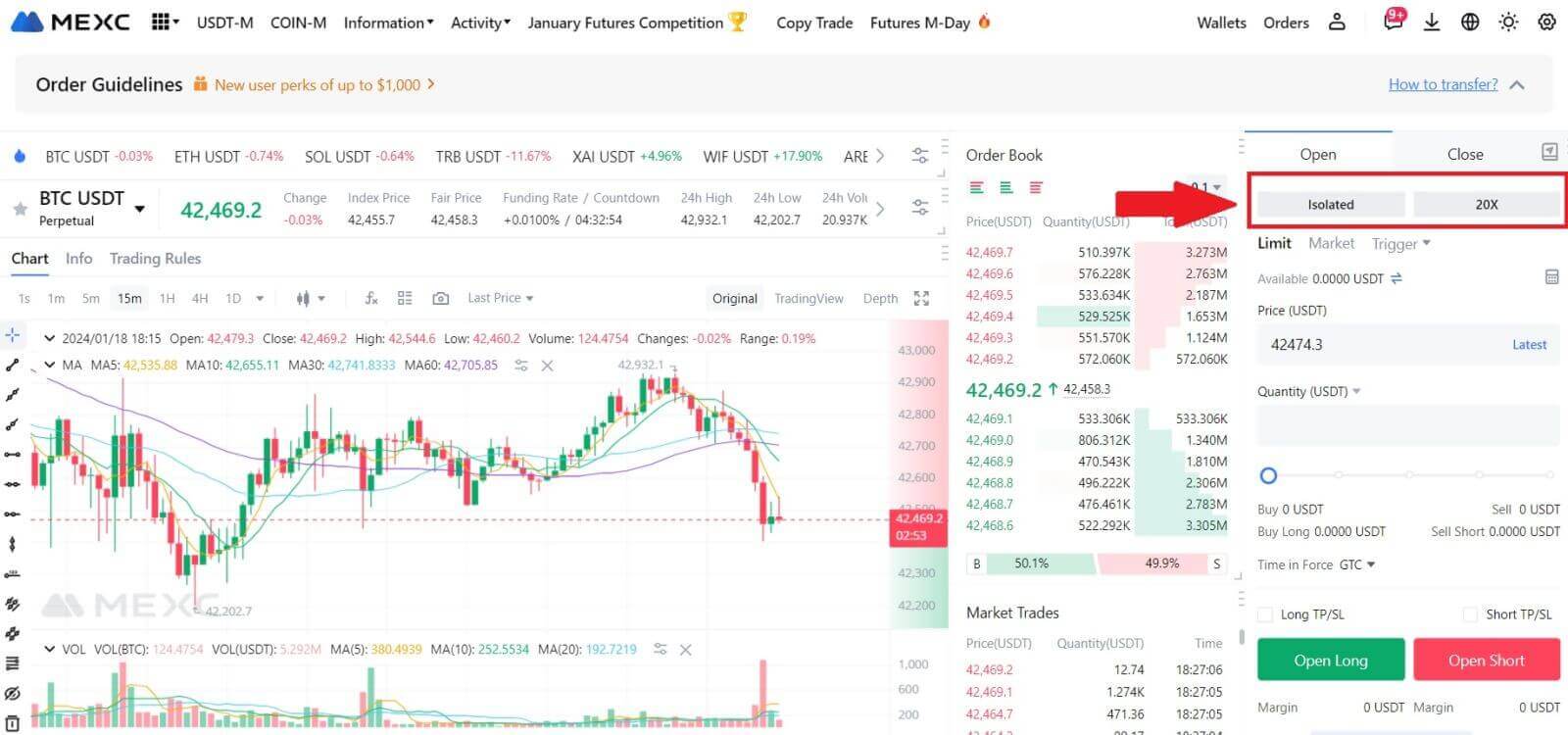

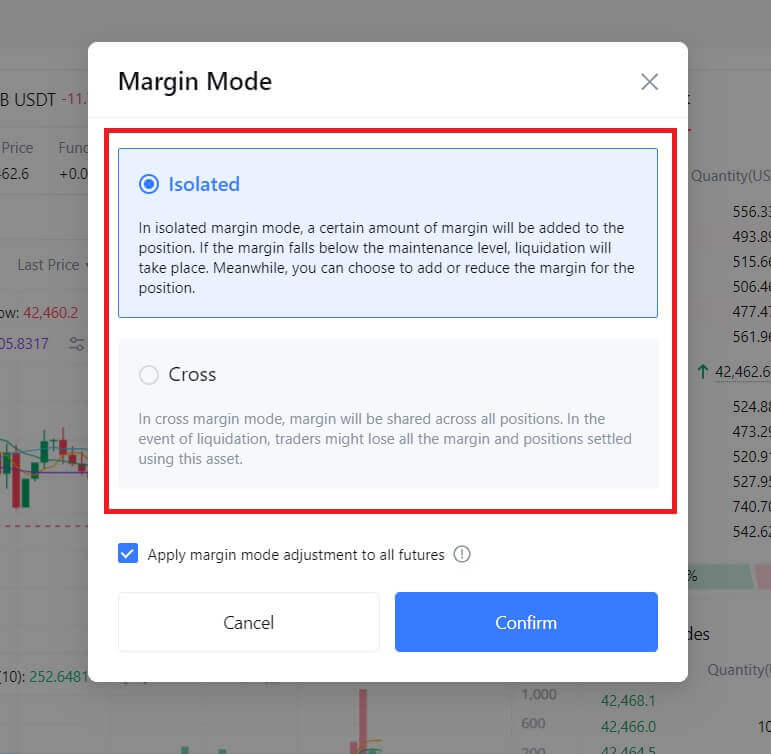

3. לחץ על Isolated או Cross כדי לבחור את [מצב השוליים] שלך.

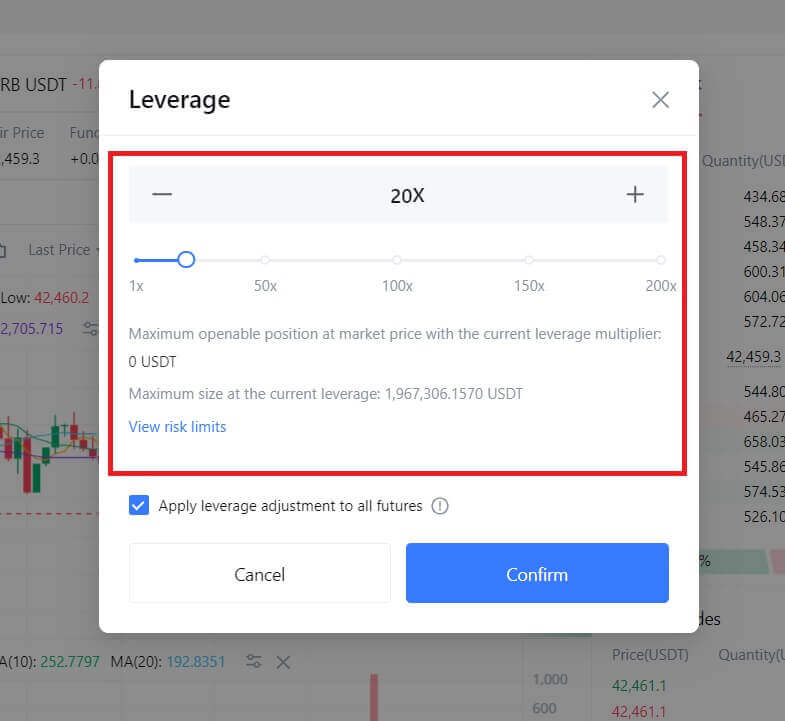

לחץ על [20X] כדי להתאים את מכפיל המינוף על ידי לחיצה על המספר.

הפלטפורמה תומכת בסוחרים עם העדפות מרווח שונות על ידי הצעת מצבי מרווח שונים.

- מצב שוליים צולבים חולק שוליים עם שתי עמדות שנפתחו מול אותו מטבע קריפטוגרפי. ניתן להשתמש בכל רווח או הפסד מפוזיציה כדי להתאים את יתרת המסחר האחר.

- המרווח המבודד מקבל מרווח רק מול עמדה שנפתחה. במקרה של הפסד, המסחר יפסיד רק מול הפוזיציה הספציפית בסילוק. זה משאיר את מאזן המטבעות הקריפטוגרפיים ללא פגע. זוהי האפשרות הטובה ביותר עבור כל הסוחרים החדשים מכיוון שהיא מגנה על יתרת מטבעות הקריפטו הראשית.

כהגדרת ברירת מחדל, כל הסוחרים מתחילים לסחור במצב מרווח מבודד.

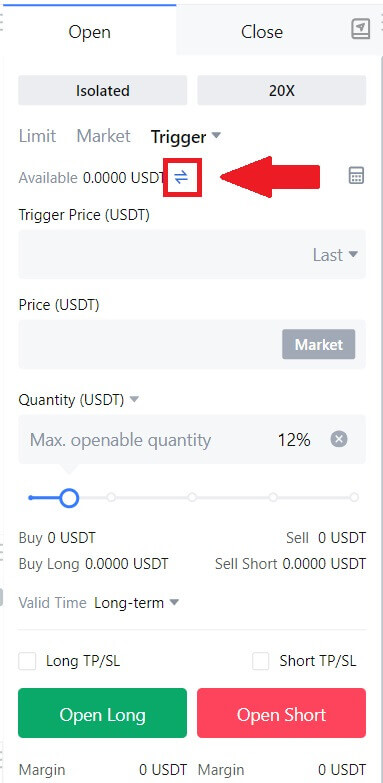

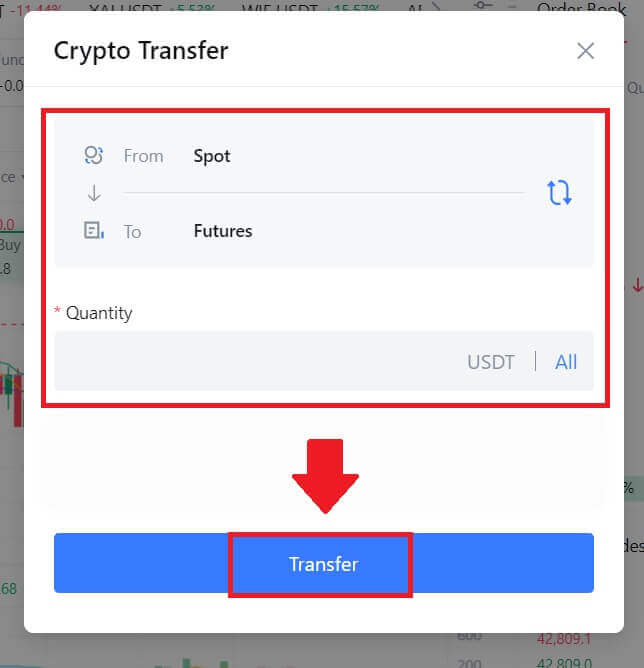

4. כדי ליזום העברת כספים מחשבון הספוט לחשבון החוזים העתידיים, לחץ על כפתור החץ הקטן הממוקם בצד ימין כדי לגשת לתפריט ההעברה.

4. כדי ליזום העברת כספים מחשבון הספוט לחשבון החוזים העתידיים, לחץ על כפתור החץ הקטן הממוקם בצד ימין כדי לגשת לתפריט ההעברה. בתפריט ההעברה, הזן את הסכום הרצוי שברצונך להעביר, ולחץ על [העברה].

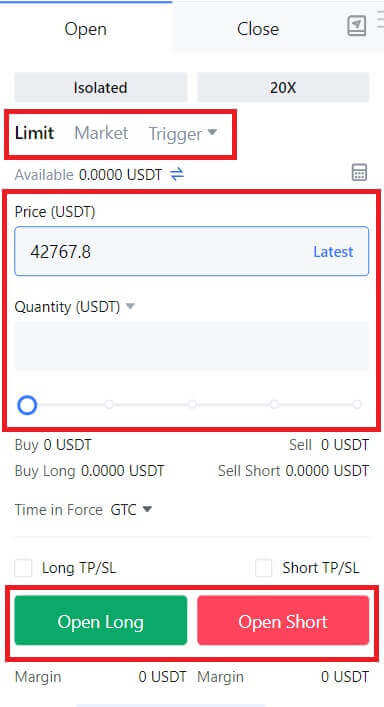

5. כדי לפתוח עמדה, למשתמשים יש שלוש אפשרויות: הזמנה מוגבלת, הוראת שוק וסדר הפעלה. בצע את השלבים הבאים:

הזמנה מוגבלת:

- הגדר את מחיר הקנייה או המכירה המועדף עליך.

- ההזמנה תתבצע רק כאשר מחיר השוק יגיע לרמה שצוינה.

- אם מחיר השוק לא מגיע למחיר שנקבע, הוראת הגבול נשארת בספר הפקודות, ממתינה לביצוע.

- אפשרות זו כוללת עסקה ללא ציון מחיר קניה או מכירה.

- המערכת מבצעת את העסקה בהתבסס על מחיר השוק האחרון בעת ביצוע ההזמנה.

- המשתמשים צריכים רק להזין את כמות ההזמנה הרצויה.

סדר טריגר:

- הגדר מחיר טריגר, מחיר הזמנה וכמות הזמנה.

- ההזמנה תבוצע רק כהזמנה מוגבלת עם המחיר והכמות שנקבעו מראש כאשר מחיר השוק האחרון יגיע למחיר הטריגר.

- הזמנה מסוג זה מספקת למשתמשים שליטה רבה יותר על העסקאות שלהם ועוזרת להפוך את התהליך לאוטומטי בהתבסס על תנאי השוק.

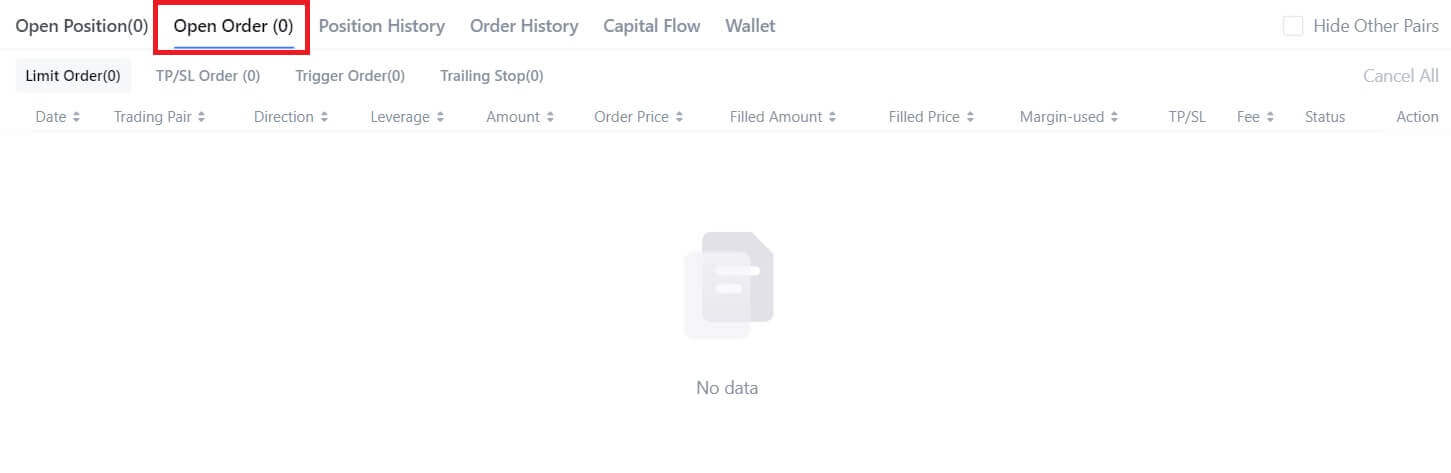

6. לאחר ביצוע ההזמנה, הצג אותה תחת [הזמנות פתוחות] בתחתית העמוד. אתה יכול לבטל הזמנות לפני שהן מתמלאות.

כיצד לסחור בחוזים עתידיים על USDT-M ב-MEXC (אפליקציה)

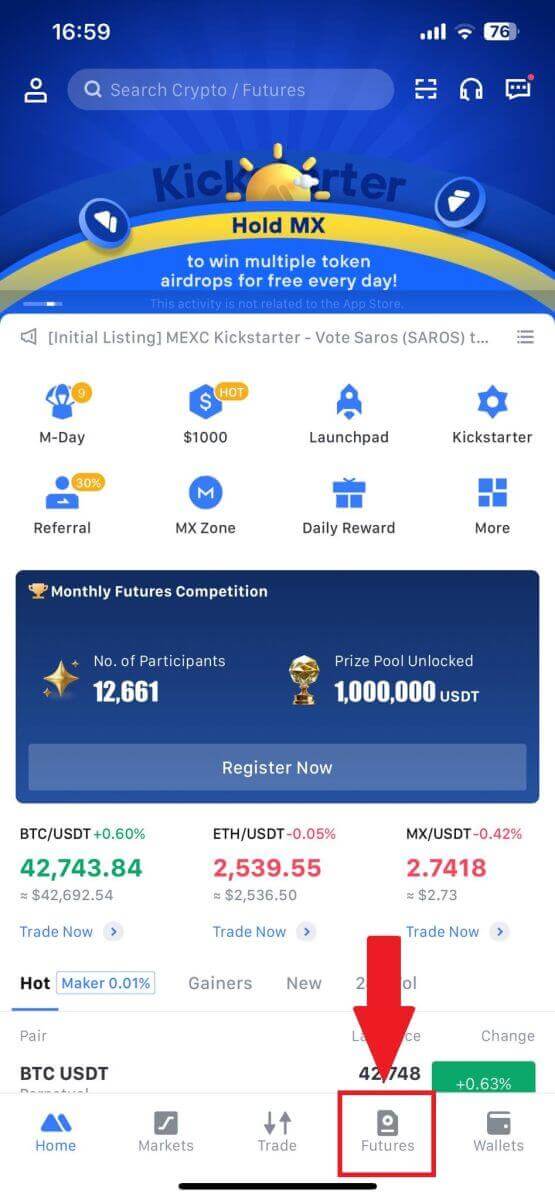

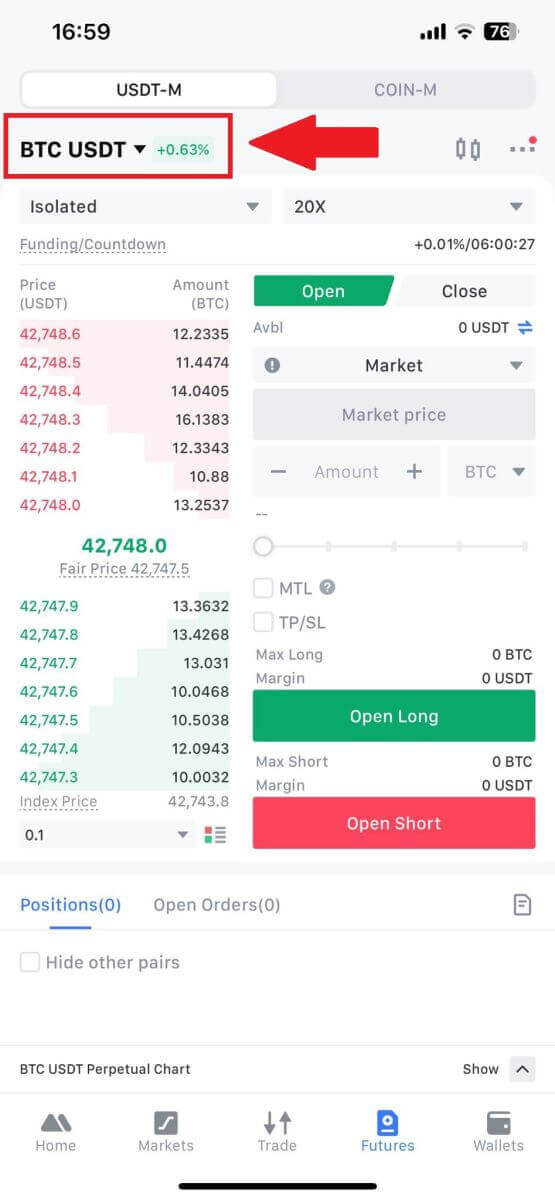

1. פתח את אפליקציית MEXC שלך, בעמוד הראשון, הקש על [עתידים] ובחר [USDT-M].

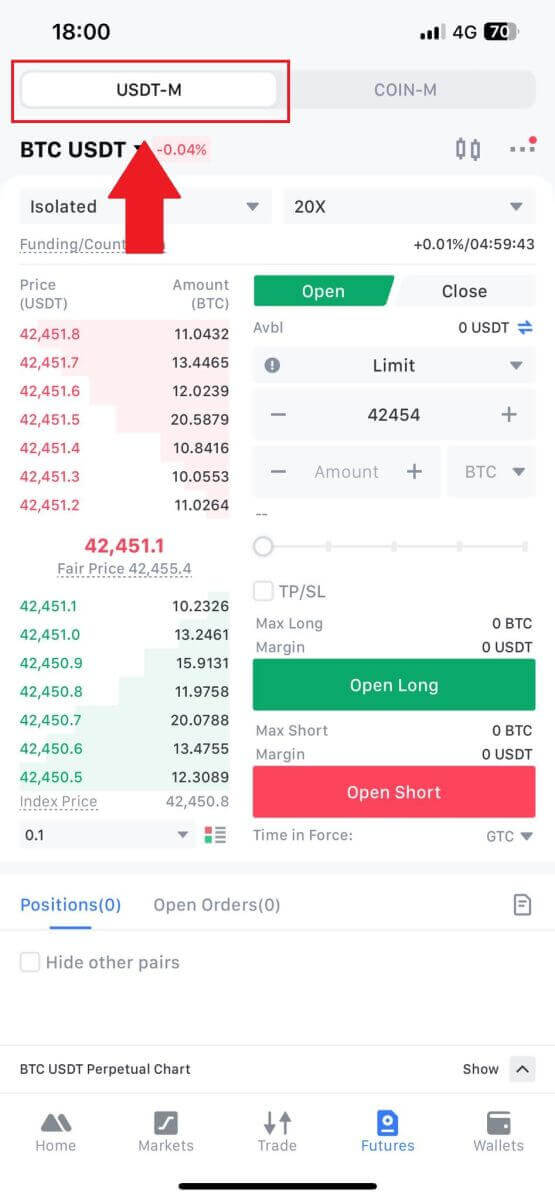

2. כדי לעבור בין צמדי מסחר שונים, הקש על [BTC USDT] הממוקם בפינה השמאלית העליונה. לאחר מכן תוכל להשתמש בסרגל החיפוש עבור זוג ספציפי או לבחור ישירות מהאפשרויות המפורטות כדי למצוא את החוזים העתידיים הרצויים למסחר.

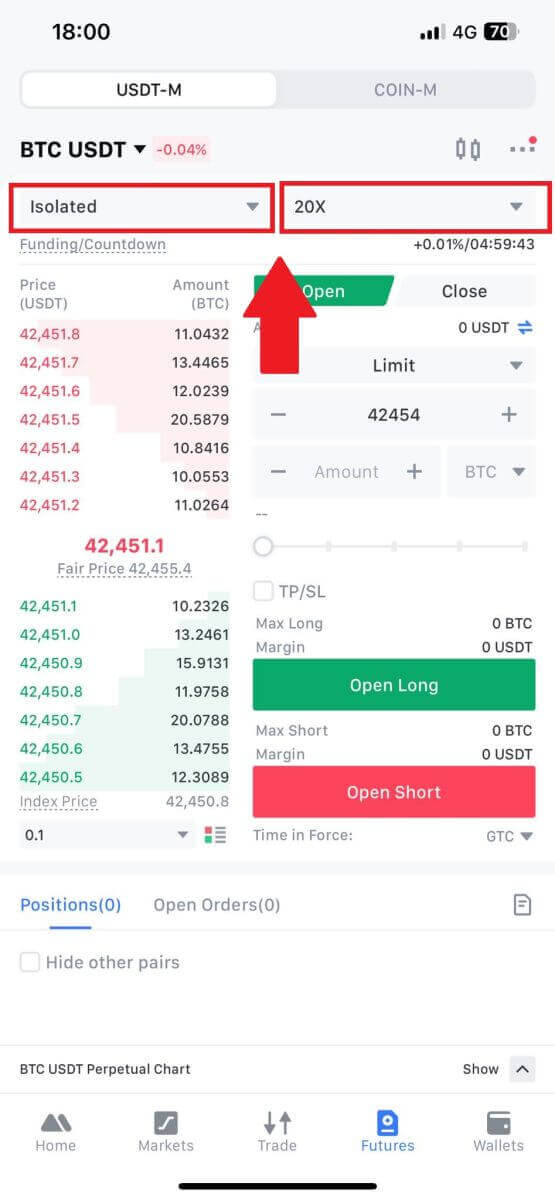

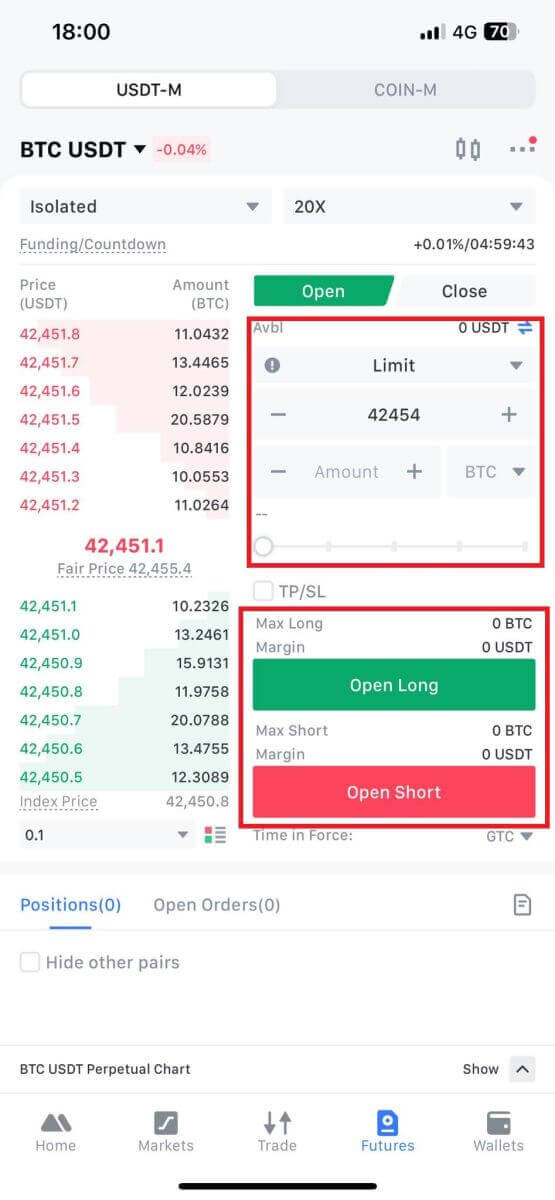

3. בחר את מצב השוליים והתאם את הגדרות המינוף בהתאם להעדפתך.

4. בצד ימין של המסך, בצע את ההזמנה שלך. להזמנת הגבלה, הזן את המחיר והסכום; להזמנת שוק, הזן רק את הסכום. הקש על [פתח ארוך] כדי להתחיל מיקום ארוך, או על [פתח קצר] עבור מיקום קצר.

5. לאחר ביצוע ההזמנה, אם היא לא תמולא מיד, היא תופיע ב- [Open Orders].

מצבי מסחר עתידיים של MEXC

מצב מיקום

(1) מצב גידור

- במצב גידור, המשתמשים נדרשים לציין במפורש אם הם מתכוונים לפתוח או לסגור עמדה בעת ביצוע הזמנה. מצב זה מאפשר למשתמשים להחזיק פוזיציות בו זמנית בכיוונים ארוכים וקצרים בתוך אותו חוזה עתידי. המינוף לפוזיציות הלונג והשורט אינן תלויות זו בזו.

- כל הפוזיציות ארוכות מצטברות, וכל הפוזיציות השורט משולבות בתוך כל חוזה עתידי. בעת שמירה על פוזיציות בכיוונים ארוכים וקצרים כאחד, על הפוזיציות להקצות את המרווח המתאים בהתבסס על רמת מגבלת הסיכון שצוינה.

לדוגמה, בחוזים עתידיים של BTCUSDT, למשתמשים יש את הגמישות לפתוח פוזיציה לונג עם מינוף פי 200 ופוזיציית שורט עם מינוף פי 200 במקביל.

(2) מצב חד כיווני

במצב חד-כיווני, המשתמשים אינם נדרשים לציין אם הם פותחים או סוגרים עמדה בעת ביצוע הזמנה. במקום זאת, הם רק צריכים לציין אם הם קונים או מוכרים. בנוסף, משתמשים יכולים לשמור רק על עמדות בכיוון אחד בתוך כל חוזה עתידי בכל זמן נתון. אם מחזיקים בעמדה ארוכה, הוראת מכירה תסגור אותה אוטומטית לאחר מילוי. לעומת זאת, אם מספר פקודות המכירה שמולאו יעלה על מספר הפוזיציות הארוכות, פוזיציית שורט תתחיל בכיוון ההפוך.

מצבי שוליים

(1) מצב שוליים מבודד

- במצב מרווח מבודד, ההפסד הפוטנציאלי של עמדה מוגבל למרווח ההתחלתי ולכל מרווח מיקום נוסף המשמש במיוחד עבור אותה עמדה מבודדת. במקרה של פירוק, ייגרמו למשתמש רק הפסדים השווים למרווח הקשור לעמדה המבודדת. היתרה הזמינה בחשבון נותרת ללא פגע ואינה מנוצלת כמרווח נוסף. בידוד המרווח המשמש בפוזיציה מאפשר למשתמשים להגביל את ההפסדים לסכום המרווח הראשוני, מה שיכול להיות מועיל במקרים בהם אסטרטגיית מסחר ספקולטיבית לטווח קצר אינה יוצאת החוצה.

- משתמשים יכולים להזרים ידנית מרווח נוסף לפוזיציות מבודדות כדי לייעל את מחיר הפירוק.

(2) מצב שוליים צולבים

מצב שולי צולב כולל שימוש בכל היתרה הזמינה של החשבון כמרווח כדי להבטיח את כל הפוזיציות הצולבות ולמנוע חיסול. במצב מרווח זה, אם הערך הנכסי הנקי אינו עומד בדרישת מרווח התחזוקה, יופעל פירוק. אם פוזיציה צולבת תעבור חיסול, המשתמש יאבד את כל הנכסים בחשבון מלבד המרווח המשויך לפוזיציות מבודדות אחרות.

שינוי מינוף

- מצב גידור מאפשר למשתמשים להשתמש במכפילי מינוף שונים עבור עמדות בכיוון הארוך והקצר.

- ניתן להתאים מכפילי מינוף בטווח המותר של מכפיל המינוף העתידי.

- מצב גידור מאפשר גם מעבר של מצבי שוליים, כגון מעבר ממצב מבודד למצב שוליים צולבים.

- הערה : אם למשתמש יש מיקום במצב שוליים צולבים, לא ניתן להעביר אותו למצב שוליים מבודדים.

שאלות נפוצות (שאלות נפוצות)

סוגי הזמנות על חוזים עתידיים של MEXC

סדר מוגבל

הזמנות מוגבלות מאפשרות לסוחר לקבוע מחיר קניה או מכירה ספציפי, וההזמנה תתמלא במחיר ההזמנה או במחיר נוח יותר ממחיר ההזמנה.

כאשר מוגשת הוראת לימיט, אם אין הזמנה שהמחיר שלה נוח יותר או שווה למחיר ההזמנה הזמין להתאמה בספר ההזמנות, הזמנת הגבלה תיכנס לספר ההזמנות למילוי, ויגדיל את עומק השוק. לאחר מילוי ההזמנה, הסוחר יחויב לפי עמלת היוצר הנוחה יותר.

בעת הגשת הזמנת הגבלה, אם הזמנה שמחירה נוח יותר או שווה למחיר ההזמנה כבר זמינה להתאמה בספר ההזמנות, הזמנת הגבלה תתמלא באופן מיידי במחיר הזמין הטוב ביותר הנוכחי. בגלל הנזילות שנצרכה במהלך ביצוע ההזמנה, תיגבה עמלת מסחר מסויימת כהוצאה של עמלת לוקח.

בנוסף, ניתן להשתמש בפקודות הגבלה גם לסגירה חלקית או מלאה של הוראת הגבלת רווח לקחת. היתרון בהזמנה מוגבלת הוא שמובטח שהיא תתמלא במחיר הנקוב, אך קיים גם סיכון שההזמנה לא תתמלא.

בעת שימוש בפקודה מוגבלת, המשתמש יכול גם לשנות את סוג הזמן האפקטיבי של ההזמנה בהתאם לצרכי המסחר שלו, וברירת המחדל היא GTC:

- GTC (Good 'Til Cancelled Order): סוג זה של הזמנה יישאר בתוקף עד למילוי מלא או ביטולה.

- IOC (הזמנה מיידית או ביטול): אם לא ניתן למלא הזמנה מסוג זה באופן מיידי במחיר שצוין, החלק שלא מולא יבוטל.

- FOK (Fill or Kill Order): סוג זה של הזמנה יבוטל מיד אם לא ניתן למלא את כל ההזמנות.

הוראת שוק

הזמנת השוק תתמלא במחיר הטוב ביותר הקיים בספר ההזמנות באותה עת. ניתן למלא את ההזמנה במהירות מבלי שהסוחר יקבע את המחיר. הוראת השוק מבטיחה את ביצוע הפקודות אך לא את מחיר הביצוע, שכן היא עשויה להשתנות בהתאם לתנאי השוק. הזמנות שוק משמשות בדרך כלל כאשר סוחר צריך לבצע כניסה מהירה כדי לתפוס מגמה בשוק.

סדר הגבלת טריגר

אם נקבע מחיר הטריגר, כאשר מחיר ההשוואה (מחיר שוק, מחיר מדד, מחיר הוגן) שנבחר על ידי המשתמש יגיע למחיר הטריגר, הוא יופעל, ותבוצע הזמנה מוגבלת במחיר ההזמנה והכמות שנקבעו ע"י המשתמש.

עצור סדר בשוק

אם נקבע מחיר הטריגר, כאשר מחיר ההשוואה (מחיר שוק, מחיר מדד, מחיר הוגן) שנבחר על ידי המשתמש יגיע למחיר הטריגר, הוא יופעל, ותבוצע הזמנת שוק עם הכמות שנקבעה על ידי המשתמש.

הערה:

הכספים או הפוזיציות של המשתמש לא יינעלו בעת הגדרת ההדק. הטריגר עלול להיכשל עקב תנודתיות גבוהה בשוק, מגבלות מחיר, מגבלות פוזיציות, נכסי בטחונות לא מספיקים, נפח בלתי נסגר מספיק, חוזים עתידיים במצב לא מסחר, הנפקות מערכת וכו'. הוראת מגבלה מוצלחת של טריגר זהה להוראת גבול רגילה, וייתכן שלא יבוצע. פקודות הגבלה שלא בוצעו יוצגו בפקודות פעילות.

הוראת עצור נגררת

הוראת עצירה נגררת היא הוראת אסטרטגיה למעקב אחר מחירי שוק, ומחיר הטריגר שלה עשוי להשתנות עם תנודות השוק האחרונות.

חישוב מחיר טריגר:

מכירה, מחיר טריגר בפועל = המחיר הגבוה ביותר מבחינה היסטורית של השוק - שונות שבילים (פער מחיר), או המחיר הגבוה ביותר מבחינה היסטורית של השוק * (1 - שונות שבילים).

קנה, מחיר טריגר בפועל = המחיר הנמוך ביותר מבחינה היסטורית של השוק + שונות מסלול, או המחיר הנמוך ביותר של השוק * (1 + משתנה מסלול ב-%).

הזמנות נגררות מאפשרות למשתמשים לבחור מחיר הפעלה להזמנה, והמערכת תתחיל לחשב את מחיר הטריגר רק לאחר הפעלת ההזמנה.

זיהוי לצו עצור נגרר

שונות שבילים: שונות השביל היא התנאי העיקרי לחישוב מחיר הטריגר בפועל. מחיר הטריגר בפועל יחושב על סמך המחיר הגבוה/הנמוך ביותר של סוג המחיר שצוין לאחר הפעלת ההזמנה ושונות המסלול.

כמות: מספר ההזמנות שבוצעו.

סוג מחיר: ניתן לבחור את מחיר העסקה האחרונה, מחיר הוגן או מחיר מדד כקריטריונים להפעלה והפעלת הזמנות נגררות.

מחיר הפעלה: מחיר הפעלה הוא תנאי ההפעלה של הזמנה נגררת. כאשר המחיר של סוג המחיר שצוין יגיע או יעלה על מחיר ההפעלה, ההזמנה תופעל. המערכת תתחיל לחשב את מחיר הטריגר בפועל רק עם ההפעלה. אם מחיר ההפעלה לא מוגדר, ההזמנה תופעל עם ביצוע ההזמנה.

לדוגמה:

מקרה 1 (מכור את ה-rip): המשתמש רוצה למכור BTC מבלי לבחור את מחיר ההפעלה (כלומר להפעיל מיד עם ביצוע ההזמנה) ומחיר העסקה האחרון הוא 30,000 USDT.

לאחר מכן, ניתן להגדיר את הפרמטרים כדלקמן.

[שונות שבילים - פער מחיר] 2,000 USDT

[כמות] 1 BTC

[סוג מחיר] מחיר עסקה אחרונה

במקרה שבו מחיר ה-BTC ממשיך לעלות לנקודה הגבוהה ביותר של 40,000 USDT לאחר ביצוע ההזמנה, ולאחר מכן חוזר ל-38,000 USDT, ומגיע לתנאי החזרה (40,000 USDT - 2,000 USDT = 38,000 USDT), המערכת מחליטה עבור המשתמש למכור במחיר השוק ב-38,000 USDT.

מקרה 2 (קנה את הטבילה): המשתמש רוצה לקנות BTC ומחיר העסקה האחרון הוא כרגע 40,000 USDT.

לאחר מכן ניתן להגדיר את הפרמטרים כדלקמן.

[שונות שבילים - יחס] 5%

[מחיר הפעלה] 30,000 USDT

[כמות] 1 BTC

[סוג מחיר] מחיר עסקה אחרונה

במקרה שבו מחיר ה-BTC ממשיך לרדת ל-30,000 USDT לאחר ביצוע ההזמנה, המעקב מופעל, ואז הוא יורד כל הדרך ל-20,000 USDT וחוזר חזרה ל-20,000 USDT * (1 + 5%) = 21,000 USDT, ומגיע בתנאי התיקון (5%), המערכת מחליטה שהמשתמש יקנה במחיר שוק של 21,000 USDT.

פרסום בלבד

הזמנות פוסט-בלבד לא ימולאו בשוק באופן מיידי, מה שמבטיח שהמשתמש תמיד יוצר ונהנה מתשואה של עמלת המסחר כספק נזילות; יחד עם זאת, אם ההזמנה תמולא בהזמנה קיימת, אזי ההזמנה תבוטל לאלתר.

TP/SL

TP/SL מתייחס למחיר ההדק שנקבע מראש (מחיר רווח או מחיר סטופ הפסד) וסוג מחיר ההדק. כאשר המחיר האחרון של סוג מחיר ההדק שצוין מגיע למחיר ההדק שנקבע מראש, המערכת תבצע הזמנת שוק קרובה לפי הכמות שנקבעה מראש על מנת לקחת רווח או להפסיק הפסד. נכון לעכשיו, ישנן שתי דרכים לבצע הוראת סטופ הפסד:

- הגדר TP/SL בעת פתיחת עמדה: זה אומר להגדיר TP/SL מראש עבור עמדה שעומדת להיפתח. כאשר המשתמש מבצע הזמנה לפתיחת עמדה, הוא יכול ללחוץ כדי לקבוע סדר TP/SL בו-זמנית. כאשר הזמנת הפוזיציה הפתוחה מתמלאת (חלקית או מלאה), המערכת תבצע מיד הזמנת TP/SL עם מחיר ההדק ומחיר ההדק שהוגדרו מראש על ידי המשתמש. (ניתן לראות זאת בהזמנות פתוחות תחת TP/SL.)

- הגדר TP/SL בעת החזקת עמדה: משתמשים יכולים להגדיר סדר TP/SL עבור עמדה מוגדרת כאשר הם מחזיקים עמדה. לאחר השלמת ההגדרה, כאשר המחיר האחרון של סוג מחיר הטריגר שצוין יעמוד בתנאי הטריגר, המערכת תבצע הזמנת שוק סגורה לפי הכמות שנקבעה מראש.

הבדלים בין Coin-M Perpetual Futures לבין USDT-M Perpetual Futures

1. קריפטו שונה משמש כיחידת הערכה, נכס בטחונות וחישוב של PNL:- בחוזים עתידיים מתמידים של USDT-M, הערכת השווי והתמחור הם ב-USDT, כאשר USDT משמש גם כבטוחה, ו-PNL מחושב ב-USDT. משתמשים יכולים לעסוק במסחר עתידי מגוון על ידי החזקת USDT.

- עבור חוזים עתידיים מתמידים של Coin-M, התמחור וההערכה הם בדולר ארה"ב (USD), תוך שימוש במטבע הקריפטו הבסיסי כבטוחה, וחישוב PNL עם הקריפטו הבסיסי. משתמשים יכולים להשתתף במסחר עתידי ספציפי על ידי החזקת הקריפטו הבסיסי המתאים.

2. ערכי חוזה שונים:

- הערך של כל חוזה בחוזים עתידיים נצחיים USDT-M נגזר מהמטבע הקריפטוגרפי הבסיסי המשויך, המודגם על ידי הערך הנקוב של 0.0001 BTC עבור BTCUSDT.

- בחוזים עתידיים מתמידים של Coin-M, המחיר של כל חוזה קבוע בדולר אמריקאי, כפי שניתן לראות בערך הנקוב של 100 דולר עבור BTCUSD.

3. סיכונים שונים הקשורים לפיחות של נכס בטחונות:

- בחוזים עתידיים של USDT-M, נכס הבטחונות הנדרש הוא USDT. כאשר המחיר של הקריפטו הבסיסי יורד, זה לא משפיע על הערך של נכס הבטחונות של USDT.

- בחוזים עתידיים מתמידים של Coin-M, נכס הבטחונות הנדרש מתאים לקריפטו הבסיסי. כאשר מחיר הקריפטו הבסיסי יורד, נכסי הביטחונות הנדרשים לפוזיציות של המשתמשים גדלים, ונדרש יותר מהקריפטו הבסיסי כביטחונות.