Jak handlować kontraktami terminowymi na MEXC

Czym są kontrakty terminowe typu perpetual futures?

Kontrakt futures to prawnie wiążąca umowa pomiędzy dwiema stronami dotycząca zakupu lub sprzedaży składnika aktywów po z góry określonej cenie i terminie w przyszłości. Aktywa te mogą się różnić – od towarów takich jak złoto czy ropa naftowa po instrumenty finansowe, takie jak kryptowaluty lub akcje. Kontrakt tego typu stanowi wszechstronne narzędzie zarówno zabezpieczające przed potencjalnymi stratami, jak i zabezpieczające zyski.

Perpetual futures, podtyp instrumentów pochodnych, umożliwiają inwestorom spekulacje na temat przyszłej ceny instrumentu bazowego bez faktycznego jego posiadania. W przeciwieństwie do zwykłych kontraktów futures z ustalonymi datami wygaśnięcia, kontrakty terminowe wieczyste nie wygasają. Traderzy mogą utrzymywać swoje pozycje tak długo, jak chcą, co pozwala im czerpać korzyści z długoterminowych trendów rynkowych i potencjalnie osiągać znaczne zyski. Ponadto wieczyste kontrakty futures często zawierają unikalne elementy, takie jak stopy finansowania, które pomagają dostosować ich cenę do instrumentu bazowego.

Cechą charakterystyczną kontraktów wieczystych jest brak okresów rozliczeniowych. Inwestorzy mogą utrzymywać pozycję otwartą tak długo, jak mają wystarczający depozyt zabezpieczający, bez ograniczeń związanych z czasem wygaśnięcia kontraktu. Na przykład, jeśli kupisz kontrakt wieczysty BTC/USDT za 30 000 USD, nie ma obowiązku zamykania transakcji w określonym terminie. Masz swobodę zabezpieczenia zysku lub ograniczenia strat według własnego uznania. Warto zaznaczyć, że handel kontraktami perpetual futures nie jest dozwolony w USA, choć stanowi znaczną część światowego handlu kryptowalutami.

Chociaż wieczyste kontrakty futures oferują cenne narzędzie do zdobywania ekspozycji na rynki kryptowalut, należy zdawać sobie sprawę z związanego z nimi ryzyka i zachować ostrożność podczas angażowania się w taką działalność handlową.

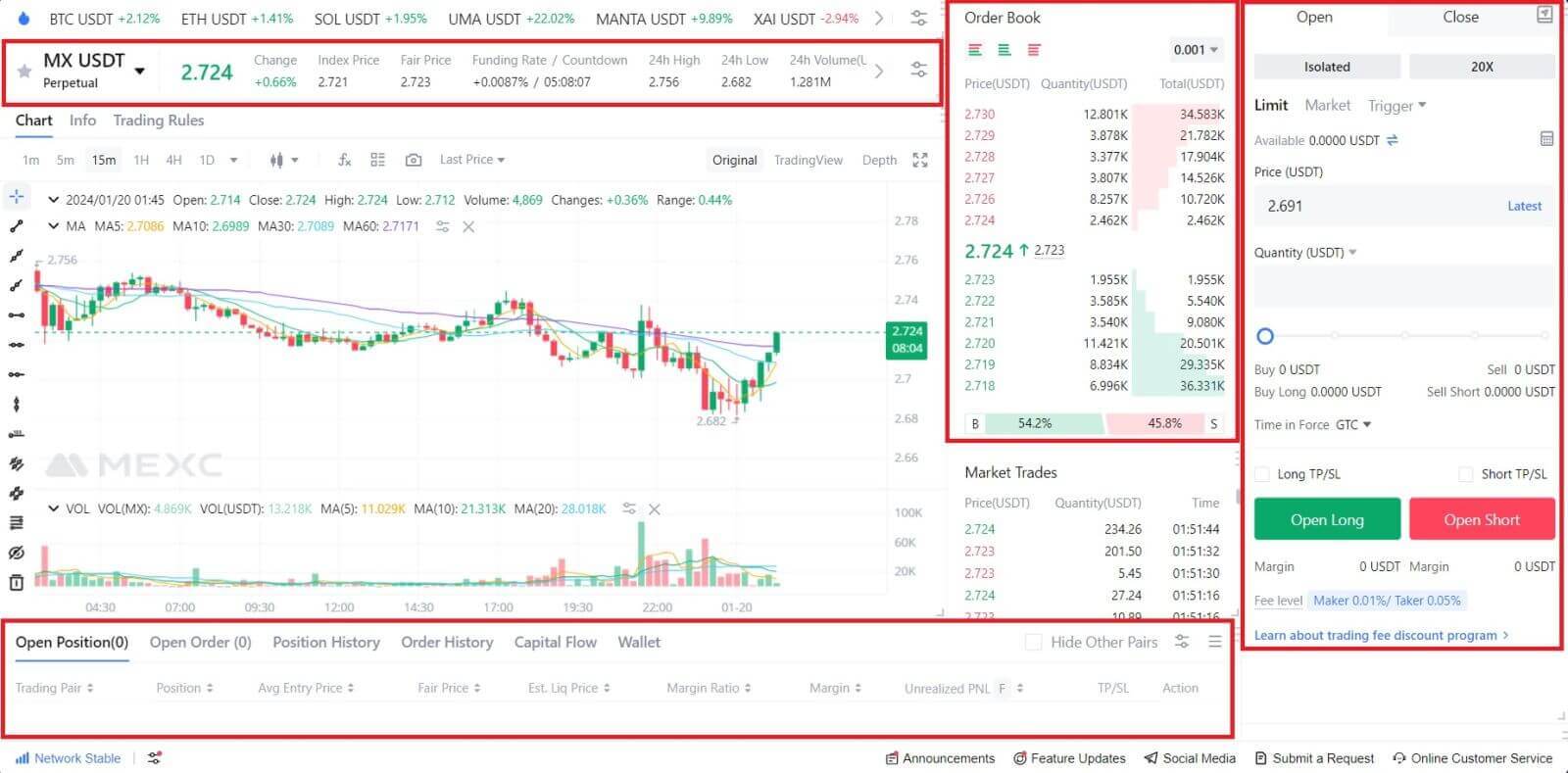

Wyjaśnienie terminologii na stronie handlu kontraktami futures w MEXC

Dla początkujących handel kontraktami futures może być bardziej złożony niż handel kasowy, ponieważ wiąże się z większą liczbą terminów zawodowych. Aby pomóc nowym użytkownikom zrozumieć i skutecznie opanować handel kontraktami futures, ten artykuł ma na celu wyjaśnienie znaczenia tych terminów, które pojawiają się na stronie handlu kontraktami futures MEXC.Terminy te przedstawimy w kolejności ich występowania, zaczynając od lewej do prawej.

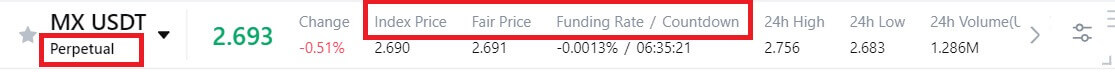

Terminy nad wykresem liniowym K

Wieczysty: „Nieustanny” oznacza ciągłość. Powszechnie spotykane „perpetual futures” (znane również jako perpetual futures) wyewoluowały z tradycyjnych finansowych kontraktów futures, z tą kluczową różnicą, że perpetual futures nie mają daty rozliczenia. Oznacza to, że dopóki pozycja nie zostanie zamknięta w wyniku przymusowej likwidacji, pozostanie ona otwarta przez czas nieokreślony.Cena indeksowa: Kompleksowy wskaźnik cen uzyskany poprzez odniesienie cen głównych giełd głównego nurtu i obliczenie średniej ważonej ich cen. Cena indeksowa wyświetlana na bieżącej stronie jest ceną indeksową MX.

Cena godziwa: godziwa cena kontraktów futures w czasie rzeczywistym, obliczona na podstawie ceny indeksowej i ceny rynkowej. Służy do obliczania zmiennego PNL pozycji i określania likwidacji pozycji. Może ona odbiegać od ostatniej ceny kontraktów futures, aby uniknąć manipulacji cenami.

Stopa finansowania / Odliczanie: Stopa finansowania na bieżącym etapie. Jeśli stopa jest dodatnia, posiadacze pozycji długich płacą opłatę za finansowanie posiadaczom pozycji krótkich. Jeżeli stopa jest ujemna, posiadacze pozycji krótkich płacą opłatę za finansowanie posiadaczom pozycji długich.

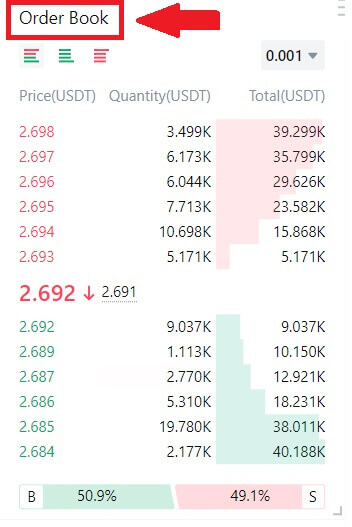

Warunki w obszarze księgi zamówień

Księga Zamówień: Okno umożliwiające obserwację trendów rynkowych podczas procesu handlowego. W obszarze księgi zamówień możesz obserwować każdą transakcję, proporcje kupujących i sprzedających i nie tylko.

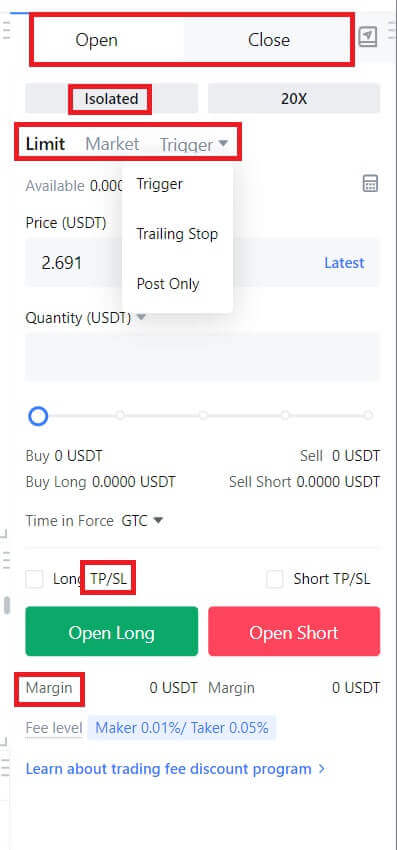

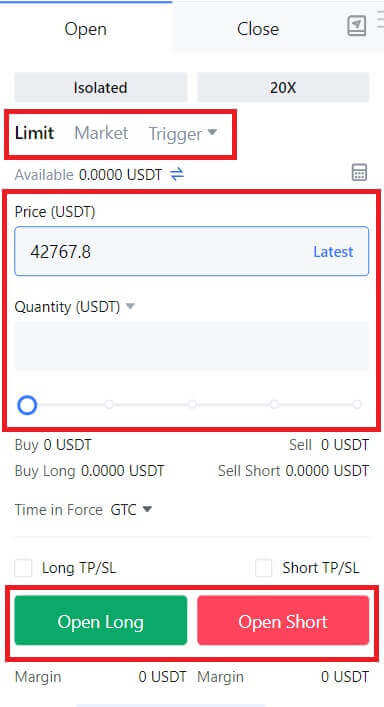

Warunki w obszarze handlu

Otwórz i zamknij: Po wprowadzeniu ceny i ilości w oparciu o ocenę kierunku rynku, możesz otworzyć pozycję długą lub krótką. Jeśli przewidujesz wzrost ceny, otwierasz długą pozycję; jeśli przewidujesz spadek, otwierasz krótką pozycję. Sprzedając kupiony kontrakt zamykasz pozycję. Kiedy otwierasz pozycję poprzez zakup kontraktu i utrzymujesz ją bez rozliczenia, nazywa się to pozycją trzymającą. Możesz zobaczyć swoje pozycje, klikając [Otwarta pozycja] u dołu strony.Otwórz pozycję długą: Kiedy przewidujesz, że cena tokena wzrośnie w przyszłości i otwierasz pozycję w oparciu o ten trend, nazywa się to otwarciem pozycji długiej.

Otwórz krótką pozycję: Kiedy przewidujesz, że cena tokena spadnie w przyszłości i otwierasz pozycję w oparciu o ten trend, nazywa się to otwarciem krótkiej pozycji.

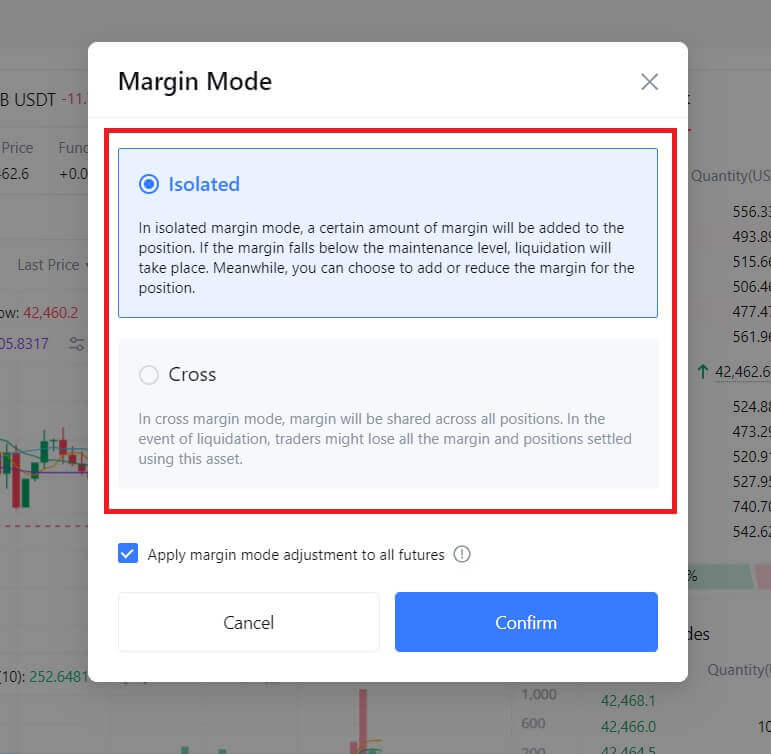

Margines i tryb marży: Użytkownicy mogą angażować się w handel kontraktami futures po zdeponowaniu określonego procentu środków jako zabezpieczenia finansowego. Fundusz ten nazywany jest depozytem zabezpieczającym. Tryb marginesu dzieli się na margines izolowany i margines krzyżowy.

Izolowany: w trybie izolowanego depozytu zabezpieczającego do pozycji przydzielana jest pewna ilość depozytu zabezpieczającego. Jeżeli depozyt zabezpieczający dla pozycji spadnie do poziomu poniżej depozytu zabezpieczającego, pozycja zostanie zlikwidowana. Możesz także dodać lub zmniejszyć marżę dla tej pozycji.

Krzyżowy: W trybie krzyżowym wszystkie pozycje mają wspólny margines krzyżowy aktywa. W przypadku likwidacji trader może stracić całą marżę i wszystkie pozycje poniżej marży krzyżowej tego aktywa.

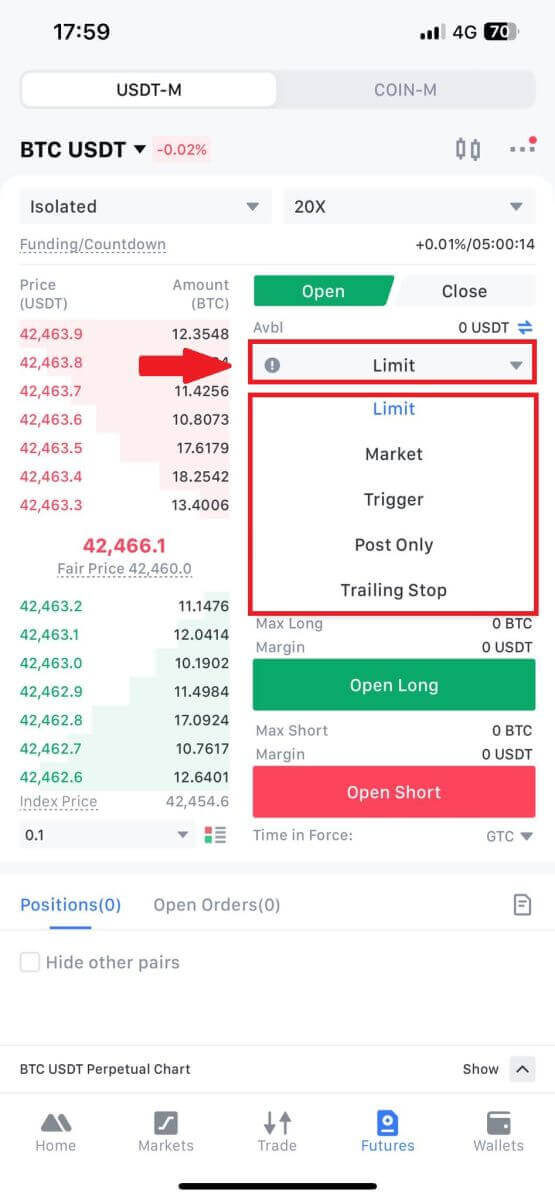

Rodzaje zleceń: Typy zleceń dzielą się na zlecenia z limitem, zlecenie rynkowe, zlecenie wyzwalające, zlecenie trailing stop i zlecenie post-only.

Limit: Zlecenie z limitem to zlecenie złożone do kupna lub sprzedaży po określonej cenie lub wyższej. Jednakże wykonanie zlecenia z limitem nie jest gwarantowane.

Rynek: Zlecenie rynkowe to zlecenie złożone w celu szybkiego kupna lub sprzedaży po najlepszej dostępnej cenie na rynku.

Wyzwalacz: w przypadku zamówień wyzwalających użytkownicy mogą z wyprzedzeniem ustawić cenę wyzwalającą, cenę zamówienia i ilość. Gdy cena rynkowa osiągnie cenę wywoławczą, system automatycznie złoży zlecenie po cenie zlecenia. Zanim zlecenie wyzwalające zostanie pomyślnie uruchomione, pozycja lub depozyt zabezpieczający nie zostaną zamrożone.

Trailing Stop: Zlecenie trailing stop jest składane na rynek w oparciu o ustawienia użytkownika jako zlecenie strategiczne, gdy rynek znajduje się w fazie zniesienia. Rzeczywista cena wywoławcza = najwyższa (najniższa) cena rynkowa ± odchylenie szlaku (odległość ceny) lub najwyższa (najniższa) cena rynkowa * (1 ± odchylenie szlaku). Jednocześnie użytkownicy mogą ustawić cenę, po której zlecenie zostanie aktywowane, zanim zostanie obliczona cena wywoławcza.

Tylko post:Zlecenie post-only nie zostanie natychmiast zrealizowane na rynku, co gwarantuje, że użytkownik zawsze będzie twórcą. Jeżeli zamówienie miałoby zostać natychmiast dopasowane do istniejącego zamówienia, zostałoby anulowane.

TP/SL: Zlecenie TP/SL to zlecenie z ustalonymi warunkami aktywacji (cena realizacji zysku lub cena stop-loss). Kiedy ostatnia cena/cena uczciwa/cena indeksowa osiągnie ustawioną cenę wyzwalającą, system zamknie pozycję po najlepszej cenie rynkowej, w oparciu o zadaną cenę wyzwalającą i ilość. Ma to na celu osiągnięcie celu, jakim jest osiągnięcie zysku lub powstrzymanie strat, umożliwiając użytkownikom automatyczne rozliczenie pożądanego zysku lub uniknięcie niepotrzebnych strat.

Zlecenie Stop Limit: Zlecenie Stop Limit to wstępnie ustawione zlecenie, w którym użytkownicy mogą z wyprzedzeniem ustawić cenę Stop-Loss, cenę limitu oraz kwotę kupna/sprzedaży. Gdy ostatnia cena osiągnie cenę stop-loss, system automatycznie złoży zlecenie po cenie granicznej.

COIN-M: Kontrakty terminowe typu futures z depozytem monetarnym oferowane przez MEXC to kontrakt odwrotny, który wykorzystuje kryptowalutę jako zabezpieczenie, co oznacza, że kryptowaluta służy jako waluta bazowa. Na przykład w przypadku kontraktów futures z depozytem monetarnym BTC Bitcoin jest używany jako początkowy depozyt zabezpieczający i do obliczeń PNL.

USDT-M: Kontrakty terminowe typu futures z depozytem zabezpieczającym USDT oferowane przez MEXC to kontrakt liniowy, będący liniowym produktem pochodnym notowanym i rozliczanym w USDT – stablecoinie powiązanym z wartością dolara amerykańskiego.

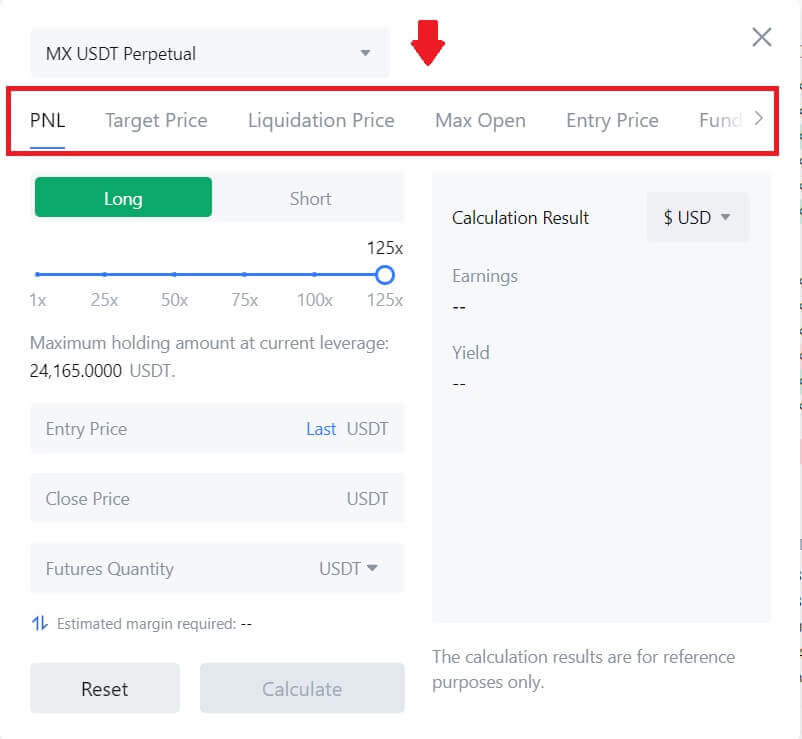

Warunki w obszarze kalkulatora kontraktów futures

PNL : Wprowadź cenę wejścia, ilość posiadanych kontraktów futures i mnożnik dźwigni. Następnie ustaw oczekiwaną cenę zamknięcia, aby obliczyć ostateczne zyski i zysk.Cena docelowa : Wprowadź cenę wejścia, ilość posiadanych kontraktów futures i mnożnik dźwigni. Następnie ustaw żądaną wydajność, aby obliczyć ostateczne zarobki i plon.

Cena likwidacji : Wprowadź cenę wejścia, ilość posiadanych kontraktów futures i mnożnik dźwigni. Następnie wybierz tryb depozytu zabezpieczającego (krzyżowy lub izolowany), aby obliczyć cenę likwidacji.

Max Open : Wprowadź cenę wejścia, mnożnik dźwigni i dostępną kwotę depozytu zabezpieczającego, aby obliczyć maksymalną liczbę kontraktów, które możesz otworzyć dla pozycji długiej/krótkiej.

Cena wejścia : Jeśli masz wiele pozycji futures dla tej samej pary handlowej, wprowadź odpowiednie ceny wejścia i odpowiadające im ilości kontraktów futures. Możesz obliczyć średnią cenę wejścia dla kontraktów tej samej pary handlowej.

Opłata za finansowanie : Wprowadź uczciwą cenę, liczbę pozycji i stopę finansowania (0,01%), aby obliczyć kwotę opłaty za finansowanie, którą musisz zapłacić lub otrzymać.

Uwaga: Wyniki obliczone za pomocą kalkulatora kontraktów futures służą wyłącznie celom referencyjnym i faktyczne wyniki handlu na żywo będą rozstrzygające.

Początkujący, zanim po raz pierwszy zaangażują się w handel kontraktami futures, mogą poćwiczyć w interfejsie handlu demonstracyjnego MEXC Futures, aby zapoznać się z różnymi funkcjami przed wejściem na platformę handlu na żywo.

Terminy w obszarze zamówień poniżej wykresu liniowego K

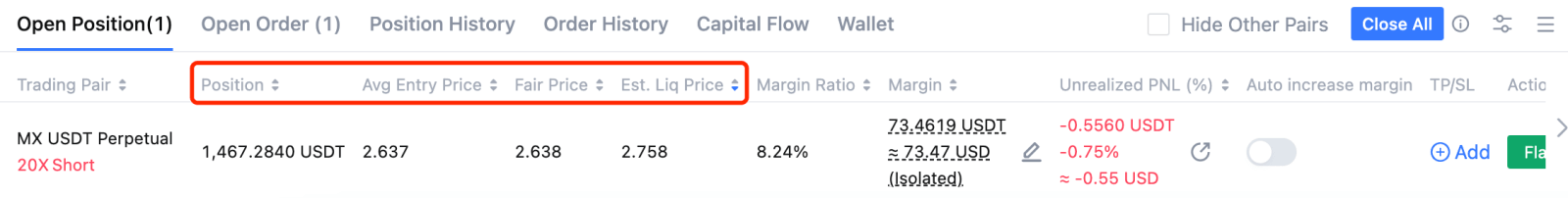

5.1 Pozycja otwarta

Pozycja: Liczba kontraktów na pozycjach, które nie zostały jeszcze zamknięte.Średnia cena wejścia: średni koszt wejścia, gdy użytkownik otwiera pozycję. Na przykład, jeśli użytkownik otworzy długą pozycję na 100 kontraktów ciągłych w kontraktach terminowych typu perpetual futures MX/USDT po 2 USDT, a później otworzy kolejną pozycję na 100 kontraktów w tym samym kierunku po 2,1 USDT, średnia cena wejścia użytkownika zostanie obliczona w następujący sposób: ( 2 * 100 + 2,1 * 100) / (100 + 100) = 2,05 USDT.

Uczciwa cena: Mechanizm ten został wprowadzony, aby chronić użytkowników przed stratami wynikającymi z nietypowych wahań rynkowych na jednej platformie. Oblicza się ją poprzez ważenie danych cenowych z głównych giełd, co zapewnia rzetelne odzwierciedlenie rzeczywistej ceny rynkowej. Więcej informacji na temat uczciwej ceny można znaleźć w artykule „Cena indeksowa, cena uczciwa i ostatnia cena”.

Szac. Liq Price: Kiedy uczciwa cena osiągnie szacowaną cenę likwidacji, Twoja pozycja zostanie wymuszona. Więcej szczegółów na temat przymusowej likwidacji można znaleźć w artykule „Przymusowa likwidacja”.

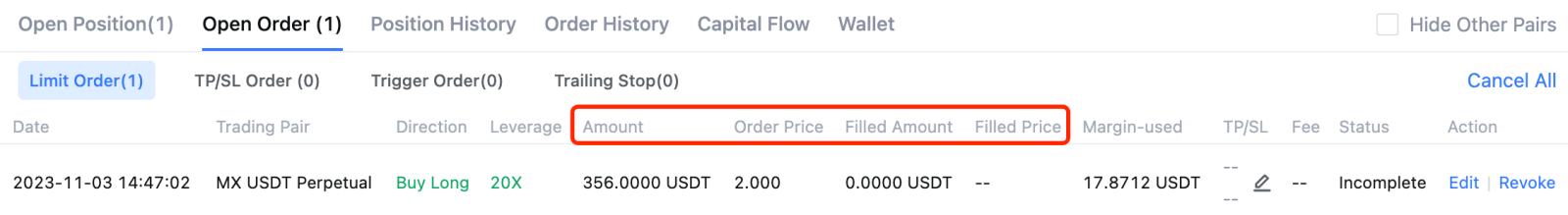

5.2 Rozkaz otwarty

Kwota i wypełniona kwota: „Kwota” odnosi się do żądanego wolumenu obrotu ustawionego przez użytkownika przed złożeniem zamówienia. Kiedy użytkownicy składają duże zamówienia, zamówienie jest zwykle dzielone na wiele mniejszych zamówień, które są realizowane sekwencyjnie. „Wypełniona kwota” odnosi się do rzeczywistej ilości będącej przedmiotem transakcji. Jeżeli kwota zamówienia jest równa kwocie zrealizowanej, oznacza to, że zamówienie zostało zrealizowane w całości.Cena zamówienia i cena wypełnienia: „ Cena zamówienia” odnosi się do żądanej ceny handlowej wprowadzonej przez użytkownika podczas składania zamówienia. Jeżeli użytkownik wybierze zlecenie z limitem, ceną zlecenia jest cena wprowadzona przez użytkownika. Jeśli użytkownik wybierze zlecenie rynkowe, cena zlecenia zależy od rzeczywistych wyników handlu. Kiedy użytkownicy składają duże zamówienia, zamówienie jest zwykle dzielone na wiele mniejszych zamówień, które są realizowane sekwencyjnie. Ze względu na wahania rynkowe, rzeczywista cena każdego zamówienia może się różnić. „Wypełniona cena” odnosi się do średniej tych faktycznie wypełnionych cen.

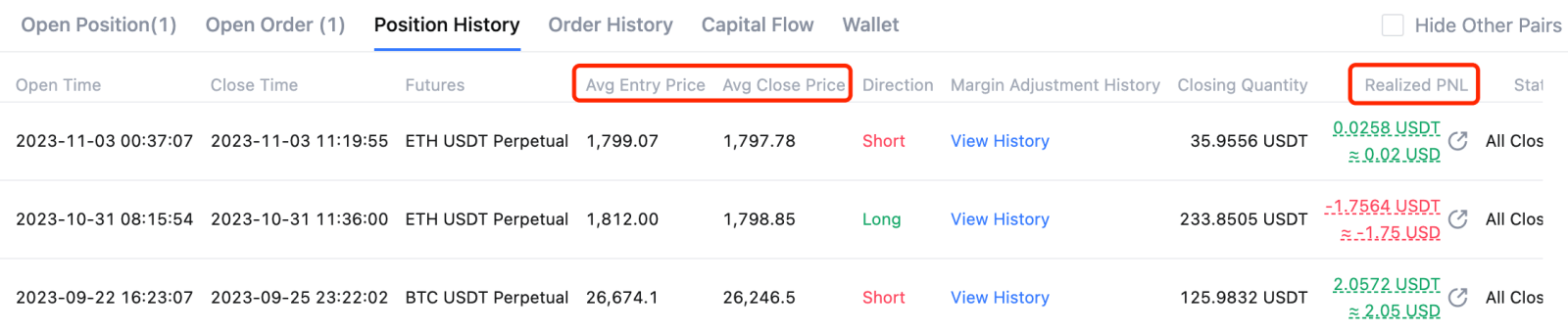

5.3 Historia pozycji

Średnia cena wejścia: średni koszt otwarcia pozycji.Średnia cena zamknięcia: średnia cena wszystkich zamkniętych pozycji.

Zrealizowane PNL: Wszystkie zrealizowane zyski i straty wygenerowane przez pozycję, w tym opłaty transakcyjne, koszty finansowania i PNL zamknięcia. (Z wyłączeniem części opłat transakcyjnych kompensowanych za pomocą kuponów i MX.)

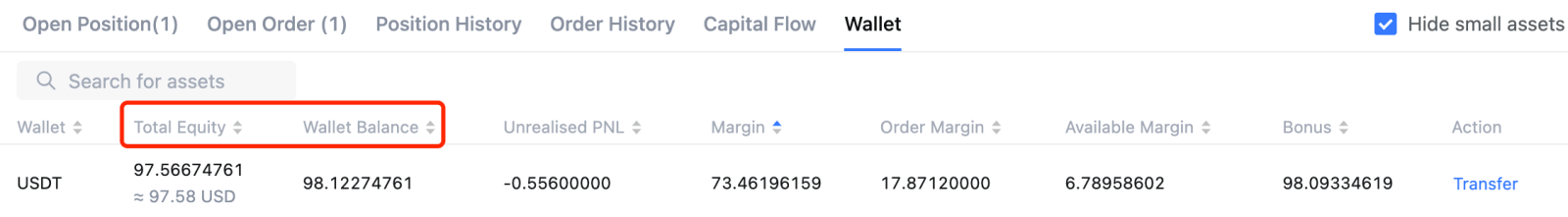

5.4 Portfel

Całkowity kapitał: saldo w portfelu + niezrealizowany PNL.Saldo portfela: Łączna liczba przelewów przychodzących – Łączna liczba przelewów wychodzących + zrealizowane PNL.

Zrozumienie terminów związanych z handlem kontraktami futures to dopiero pierwszy krok w nauce korzystania z narzędzi związanych z kontraktami futures. Następnie musisz zdobyć praktyczne doświadczenie poprzez handel. Przed przystąpieniem do handlu kontraktami futures możesz poćwiczyć korzystanie z platformy Demo Trading kontraktów terminowych dostarczanej przez MEXC. Kiedy już osiągniesz biegłość, możesz przejść do handlu kontraktami terminowymi na żywo.

Zastrzeżenie: Handel kryptowalutami wiąże się z ryzykiem. Informacje te nie stanowią porady dotyczącej usług inwestycyjnych, podatkowych, prawnych, finansowych, księgowych ani żadnych innych powiązanych usług, ani nie stanowią porady dotyczącej zakupu, sprzedaży lub posiadania jakichkolwiek aktywów. MEXC Learn udostępnia informacje wyłącznie w celach informacyjnych i nie stanowi porady inwestycyjnej. Upewnij się, że w pełni rozumiesz związane z tym ryzyko i zachowaj ostrożność podczas inwestowania. Platforma nie ponosi odpowiedzialności za decyzje inwestycyjne użytkowników.

Jak handlować kontraktami terminowymi USDT-M Perpetual Futures na MEXC (strona internetowa)

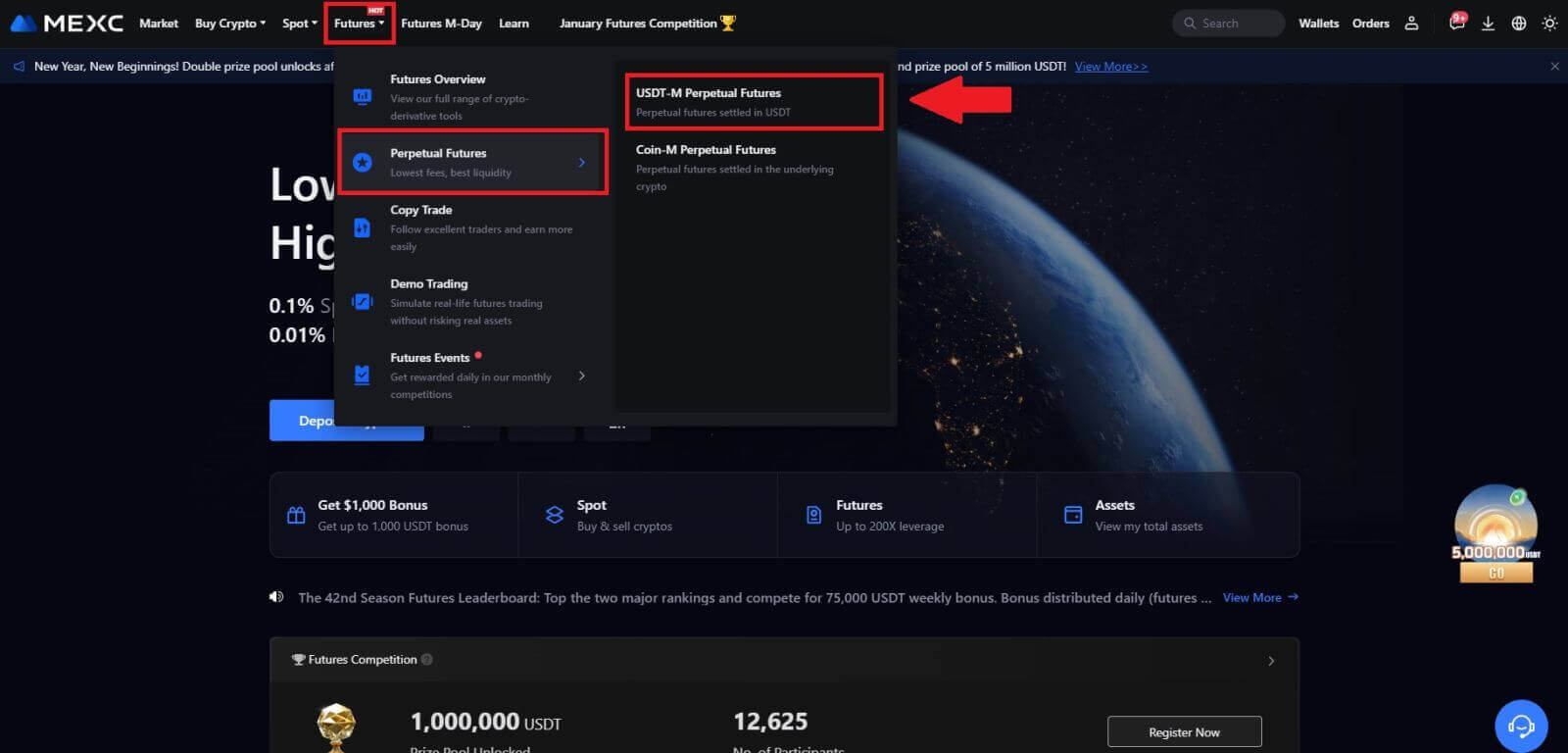

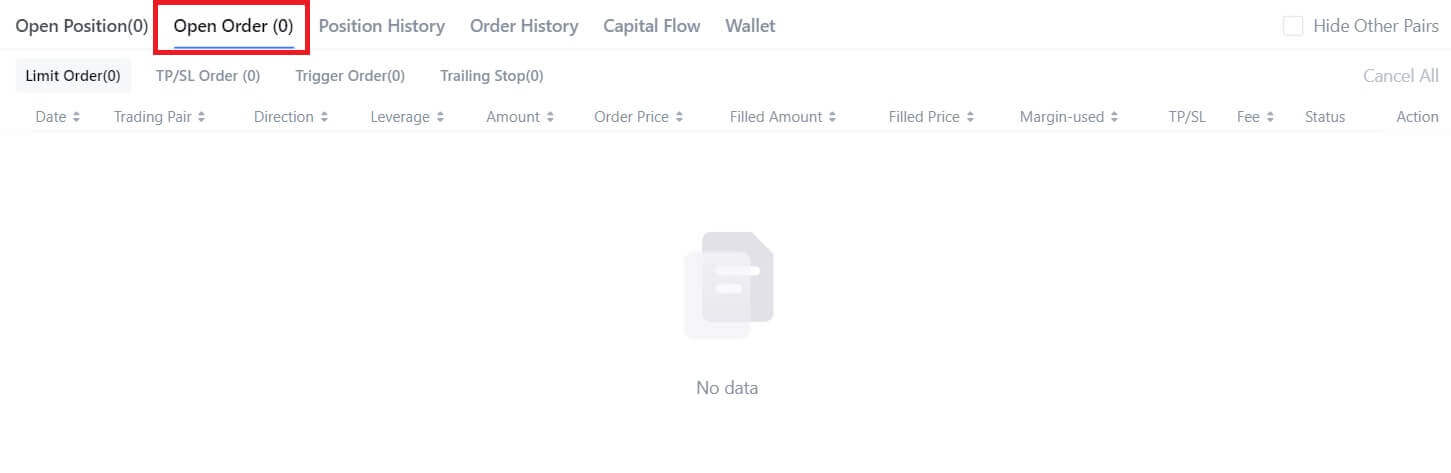

1. Przejdź do witryny MEXC, kliknij [Futures] , wybierz [Perpetual Futures] i wybierz [USDT-M Perpetual Futures].

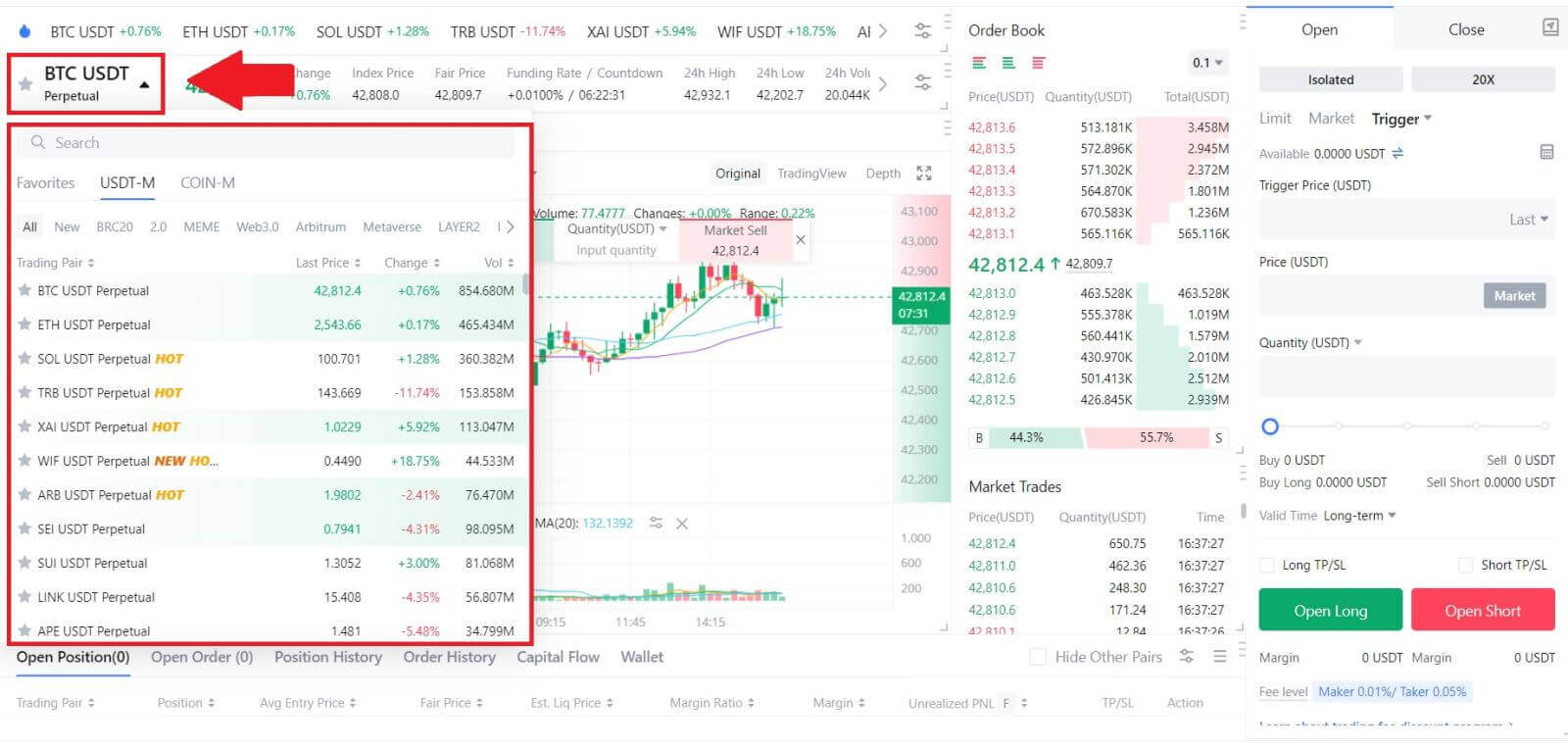

2. Po lewej stronie wybierz BTCUSDT jako przykład z listy kontraktów futures.

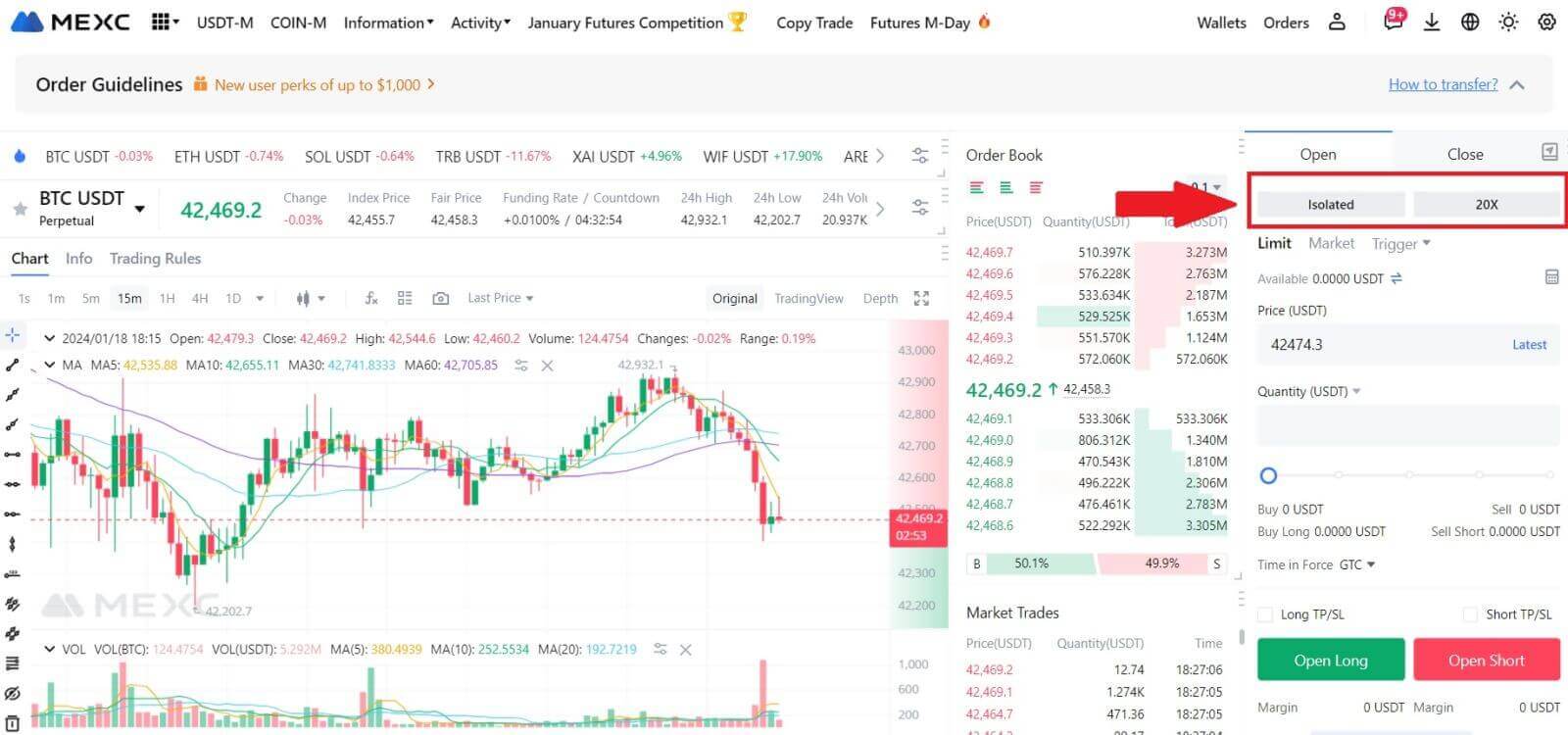

3. Kliknij opcję Izolowany lub Krzyż , aby wybrać [Tryb marginesu].

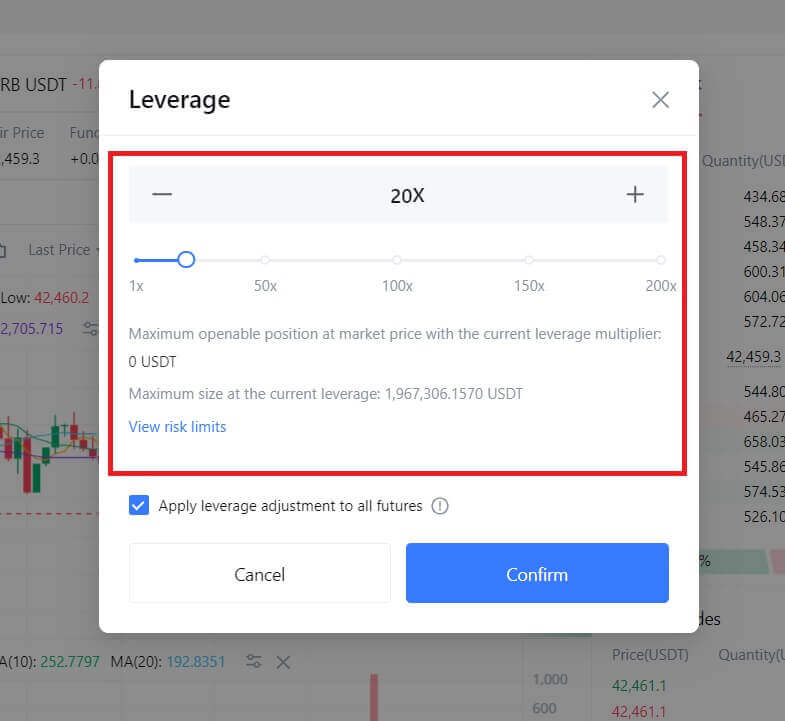

Kliknij [20X] , aby dostosować mnożnik dźwigni, klikając liczbę.

Platforma obsługuje traderów o różnych preferencjach dotyczących marży, oferując różne tryby marży.

- Tryb cross-margin dzieli depozyty z dwiema pozycjami otwartymi w stosunku do tej samej kryptowaluty. Wszelkie zyski lub straty z pozycji można wykorzystać do skorygowania salda innej transakcji.

- Izolowany depozyt zabezpieczający akceptuje wyłącznie depozyt zabezpieczający w stosunku do otwartej pozycji. W przypadku straty, transakcja straci tylko w stosunku do konkretnej pozycji w rozliczeniu. Pozostawia to saldo kryptowaluty nietknięte. Jest to najlepsza opcja dla wszystkich nowych traderów, ponieważ chroni główne saldo kryptowalut.

Domyślnie wszyscy inwestorzy rozpoczynają handel w trybie izolowanego depozytu zabezpieczającego.

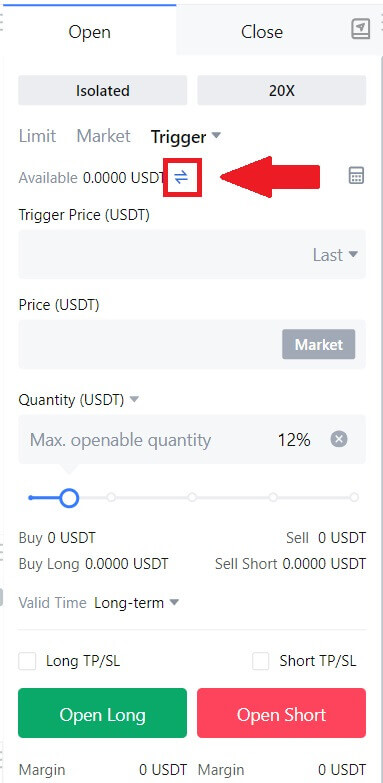

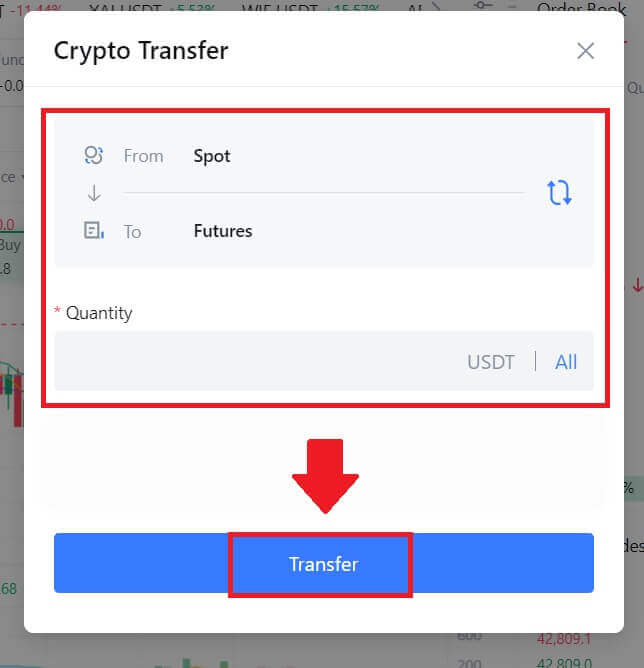

4. Aby zainicjować transfer środków z rachunku spot na rachunek futures, kliknij mały przycisk strzałki znajdujący się po prawej stronie, aby uzyskać dostęp do menu przelewu.

4. Aby zainicjować transfer środków z rachunku spot na rachunek futures, kliknij mały przycisk strzałki znajdujący się po prawej stronie, aby uzyskać dostęp do menu przelewu. W menu przelewu wprowadź żądaną kwotę, którą chcesz przelać, i kliknij [Przelew].

5. Aby otworzyć pozycję, użytkownicy mają trzy możliwości: Zlecenie z limitem, Zlecenie rynkowe i Zlecenie wyzwalające. Wykonaj następujące kroki:

Zamówienie z limitem:

- Ustaw preferowaną cenę kupna lub sprzedaży.

- Zlecenie zostanie zrealizowane dopiero, gdy cena rynkowa osiągnie określony poziom.

- Jeżeli cena rynkowa nie osiągnie ustalonej ceny, zlecenie z limitem pozostaje w arkuszu zleceń i oczekuje na realizację.

- Opcja ta polega na dokonaniu transakcji bez określenia ceny kupna lub sprzedaży.

- System realizuje transakcję w oparciu o najnowszą cenę rynkową z chwili złożenia zlecenia.

- Użytkownicy muszą jedynie wprowadzić żądaną kwotę zamówienia.

Kolejność wyzwalania:

- Ustaw cenę wyzwalającą, cenę zamówienia i ilość zamówienia.

- Zlecenie zostanie złożone wyłącznie jako zlecenie z limitem ceny i ilości, gdy ostatnia cena rynkowa osiągnie cenę wyzwalającą.

- Ten rodzaj zleceń zapewnia użytkownikom większą kontrolę nad swoimi transakcjami i pomaga zautomatyzować proces w oparciu o warunki rynkowe.

6. Po złożeniu zamówienia przejrzyj je w sekcji [Otwarte zamówienia] na dole strony. Możesz anulować zamówienia, zanim zostaną zrealizowane.

Jak handlować kontraktami terminowymi USDT-M Perpetual Futures na MEXC (aplikacja)

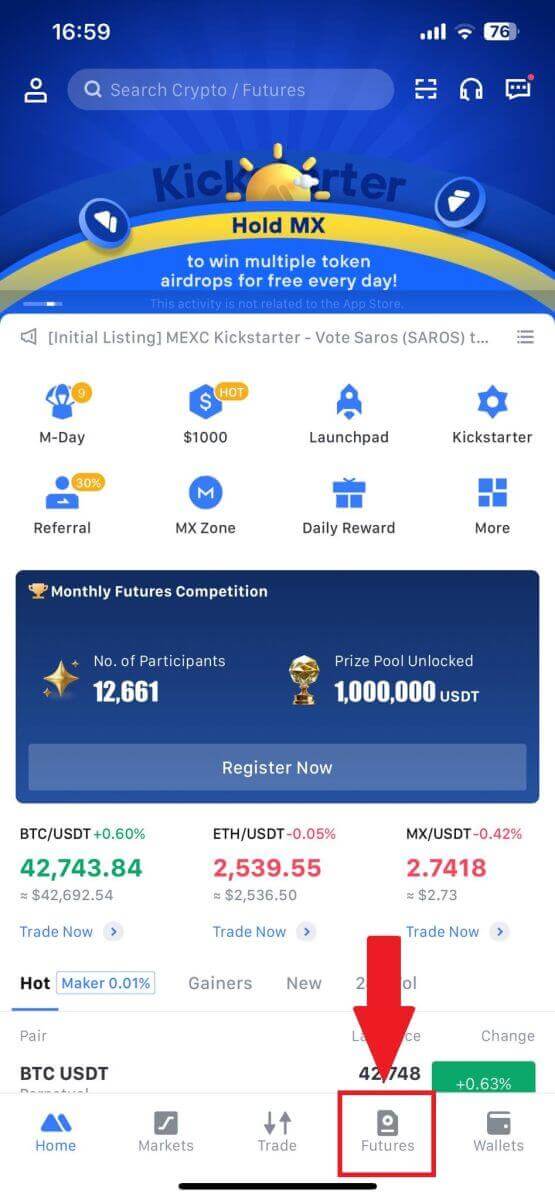

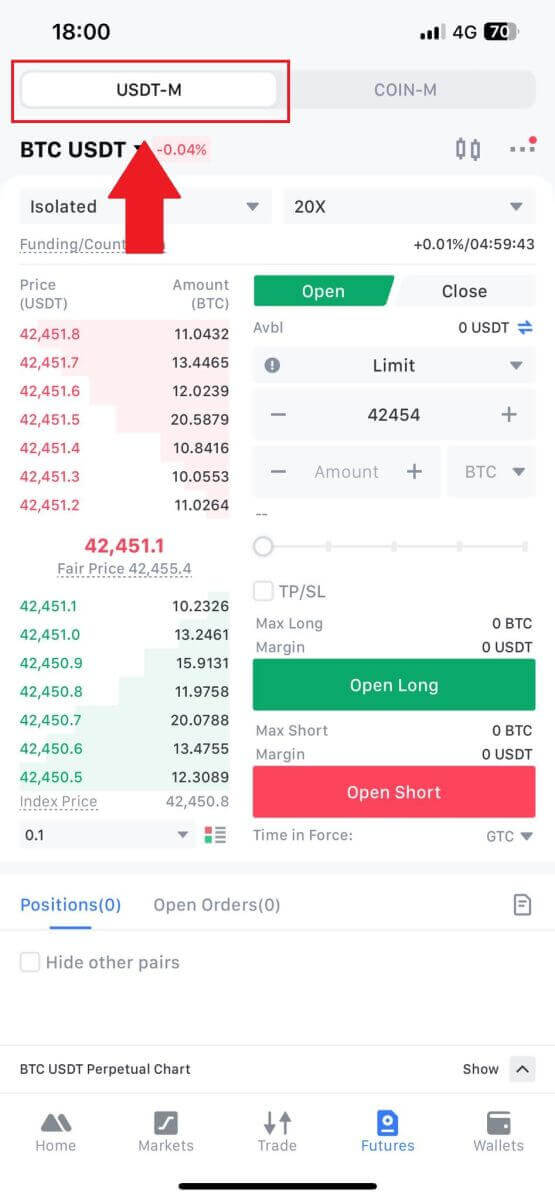

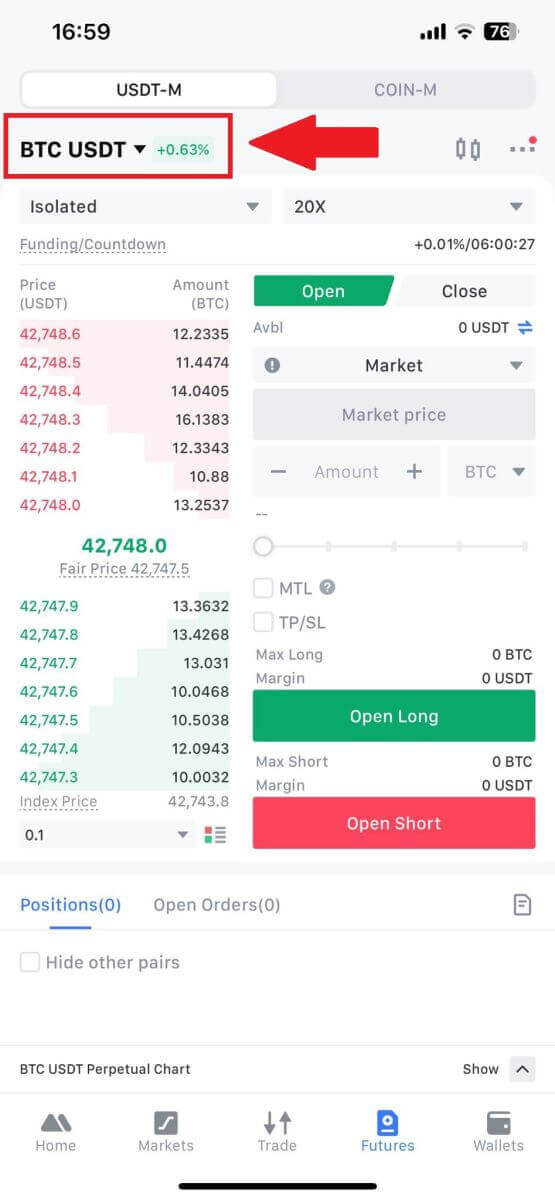

1. Otwórz aplikację MEXC, na pierwszej stronie kliknij [Futures] i wybierz [USDT-M].

2. Aby przełączać się między różnymi parami handlowymi, dotknij [BTC USDT] znajdującego się w lewym górnym rogu. Następnie możesz skorzystać z paska wyszukiwania dla konkretnej pary lub bezpośrednio wybrać jedną z wymienionych opcji, aby znaleźć żądane kontrakty futures do handlu.

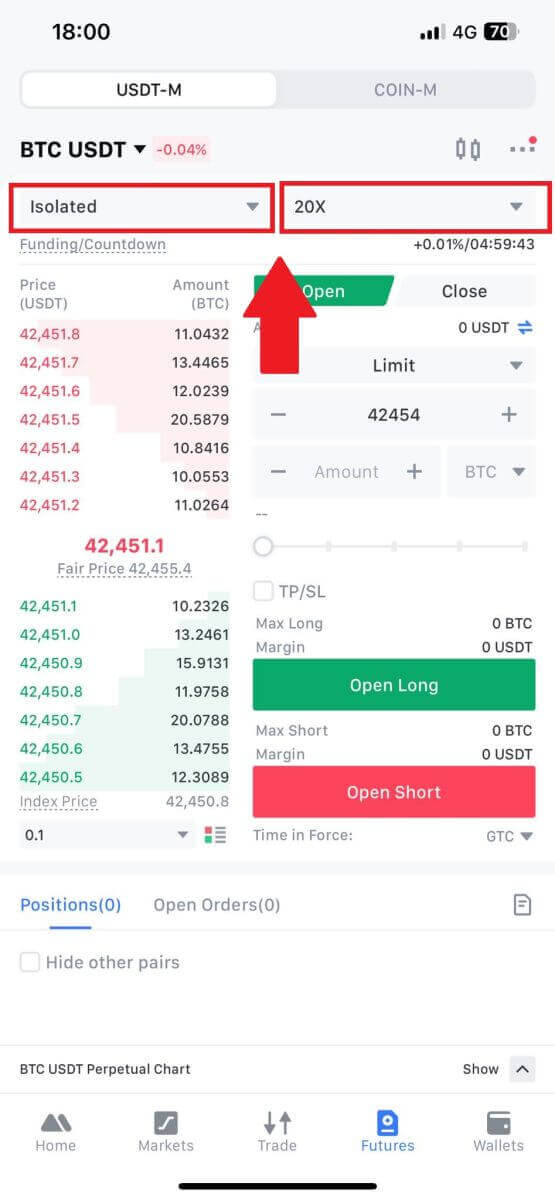

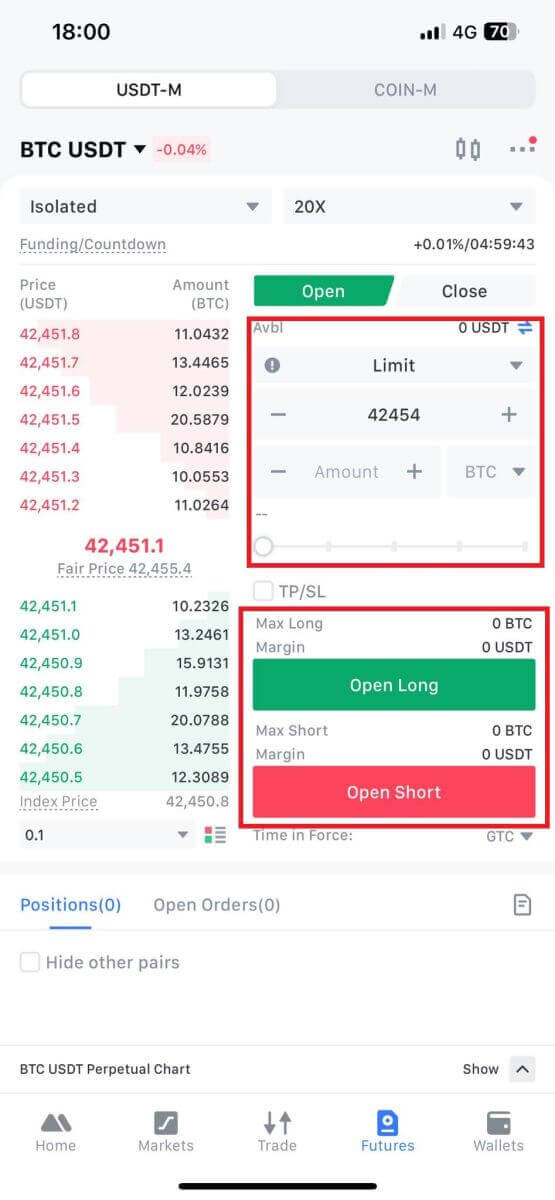

3. Wybierz tryb marginesu i dostosuj ustawienia dźwigni zgodnie ze swoimi preferencjami.

4. Po prawej stronie ekranu złóż zamówienie. W przypadku zlecenia z limitem wprowadź cenę i kwotę; w przypadku zlecenia rynkowego wprowadź tylko kwotę. Naciśnij [Open Long] , aby rozpocząć długą pozycję, lub [Open Short], aby otworzyć krótką pozycję.

5. Jeżeli zamówienie po złożeniu nie zostanie od razu zrealizowane, pojawi się ono w zakładce [Zamówienia otwarte].

Przyszłe tryby handlu MEXC

Tryb pozycji

(1) Tryb zabezpieczający

- W trybie Hedge użytkownicy muszą wyraźnie wskazać, czy zamierzają otworzyć, czy zamknąć pozycję podczas składania zlecenia. Tryb ten umożliwia użytkownikom jednoczesne utrzymywanie pozycji w obu kierunkach, zarówno długich, jak i krótkich, w ramach tego samego kontraktu futures. Dźwignie dla pozycji długich i krótkich są od siebie niezależne.

- Wszystkie pozycje długie są sumowane, a wszystkie pozycje krótkie są łączone w ramach każdego kontraktu futures. Utrzymując pozycje zarówno w kierunkach długich, jak i krótkich, pozycje muszą alokować odpowiedni depozyt zabezpieczający w oparciu o określony poziom limitu ryzyka.

Na przykład w przypadku kontraktów terminowych BTCUSDT użytkownicy mają możliwość jednoczesnego otwarcia pozycji długiej z dźwignią 200x i pozycji krótkiej z dźwignią 200x.

(2) Tryb jednokierunkowy

W trybie jednokierunkowym użytkownicy nie muszą określać, czy otwierają, czy zamykają pozycję podczas składania zlecenia. Zamiast tego muszą jedynie określić, czy kupują, czy sprzedają. Ponadto użytkownicy mogą w danym momencie utrzymywać pozycje tylko w jednym kierunku w ramach każdego kontraktu futures. Jeśli utrzymujesz długą pozycję, zlecenie sprzedaży automatycznie ją zamknie po wypełnieniu. I odwrotnie, jeśli liczba wypełnionych zleceń sprzedaży przekroczy liczbę pozycji długich, zostanie zainicjowana krótka pozycja w przeciwnym kierunku.

Tryby marginesów

(1) Tryb izolowanego marginesu

- W trybie izolowanego depozytu potencjalna strata pozycji jest ograniczona do początkowego depozytu zabezpieczającego i dodatkowego depozytu zabezpieczającego pozycji użytego specjalnie dla tej izolowanej pozycji. W przypadku likwidacji użytkownik poniesie jedynie straty odpowiadające marży związanej z izolowaną pozycją. Dostępne saldo rachunku pozostaje niezmienione i nie jest wykorzystywane jako dodatkowa marża. Wyodrębnienie depozytu zabezpieczającego używanego w pozycji pozwala użytkownikom ograniczyć straty do kwoty początkowego depozytu zabezpieczającego, co może być korzystne w przypadkach, gdy krótkoterminowa strategia handlu spekulacyjnego nie sprawdzi się.

- Użytkownicy mogą ręcznie wprowadzić dodatkowy depozyt zabezpieczający do izolowanych pozycji, aby zoptymalizować cenę likwidacji.

(2) Tryb krzyżowania marginesów

Tryb Cross Margin polega na wykorzystaniu całego dostępnego salda konta jako depozytu zabezpieczającego w celu zabezpieczenia wszystkich pozycji krzyżowych i zapobiegania likwidacji. W tym trybie marży, jeśli wartość aktywów netto nie spełnia wymagań dotyczących depozytu zabezpieczającego, uruchomiona zostanie likwidacja. Jeśli pozycja krzyżowa ulegnie likwidacji, użytkownik straci wszystkie aktywa na koncie, z wyjątkiem depozytu zabezpieczającego związanego z innymi izolowanymi pozycjami.

Modyfikowanie dźwigni

- Tryb zabezpieczenia umożliwia użytkownikom stosowanie różnych mnożników dźwigni dla pozycji w długich i krótkich kierunkach.

- Mnożniki dźwigni można regulować w dozwolonym zakresie mnożnika dźwigni kontraktów futures.

- Tryb zabezpieczenia umożliwia także przełączanie trybów depozytu zabezpieczającego, na przykład przejście z trybu izolowanego do trybu krzyżowego.

- Uwaga : Jeśli użytkownik ma pozycję w trybie krzyżowego depozytu zabezpieczającego, nie można jej przełączyć na tryb izolowanego depozytu zabezpieczającego.

Często zadawane pytania (FAQ)

Rodzaje zleceń na kontrakty terminowe MEXC

Zamówienie z limitem

Zlecenia z limitem pozwalają traderowi na ustalenie konkretnej ceny kupna lub sprzedaży, a zlecenie zostanie zrealizowane po cenie zlecenia lub po cenie korzystniejszej od ceny zlecenia.

W przypadku złożenia zlecenia z limitem, jeżeli nie ma zlecenia, którego cena jest korzystniejsza lub równa cenie zlecenia dostępnej do dopasowania w arkuszu zleceń, zlecenie z limitem trafi do arkusza zleceń w celu realizacji, zwiększając głębokość rynku. Po zrealizowaniu zamówienia, Trader zostanie obciążony opłatą według korzystniejszej opłaty maker.

W przypadku złożenia zlecenia z limitem, jeżeli w arkuszu zleceń dostępne jest już do dopasowania zlecenie, którego cena jest korzystniejsza lub równa cenie zlecenia, zlecenie z limitem zostanie natychmiast zrealizowane po aktualnie najlepszej dostępnej cenie. Ze względu na płynność zużywaną podczas realizacji zlecenia, określona opłata transakcyjna zostanie naliczona jako koszt opłaty Takera.

Ponadto zleceń z limitem można również używać do częściowego lub całkowitego zamknięcia zlecenia z limitem zysku. Zaletą zlecenia z limitem jest to, że gwarantuje jego realizację po określonej cenie, ale istnieje również ryzyko, że zlecenie nie zostanie zrealizowane.

Korzystając ze zlecenia z limitem, użytkownik może także zmienić typ czasu obowiązywania zlecenia zgodnie ze swoimi potrzebami handlowymi, przy czym domyślnym ustawieniem jest GTC:

- GTC (Zamówienie dobre do anulowania): Ten typ zamówienia pozostaje ważny do momentu jego całkowitego wypełnienia lub anulowania.

- IOC (Zamówienie natychmiastowe lub anulowane): Jeżeli tego typu zlecenie nie może zostać zrealizowane natychmiast po określonej cenie, niezrealizowana część zostanie anulowana.

- FOK (Fill or Kill Order): Zlecenie tego typu zostanie natychmiast anulowane, jeśli nie będzie możliwe zrealizowanie wszystkich zleceń.

Porządek rynkowy

Zlecenie rynkowe zostanie zrealizowane po najlepszej cenie dostępnej w danej chwili w arkuszu zleceń. Zlecenie można szybko zrealizować bez konieczności ustalania ceny przez sprzedawcę. Zlecenie rynkowe gwarantuje wykonanie zleceń, ale nie cenę wykonania, która może się zmieniać w zależności od warunków rynkowych. Zlecenia rynkowe są zwykle stosowane, gdy inwestor musi szybko wejść na rynek, aby uchwycić trend rynkowy.

Zamówienie z limitem wyzwalacza

W przypadku ustawienia ceny wywoławczej, gdy wybrana przez użytkownika cena referencyjna (cena rynkowa, cena indeksowa, cena godziwa) osiągnie cenę wyzwalającą, zostanie ona uruchomiona i zostanie złożone zlecenie z limitem ceny i ilości zlecenia ustalonej przez użytkownik.

Zatrzymaj porządek rynkowy

Jeżeli ustawiona jest cena wywoławcza, gdy wybrana przez użytkownika cena referencyjna (cena rynkowa, cena indeksowa, cena godziwa) osiągnie cenę wyzwalającą, zostanie ona uruchomiona i złożone zostanie zlecenie rynkowe na ilość ustaloną przez użytkownika.

Notatka:

Fundusze lub pozycje użytkownika nie zostaną zablokowane podczas ustawiania wyzwalacza. Aktywator może nie zadziałać z powodu dużej zmienności rynku, ograniczeń cenowych, limitów pozycji, niewystarczających aktywów zabezpieczających, niewystarczającego wolumenu do zamknięcia, kontraktów futures o statusie niehandlowym, problemów systemowych itp. Pomyślne zlecenie wyzwalające z limitem jest takie samo jak zwykłe zlecenie z limitem, i może nie zostać wykonany. Niezrealizowane zlecenia z limitem będą wyświetlane w zleceniach aktywnych.

Zlecenie zatrzymania kroczącego

Zlecenie trailing stop jest zleceniem strategicznym służącym do śledzenia cen rynkowych, a jego cena wyzwalająca może zmieniać się wraz z najnowszymi wahaniami rynkowymi.

Uruchom kalkulację ceny:

Sprzedaj, rzeczywista cena wywoławcza = historycznie najwyższa cena rynkowa – odchylenie szlaku (luka cenowa) lub historycznie najwyższa cena rynkowa * (1 – odchylenie szlaku %).

Kup, rzeczywista cena wywoławcza = historycznie najniższa cena rynkowa + wariancja szlaku lub historycznie najniższa cena rynkowa * (1 + wariancja szlaku %).

Zlecenia końcowe pozwalają użytkownikom wybrać cenę aktywacji zamówienia, a system rozpocznie obliczanie ceny wyzwalającej dopiero po aktywacji zamówienia.

Identyfikacja zlecenia Trailing Stop

Wariancja szlaku: Wariancja szlaku jest głównym warunkiem obliczenia rzeczywistej ceny wywoławczej. Rzeczywista cena wywoławcza zostanie obliczona na podstawie najwyższej/najniższej ceny określonego rodzaju ceny po aktywacji zlecenia i wariancji szlaku.

Ilość: Liczba złożonych zamówień.

Typ ceny: Możesz wybrać cenę ostatniej transakcji, cenę uczciwą lub cenę indeksową jako kryteria aktywacji i uruchomienia zleceń końcowych.

Cena aktywacji: Cena aktywacji to warunek aktywacji zlecenia końcowego. Kiedy cena określonego rodzaju ceny osiągnie lub przekroczy cenę aktywacyjną, zlecenie zostanie aktywowane. System rozpocznie obliczanie rzeczywistej ceny wywoławczej dopiero po aktywacji. Jeżeli cena aktywacji nie zostanie zdefiniowana, zamówienie zostanie aktywowane po złożeniu.

Na przykład:

Przypadek 1 (Sprzedaj rip): Użytkownik chce sprzedać BTC bez wybierania ceny aktywacji (tzn. aktywować od razu po złożeniu zamówienia), a cena ostatniej transakcji wynosi 30 000 USDT.

Następnie można ustawić parametry w następujący sposób.

[Odchylenie szlaku – różnica cenowa] 2000 USDT

[Ilość] 1 BTC

[Rodzaj ceny] Cena ostatniej transakcji

W przypadku, gdy po złożeniu zlecenia cena BTC będzie rosła do najwyższego poziomu 40 000 USDT, a następnie cofnie się do 38 000 USDT, osiągając warunek zniesienia (40 000 USDT - 2 000 USDT = 38 000 USDT), system podejmuje decyzję za użytkownika sprzedać po cenie rynkowej 38 000 USDT.

Przypadek 2 (Kup dip): Użytkownik chce kupić BTC, a cena ostatniej transakcji wynosi obecnie 40 000 USDT.

Następnie można ustawić parametry w następujący sposób.

[Odchylenie szlaku – współczynnik] 5%

[Cena aktywacji] 30 000 USDT

[Ilość] 1 BTC

[Rodzaj ceny] Cena ostatniej transakcji

W przypadku, gdy cena BTC po złożeniu zlecenia będzie nadal spadać do 30 000 USDT, aktywowane zostanie zlecenie końcowe, które następnie spadnie aż do 20 000 USDT i odbije z powrotem do 20 000 USDT * (1 + 5%) = 21 000 USDT, osiągając warunku zniesienia (5%), system podejmuje decyzję o zakupie przez użytkownika po cenie rynkowej wynoszącej 21 000 USDT.

Tylko post

Zlecenia typu post-only nie będą natychmiast realizowane na rynku, co gwarantuje, że użytkownik zawsze będzie twórcą i będzie mógł cieszyć się zyskiem z opłaty transakcyjnej jako dostawca płynności; jednocześnie, jeżeli zamówienie zostanie zrealizowane przy już istniejącym zamówieniu, wówczas zamówienie zostanie natychmiast anulowane.

TP/SL

TP/SL odnosi się do wcześniej ustalonej ceny wyzwalającej (cena realizacji zysku lub cena stop loss) i rodzaju ceny wyzwalającej. Kiedy ostatnia cena określonego typu ceny wyzwalającej osiągnie ustaloną cenę wyzwalającą, system złoży zlecenie rynkowe zamknięcia zgodnie z ustaloną ilością, aby zrealizować zysk lub zatrzymać stratę. Obecnie istnieją dwa sposoby złożenia zlecenia stop loss:

- Ustaw TP/SL podczas otwierania pozycji: Oznacza to ustawienie TP/SL z wyprzedzeniem dla pozycji, która ma zostać otwarta. Kiedy użytkownik składa zlecenie otwarcia pozycji, może jednocześnie kliknąć, aby ustawić zlecenie TP/SL. Po wypełnieniu (częściowo lub w całości) zlecenia pozycji otwartej system natychmiast złoży zlecenie TP/SL z ustaloną przez użytkownika ceną wywoławczą i rodzajem ceny wywoławczej. (Można to zobaczyć w otwartych zamówieniach w ramach TP/SL.)

- Ustaw TP/SL podczas utrzymywania pozycji: Użytkownicy mogą ustawić zlecenie TP/SL dla określonej pozycji podczas utrzymywania pozycji. Po zakończeniu ustawień, gdy ostatnia cena określonego typu ceny wyzwalającej spełni warunek aktywacji, system złoży zlecenie rynkowe zamknięcia zgodnie z ustaloną wcześniej ilością.

Różnice pomiędzy kontraktami terminowymi wieczystymi Coin-M i kontraktami terminowymi wieczystymi USDT-M

1. Jako jednostkę wyceny, aktywo zabezpieczające i obliczenie PNL stosuje się różne kryptowaluty:- W przypadku kontraktów terminowych typu perpetual na USDT-M wycena i wycena dokonywane są w USDT, przy czym USDT służy również jako zabezpieczenie, a PNL oblicza się w USDT. Użytkownicy mogą angażować się w różnorodne transakcje futures, trzymając USDT.

- W przypadku kontraktów terminowych typu perpetual Coin-M ceny i wycena podawane są w dolarach amerykańskich (USD), przy wykorzystaniu bazowej kryptowaluty jako zabezpieczenia i obliczaniu PNL na podstawie bazowej kryptowaluty. Użytkownicy mogą uczestniczyć w określonych transakcjach futures, trzymając odpowiednią kryptowalutę bazową.

2. Różne wartości kontraktu:

- Wartość każdego kontraktu w kontraktach terminowych typu futures na USDT-M jest obliczana na podstawie powiązanej kryptowaluty bazowej, czego przykładem jest wartość nominalna BTCUSDT wynosząca 0,0001 BTC.

- W kontraktach terminowych typu perpetual Coin-M cena każdego kontraktu jest ustalona w dolarach amerykańskich, co widać po wartości nominalnej 100 USD dla BTCUSD.

3. Różne ryzyka związane z dewaluacją aktywów zabezpieczających:

- W przypadku kontraktów terminowych typu perpetual na USDT-M wymaganym zabezpieczeniem jest USDT. Kiedy cena bazowej kryptowaluty spada, nie ma to wpływu na wartość zabezpieczenia USDT.

- W przypadku wieczystych kontraktów terminowych Coin-M wymagane zabezpieczenie odpowiada kryptografii bazowej. Kiedy cena bazowej kryptowaluty spada, aktywa zabezpieczające wymagane dla pozycji użytkowników rosną i potrzeba większej ilości bazowej kryptowaluty jako zabezpieczenia.