Hur man gör terminshandel på MEXC

Vad är Perpetual Futures-kontrakt?

Ett terminskontrakt är ett juridiskt bindande avtal mellan två parter att köpa eller sälja en tillgång till ett förutbestämt pris och ett datum i framtiden. Dessa tillgångar kan variera från råvaror som guld eller olja till finansiella instrument som kryptovalutor eller aktier. Denna typ av kontrakt fungerar som ett mångsidigt verktyg för att både säkra sig mot potentiella förluster och säkra vinster.

Evigvariga terminskontrakt, en undertyp av derivat, gör det möjligt för handlare att spekulera i det framtida priset på en underliggande tillgång utan att faktiskt äga den. Till skillnad från vanliga terminskontrakt med fastställda utgångsdatum, löper inte eviga terminskontrakt ut. Handlare kan behålla sina positioner så länge de vill, vilket gör att de kan dra nytta av långsiktiga marknadstrender och potentiellt tjäna betydande vinster. Dessutom innehåller eviga terminskontrakt ofta unika element som finansieringsräntor, som hjälper till att anpassa priset till den underliggande tillgången.

En utmärkande aspekt av eviga terminer är frånvaron av avvecklingsperioder. Handlare kan hålla en position öppen så länge de har tillräcklig marginal, utan att vara bundna av någon avtalsperiod. Till exempel, om du köper ett evigt BTC/USDT-kontrakt för 30 000 $, finns det ingen skyldighet att stänga handeln vid ett specifikt datum. Du har flexibiliteten att säkra din vinst eller minska förluster efter eget gottfinnande. Det är värt att notera att handel med eviga terminer inte är tillåten i USA, även om det utgör en betydande del av den globala handeln med kryptovalutor.

Även om eviga terminskontrakt erbjuder ett värdefullt verktyg för att få exponering mot kryptovalutamarknader, är det viktigt att erkänna de associerade riskerna och iaktta försiktighet när du deltar i sådana handelsaktiviteter.

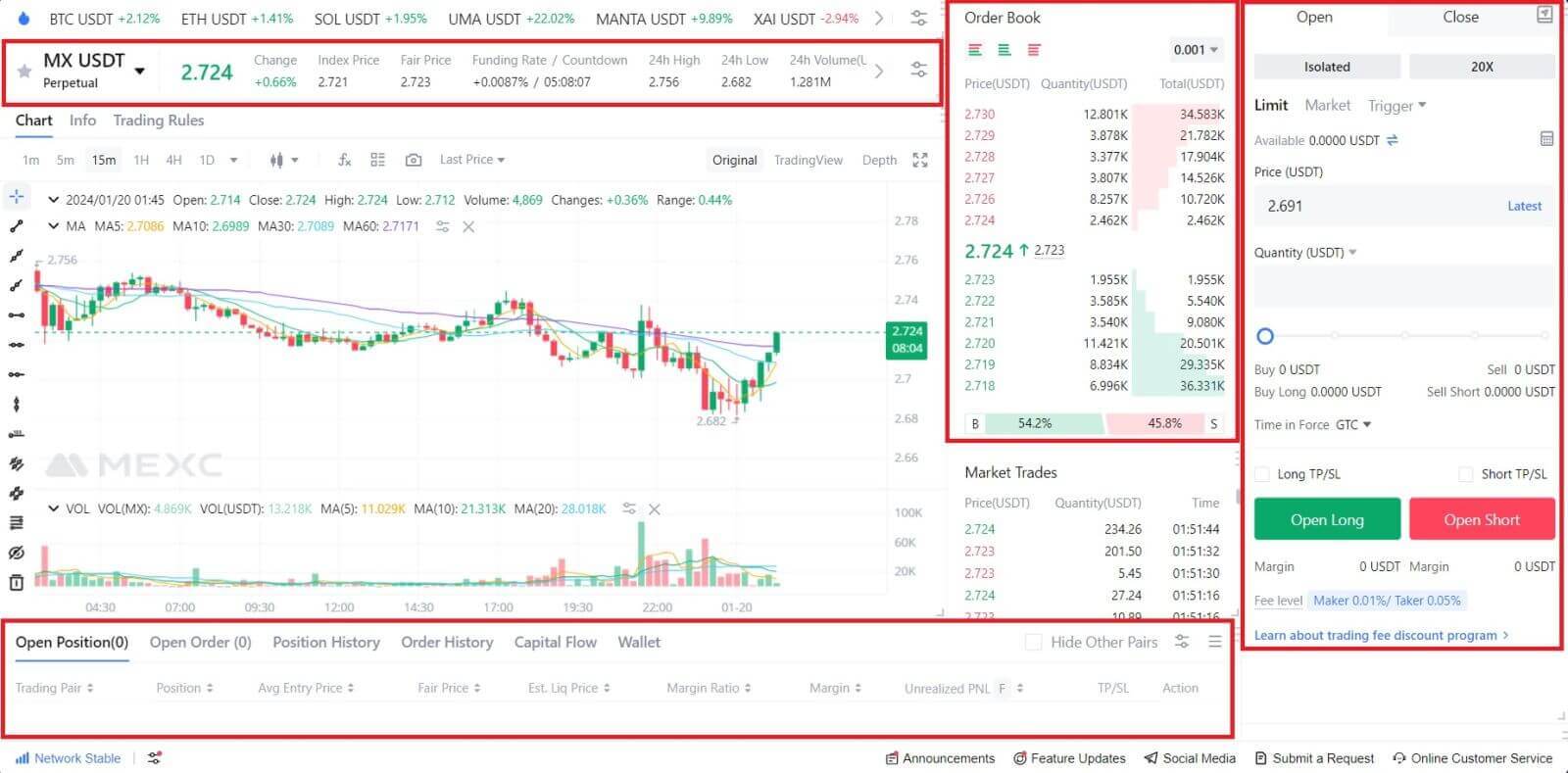

Förklaring av terminologi på terminshandelssidan på MEXC

För nybörjare kan terminshandel vara mer komplex än spothandel, eftersom det innebär ett större antal professionella villkor. För att hjälpa nya användare att förstå och bemästra terminshandel effektivt, syftar den här artikeln till att förklara innebörden av dessa termer när de visas på MEXC-terminshandelssidan.Vi kommer att introducera dessa termer i ordningsföljd, med början från vänster till höger.

Termer ovanför K-linjediagrammet

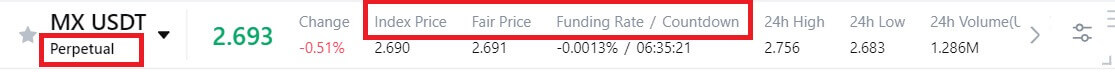

Perpetual: "Perpetual" betecknar kontinuitet. De vanligt förekommande "perpetual futures" (även känd som eviga terminskontrakt) utvecklades från traditionella finansiella terminskontrakt, med den viktigaste skillnaden är att eviga terminer inte har något avvecklingsdatum. Det innebär att så länge positionen inte är stängd på grund av tvångslikvidation kommer den att vara öppen på obestämd tid.Indexpris: Det heltäckande prisindex som erhålls genom att referera till priserna på stora vanliga börser och beräkna det vägda genomsnittet av deras priser. Indexpriset som visas på den aktuella sidan är MX-indexpriset.

Fair Price: Det verkliga realtidspriset för terminerna, beräknat baserat på indexpriset och marknadspriset. Den används för att beräkna den flytande PNL för positioner och bestämma positionslikvidation. Det kan avvika från det sista priset på terminerna för att undvika kursmanipulation.

Finansieringsgrad/nedräkning: Finansieringsgraden i det aktuella stadiet. Om kursen är positiv betalar innehavare av långa positioner upplåningsavgiften till innehavare av korta positioner. Om kursen är negativ betalar innehavare av korta positioner upplåningsavgiften till innehavare av långa positioner.

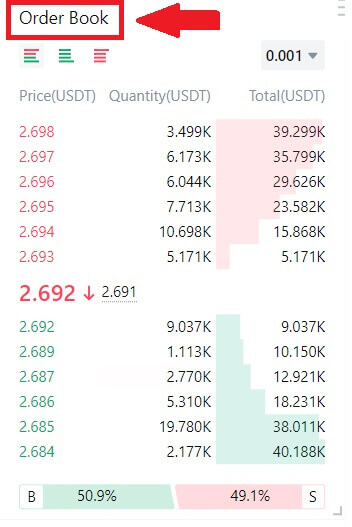

Villkor i orderboksområdet

Orderbok: Ett fönster för att observera marknadstrender under handelsprocessen. I orderboksområdet kan du observera varje affär, andelen köpare och säljare med mera.

Villkor inom handelsområdet

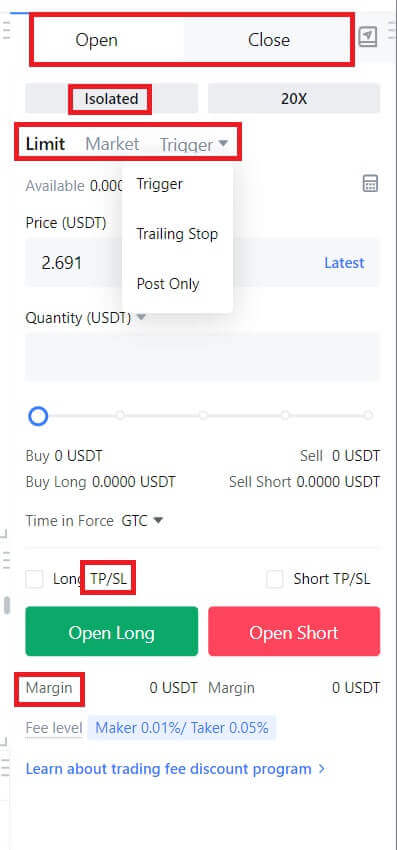

Öppna och stäng: Efter att ha angett pris och kvantitet baserat på din bedömning av marknadsriktningen kan du välja att öppna en lång eller kort position. Om du förutspår en ökning av priset öppnar du en lång position; om du förutspår en minskning öppnar du en kort position. När du säljer kontraktet du köpte stänger du positionen. När du öppnar en position genom att köpa ett kontrakt och håller den utan att göra upp, kallas det en innehavsposition. Du kan se dina innehavspositioner genom att klicka på [Öppna position] längst ner på sidan.Öppna lång: När du förutspår att tokenpriset kommer att stiga i framtiden och öppnar en position baserat på denna trend, kallas det att öppna en lång position.

Öppna kort: När du förutspår att tokenpriset kommer att falla i framtiden och öppnar en position baserat på denna trend, kallas det att öppna en kort position.

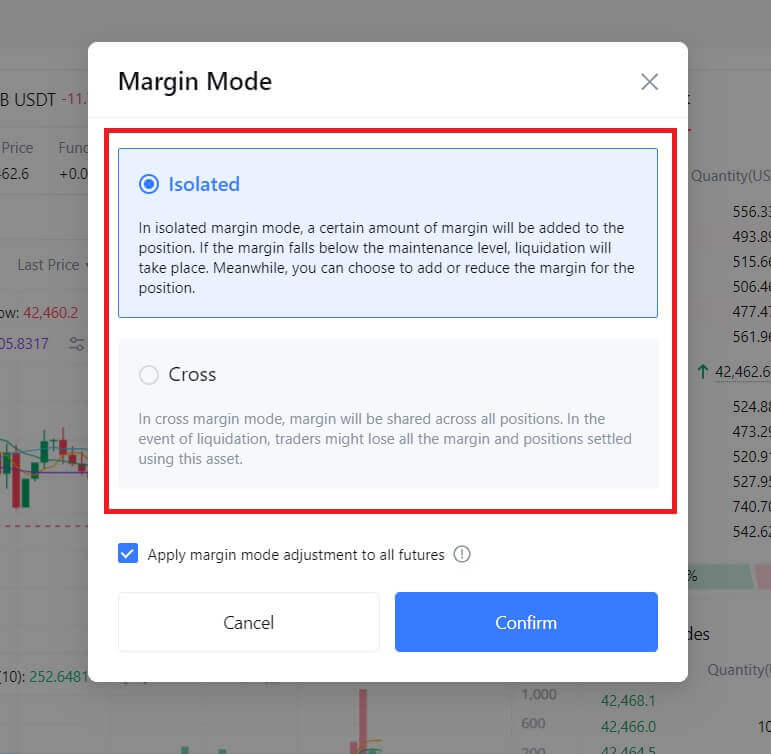

Marginal- och marginalläge: Användare kan ägna sig åt terminshandel efter att ha satt in en viss procentandel av medlen som finansiell säkerhet. Denna fond kallas marginal. Marginalläget är uppdelat i isolerad marginal eller tvärmarginal.

Isolerad: I isolerat marginalläge tilldelas en viss marginal till en position. Om marginalen för en position minskar till en nivå under underhållsmarginalen kommer positionen att likvideras. Du kan också välja att lägga till eller minska marginalen till denna position.

Kors: I korsmarginalläge delar alla positioner tillgångens korsmarginal. I händelse av likvidation kan näringsidkaren förlora all marginal och alla positioner under korsmarginalen för den tillgången.

Ordertyper: Ordertyperna är uppdelade i limitorder, marknadsorder, triggerorder, efterföljande stopporder och post-only order.

Limit: En limitorder är en order som görs för att köpa eller sälja till ett specifikt pris eller bättre. En limiterad orders utförande är dock inte garanterad.

Marknad: En marknadsorder är en order som görs för att köpa eller sälja snabbt till det bästa tillgängliga priset på marknaden.

Trigger: För triggerorder kan användare ställa in ett triggerpris, orderpris och kvantitet i förväg. När marknadspriset når triggerpriset kommer systemet automatiskt att lägga en order till orderpriset. Innan triggerordern utlöses framgångsrikt kommer positionen eller marginalen inte att frysas.

Efterföljande stopp: En efterföljande stopporder skickas till marknaden baserat på användarens inställningar som en strategisk beställning när marknaden befinner sig i en retracement. Faktiskt utlösningspris = Marknadens högsta (lägsta) pris ± spårvarians (prisavstånd), eller marknadens högsta (lägsta) pris * (1 ± spårvarians). Samtidigt kan användare ställa in det pris som ordern aktiveras till innan triggerpriset beräknas.

Endast inlägg:En post-only order kommer inte att utföras omedelbart på marknaden, vilket säkerställer att användaren alltid kommer att vara tillverkaren. Om beställningen skulle matchas med en befintlig beställning omedelbart, skulle den annulleras.

TP/SL: En TP/SL-order är en order med förinställda triggervillkor (vinstpris eller stop-loss-pris). När det senaste priset / rimligt pris / indexpriset når det förinställda triggerpriset, kommer systemet att stänga positionen till det bästa marknadspriset, baserat på det förinställda triggerpriset och kvantiteten. Detta görs för att uppnå målet att ta vinst eller stoppa förluster, så att användarna automatiskt kan avräkna den önskade vinsten eller undvika onödiga förluster.

Stop Limit Order: En stop limit order är en förinställd order där användare kan ställa in stop-loss pris, limit pris och köp/sälj belopp i förväg. När det sista priset når stop-loss-priset kommer systemet automatiskt att lägga en beställning till limitpriset.

COIN-M: Coin-margined futures tillhandahållna av MEXC är ett omvänt kontrakt som använder kryptovaluta som säkerhet, vilket innebär att kryptovaluta fungerar som basvaluta. Till exempel, i fallet med BTC-myntmarginerade terminer, används Bitcoin som initialmarginal och för PNL-beräkningar.

USDT-M: Futures med USDT-marginal tillhandahållna av MEXC är ett linjärt kontrakt, vilket är en linjär derivatprodukt noterad och avvecklad i USDT, ett stabilt mynt kopplat till värdet av den amerikanska dollarn.

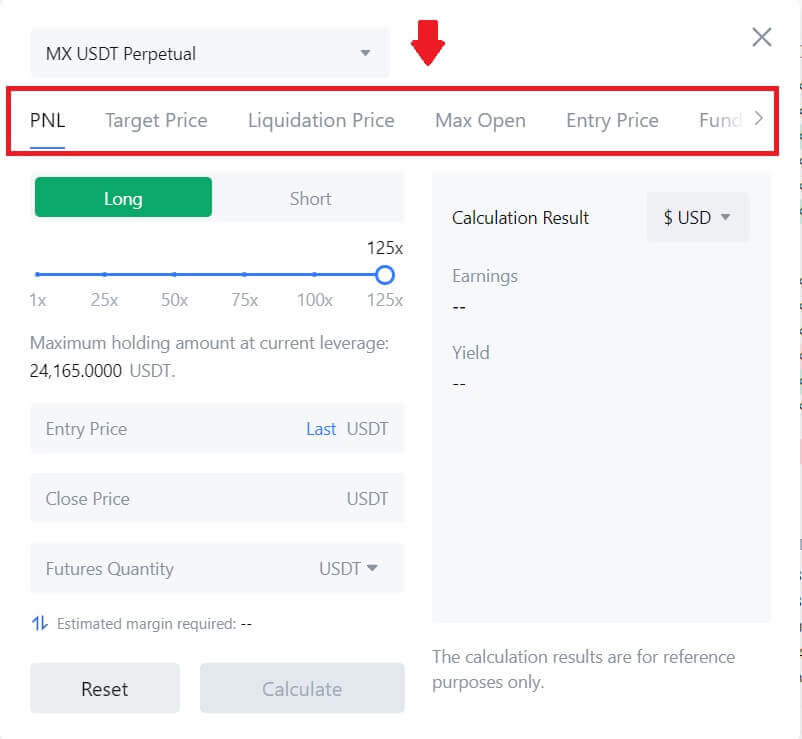

Villkor i området Futures Calculator

PNL : Ange ditt ingångspris, mängden terminer du har och hävstångsmultiplikatorn. Ställ sedan in ditt förväntade stängningspris för att beräkna den slutliga vinsten och avkastningen.Målpris : Ange ditt ingångspris, mängden terminer du har och hävstångsmultiplikatorn. Ställ sedan in önskad avkastning för att beräkna den slutliga inkomsten och avkastningen.

Likvidationspris : Ange ditt ingångspris, mängden terminer du har och hävstångsmultiplikatorn. Välj sedan marginalläget (kors eller isolerat) för att beräkna ditt likvidationspris.

Max öppet : Ange ditt inträdespris, hävstångsmultiplikator och ditt tillgängliga marginalbelopp för att beräkna det maximala antalet kontrakt du kan öppna för en lång/kort position.

Ingångspris : När du har flera terminspositioner för samma handelspar, ange respektive ingångspriser och motsvarande terminskvantiteter. Du kan beräkna det genomsnittliga ingångspriset för kontrakt med samma handelspar.

Finansieringsavgift : Ange det rimliga priset, positionskvantiteten och finansieringsräntan (0,01 %) för att beräkna beloppet för finansieringsavgiften du behöver betala eller ta emot.

Obs: Resultaten som beräknas med terminskalkylatorn är endast för referensändamål, och de faktiska resultaten i livehandel kommer att råda.

För nybörjare, innan du ägnar dig åt terminshandel för första gången, kan du öva på MEXC Futures Demo Trading-gränssnitt för att bekanta dig med olika funktioner innan du går in på livehandelsplattformen för handel.

Termer i beställningsområdet under K-linjediagrammet

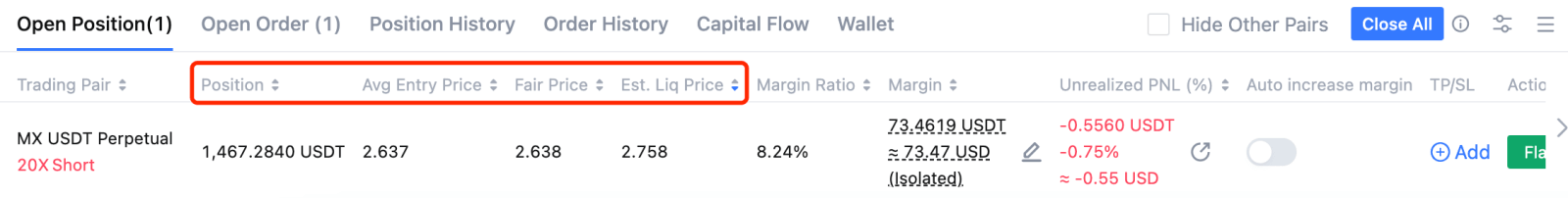

5.1 Öppen position

Befattning: Antal kontrakt på befattningar som ännu inte avslutats.Genomsnittligt ingångspris: Det genomsnittliga självkostnadspriset när en användare öppnar en position. Till exempel, om en användare öppnar en lång position på 100 forts i MX/USDT perpetual futures vid 2 USDT och senare öppnar en annan position på 100 kontrakt i samma riktning vid 2,1 USDT, skulle användarens genomsnittliga ingångspris beräknas enligt följande: ( 2 * 100 + 2,1 * 100) / (100 + 100) = 2,05 USDT.

Fair Price: Denna mekanism introducerades för att skydda användare från förluster på grund av onormala marknadsfluktuationer på en enda plattform. Den beräknas genom att vikta prisdata från vanliga börser, vilket ger en rättvis återspegling av det verkliga marknadspriset. För mer information om det rättvisa priset kan du hänvisa till artikeln "Indexpris, rimligt pris och sista pris."

Uppskattad Liq Price: När det verkliga priset når det beräknade likvidationspriset kommer din position att genomgå tvångslikvidation. För mer information om tvångslikvidation, kan du hänvisa till artikeln " Tvingad likvidation."

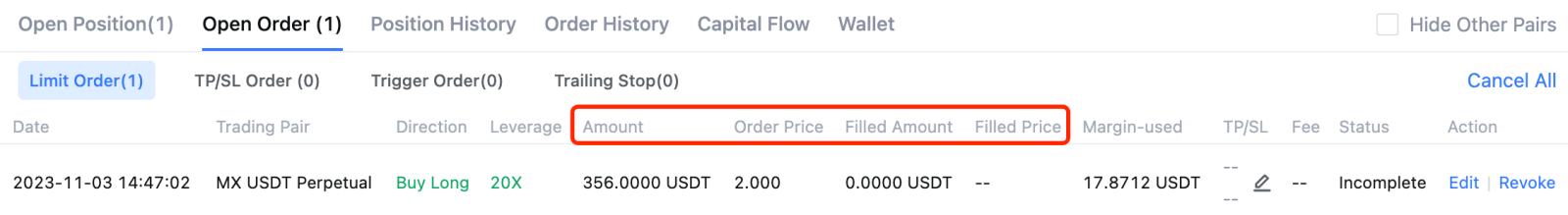

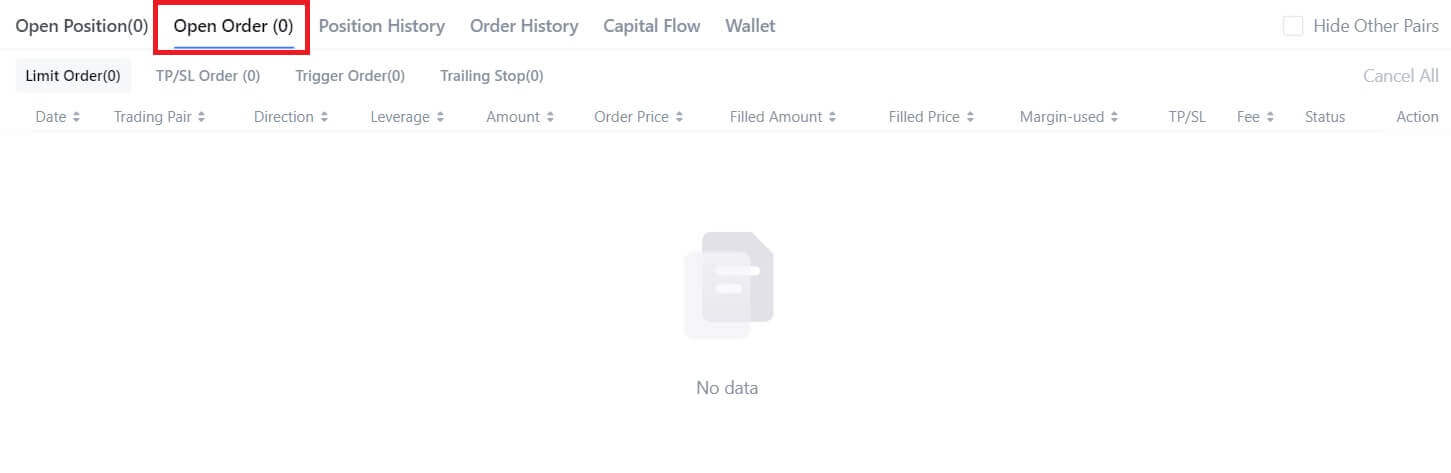

5.2 Öppen order

Belopp och fyllt belopp: "Belopp" hänvisar till den önskade handelsvolymen som ställts in av användaren innan en beställning. När användare lägger stora beställningar delas beställningen vanligtvis upp i flera mindre beställningar, som fylls i sekventiellt. "Fyllt belopp" avser den faktiska kvantitet som har handlats. När orderbeloppet är lika med det fyllda beloppet betyder det att ordern har fyllts helt.Beställningspris och fyllt pris: " Beställningspris" hänvisar till det önskade handelspriset som användaren angav vid beställning. Om en användare väljer en limitorder är orderpriset det pris som användaren angett. Om användaren väljer en marknadsorder beror orderpriset på de faktiska handelsresultaten. När användare lägger stora beställningar delas beställningen vanligtvis upp i flera mindre beställningar, som fylls i sekventiellt. På grund av marknadsfluktuationer kan det faktiska fyllda priset för varje beställning variera. "Fyllt pris" hänvisar till genomsnittet av dessa faktiska fyllda priser.

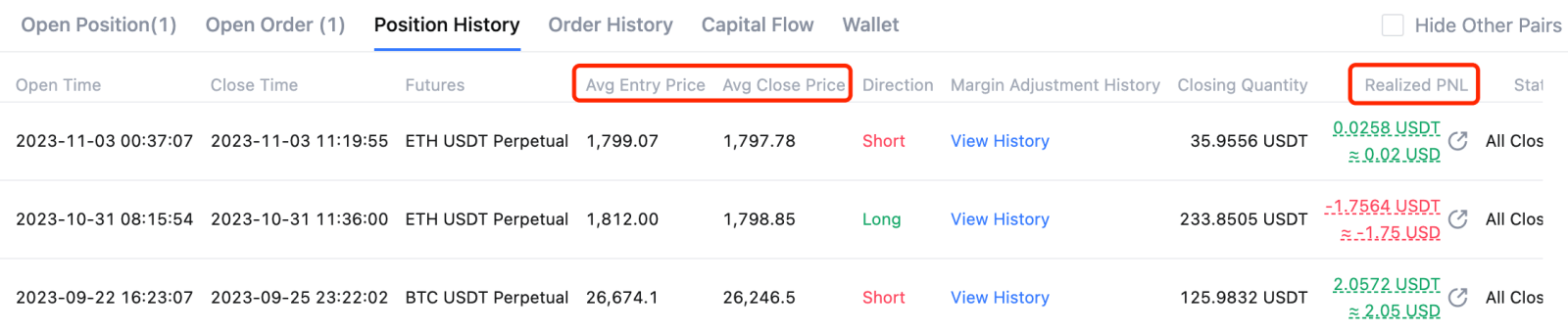

5.3 Positionshistorik

Genomsnittligt ingångspris: Den genomsnittliga kostnaden för att öppna en position.Genomsnittligt stängningspris: Genomsnittspriset för alla stängda positioner.

Realiserad PNL: Alla realiserade vinster och förluster som genereras av positionen, inklusive handelsavgifter, finansieringskostnader och avslutande PNL. (Exklusive delar av handelsavgifter som kompenseras med kuponger och MX.)

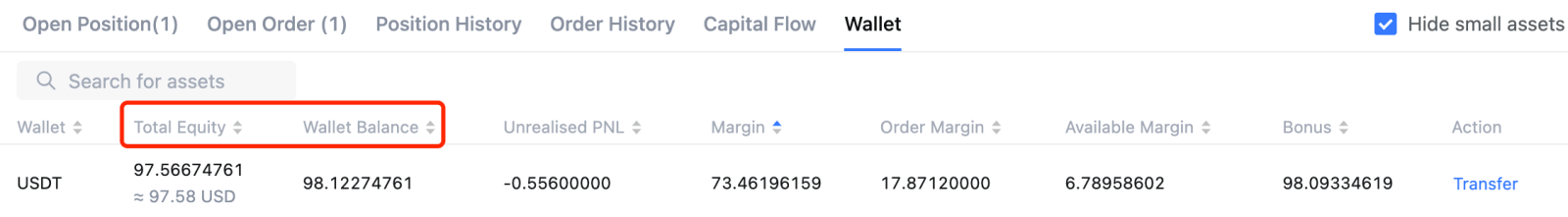

5.4 Plånbok

Totalt eget kapital: Saldo i plånbok + orealiserad PNL.Saldo i plånbok: Totala inkommande överföringar – Totala utgående överföringar + Realiserade PNL.

Att förstå termerna relaterade till terminshandel är bara det första steget i att lära sig hur man använder terminsverktyg. Därefter måste du få praktisk erfarenhet genom handel. Innan du handlar med terminer kan du öva på att använda futures Demo Trading- plattformen som tillhandahålls av MEXC. När du är skicklig kan du gå vidare till levande terminshandel.

Ansvarsfriskrivning: Handel med kryptovaluta innebär risk. Denna information ger inte råd om investeringar, beskattning, juridiska, finansiella, redovisnings- eller andra relaterade tjänster, och den utgör inte heller råd om att köpa, sälja eller inneha några tillgångar. MEXC Learn tillhandahåller information endast för referensändamål och utgör inte investeringsrådgivning. Se till att du till fullo förstår riskerna och var försiktig när du investerar. Plattformen ansvarar inte för användarnas investeringsbeslut.

Hur man handlar USDT-M Perpetual Futures på MEXC (webbplats)

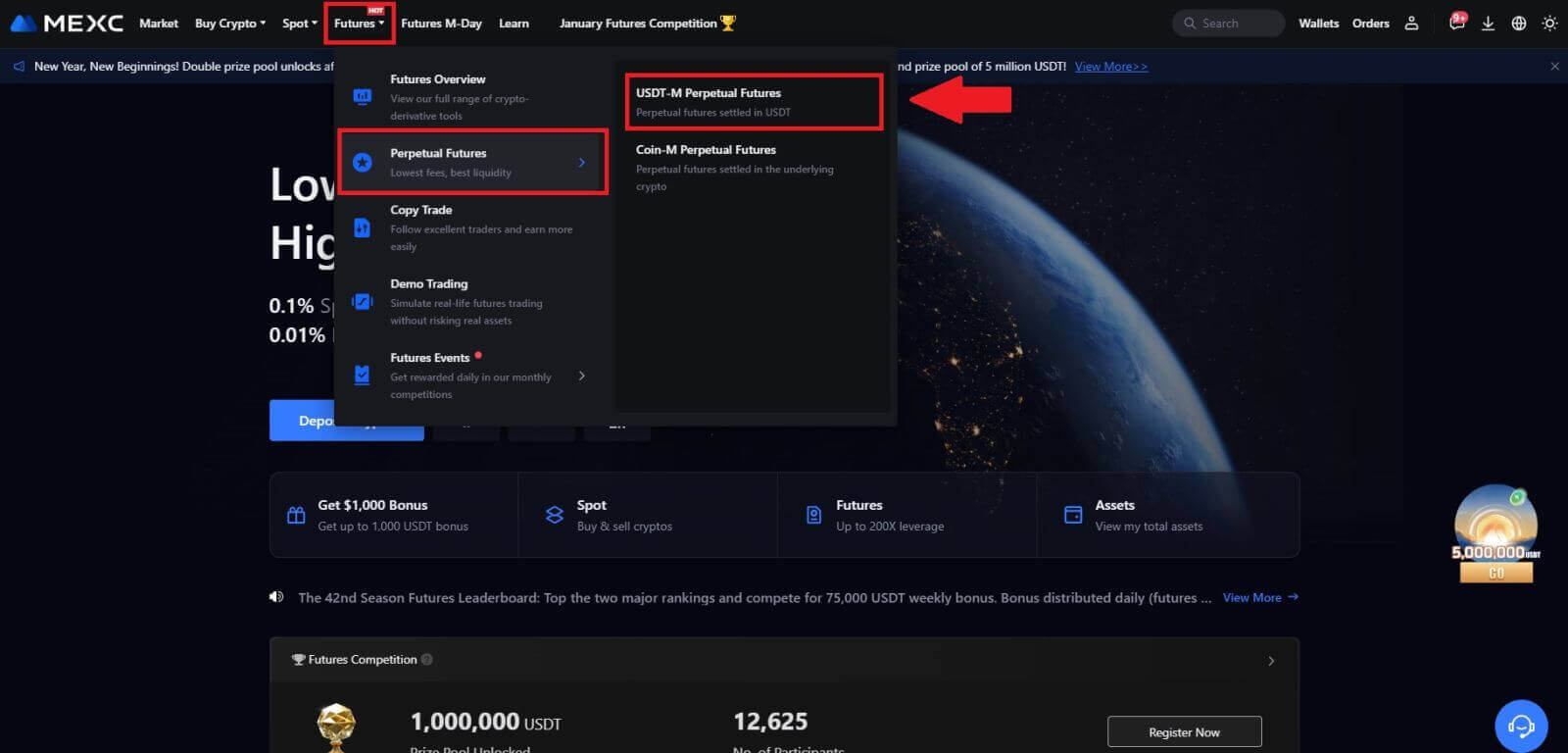

1. Gå till MEXC-webbplatsen, klicka på [Futures] , välj [Perpetual Futures] och välj [USDT-M Perpetual Futures].

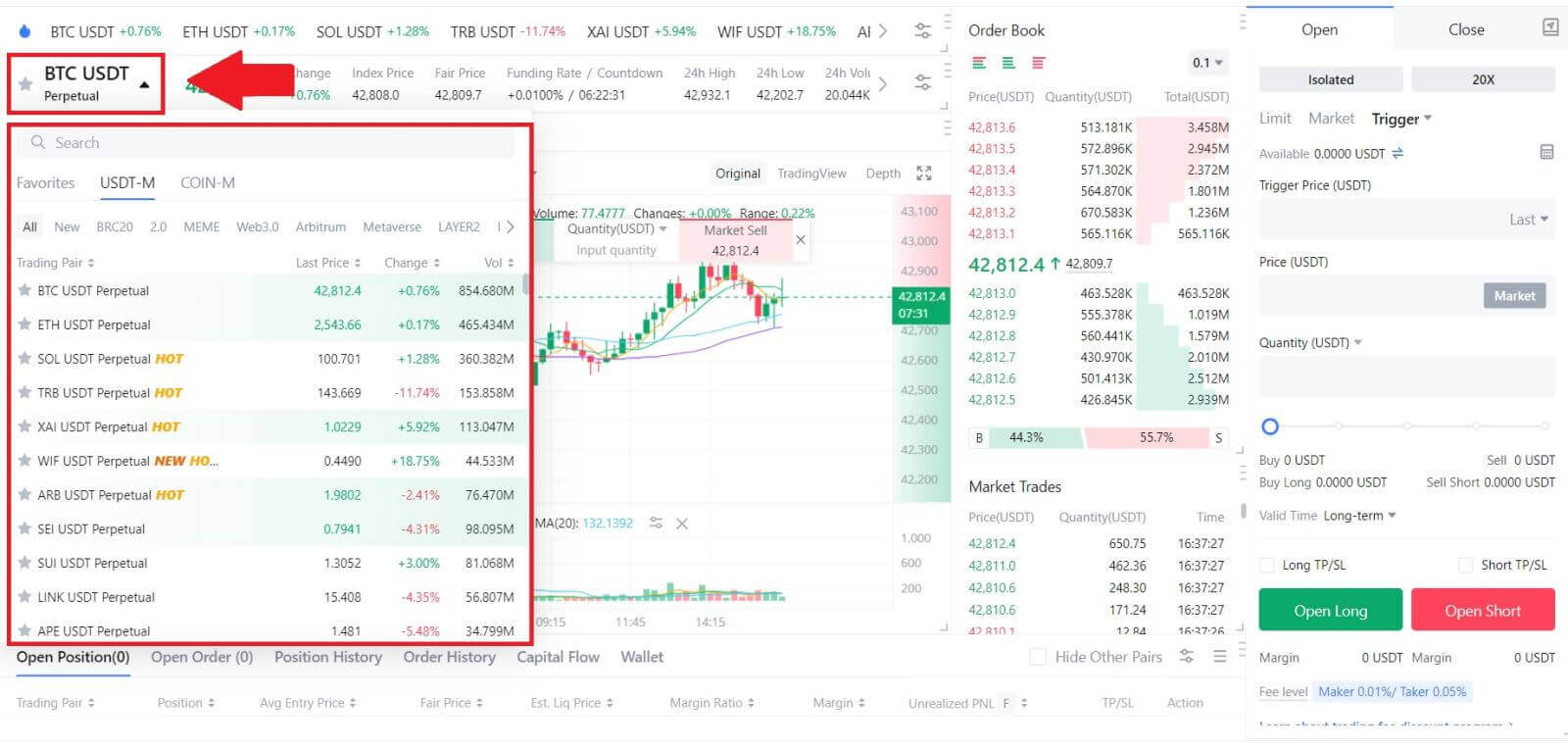

2. På vänster sida, välj BTCUSDT som ett exempel från listan över terminer.

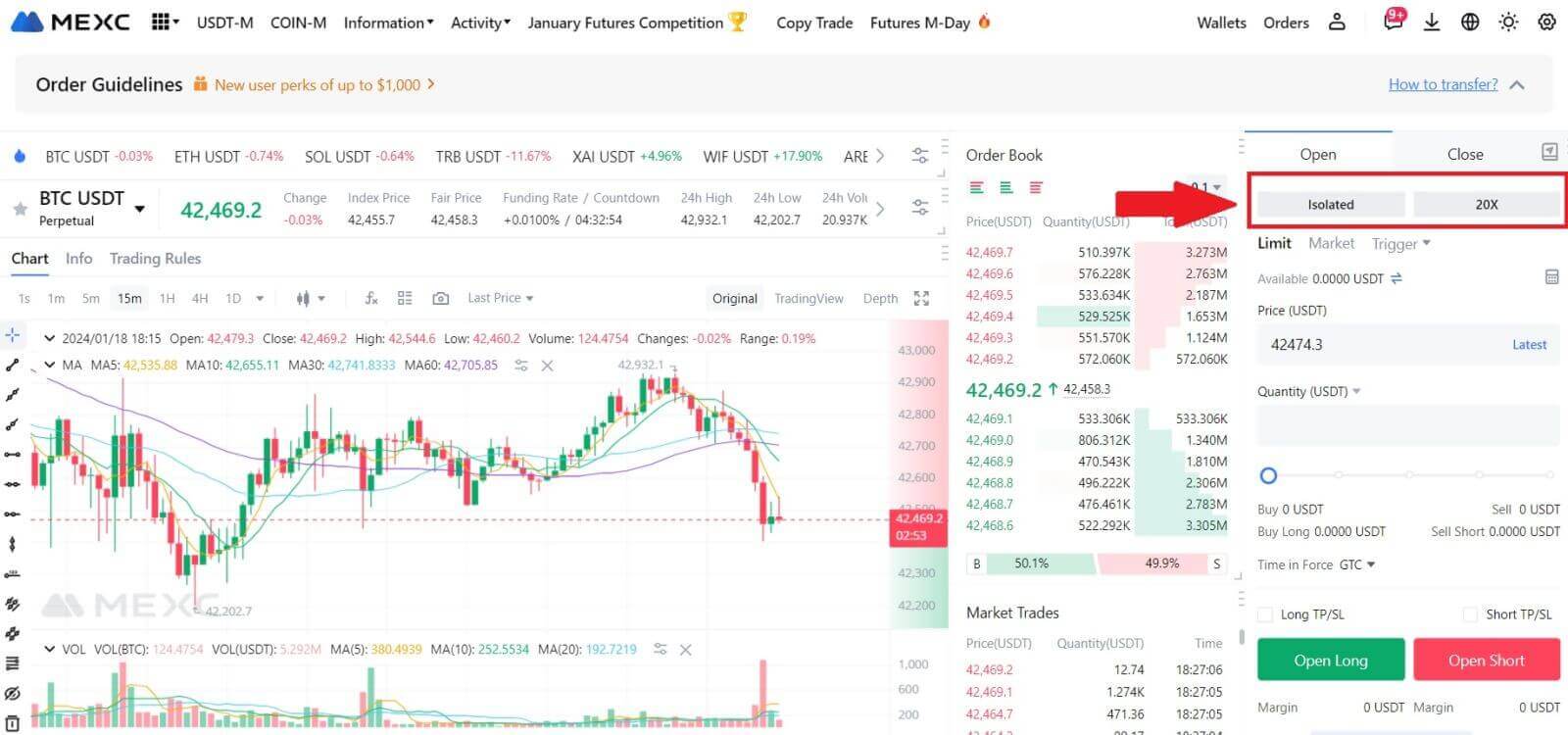

3. Klicka på Isolated eller Cross för att välja [Margin Mode].

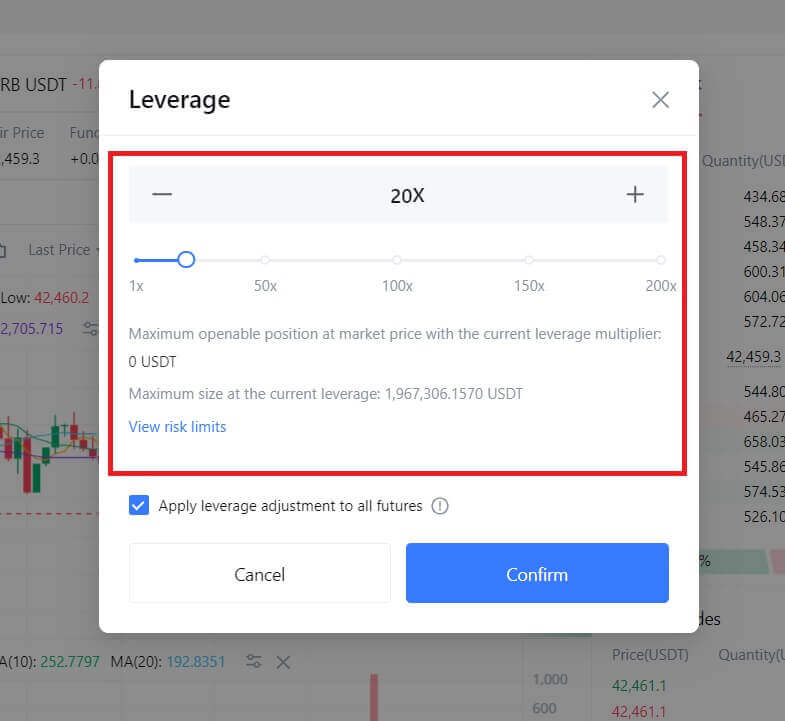

Klicka på [20X] för att justera hävstångsmultiplikatorn genom att klicka på siffran.

Plattformen stöder handlare med olika marginalpreferenser genom att erbjuda olika marginallägen.

- Korsmarginalläget delar marginaler med två positioner öppnade mot samma kryptovaluta . Eventuell vinst eller förlust från en position kan användas för att justera mot balansen i den andra handeln.

- Den isolerade marginalen accepterar endast marginal mot en öppnad position. I händelse av förlust kommer handeln endast att förlora mot den specifika positionen vid avveckling. Detta lämnar balansen av kryptovaluta orörd. Detta är det bästa alternativet för alla nya handlare eftersom det skyddar den huvudsakliga kryptomyntsbalansen.

Som standardinställning börjar alla handlare handla i isolerat marginalläge.

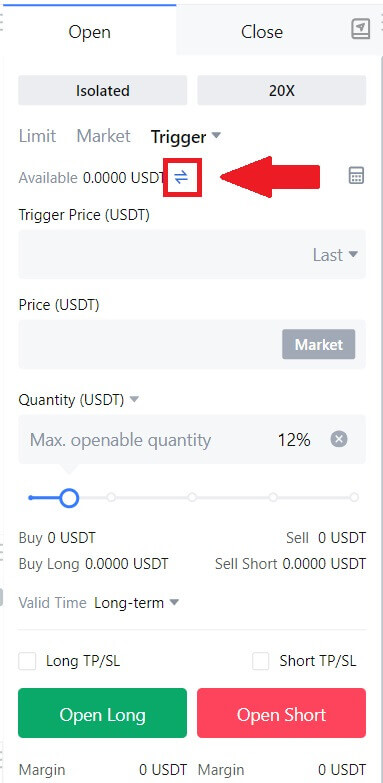

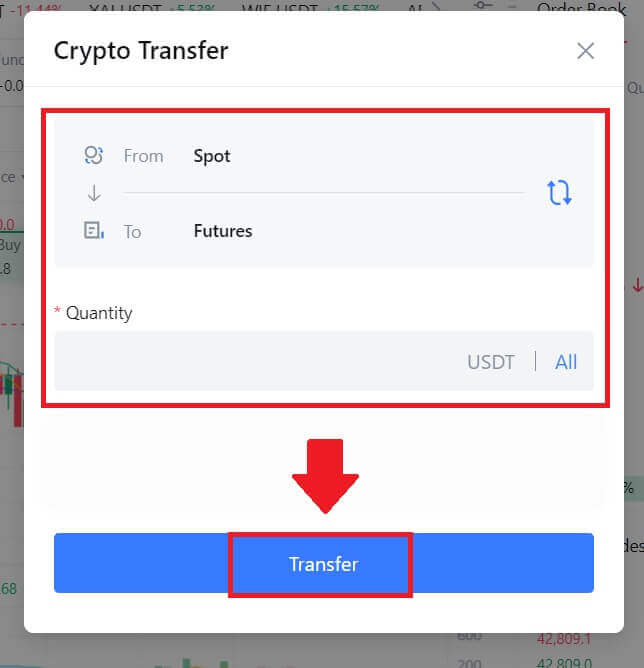

4. För att initiera en överföring från spotkontot till terminskontot, klicka på den lilla pilknappen till höger för att komma till överföringsmenyn.

4. För att initiera en överföring från spotkontot till terminskontot, klicka på den lilla pilknappen till höger för att komma till överföringsmenyn. Väl i överföringsmenyn anger du önskat belopp du vill överföra och klickar på [Överför].

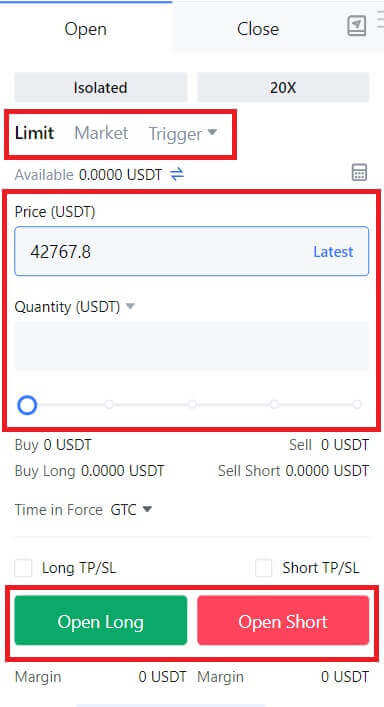

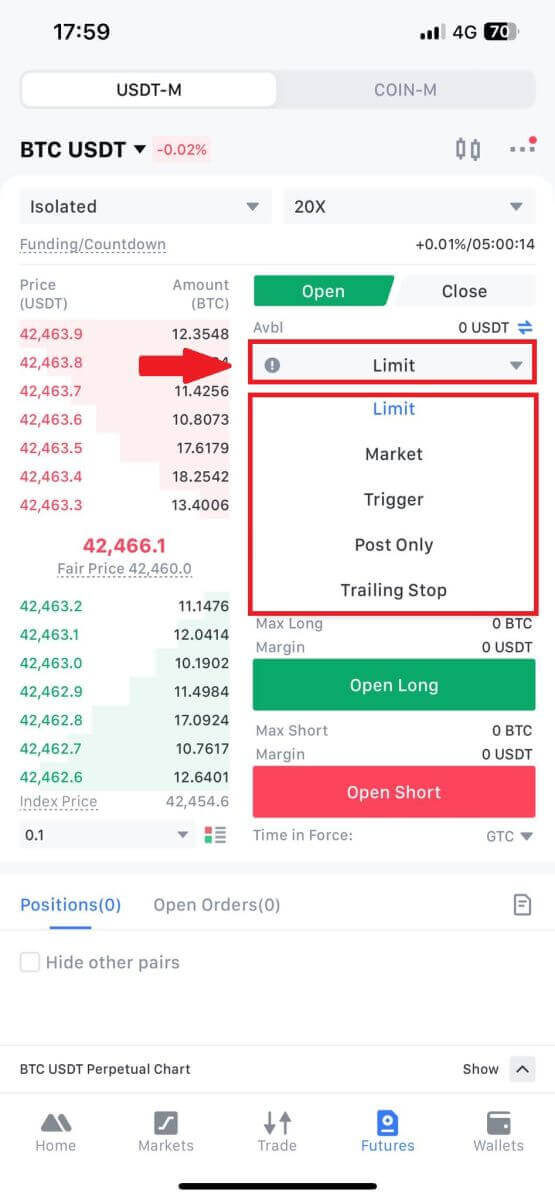

5. För att öppna en position har användare tre alternativ: Limit Order, Market Order och Trigger Order. Följ dessa steg:

Begränsad order:

- Ställ in önskat köp- eller säljpris.

- Ordern kommer endast att verkställas när marknadspriset når den angivna nivån.

- Om marknadspriset inte når det fastställda priset, finns limitordern kvar i orderboken i väntan på utförande.

- Detta alternativ innebär en transaktion utan att ange ett köp- eller säljpris.

- Systemet utför transaktionen baserat på det senaste marknadspriset när ordern görs.

- Användare behöver bara ange önskat orderbelopp.

Trigger Order:

- Ställ in ett utlösande pris, beställningspris och beställningskvantitet.

- Beställningen kommer endast att läggas som en limitorder med det förutbestämda priset och kvantiteten när det senaste marknadspriset når triggerpriset.

- Denna typ av order ger användare mer kontroll över sina affärer och hjälper till att automatisera processen baserat på marknadsförhållanden.

6. När du har lagt din beställning, se den under [ Öppna beställningar] längst ner på sidan. Du kan avbryta beställningar innan de är fyllda.

Hur man handlar USDT-M Perpetual Futures på MEXC (App)

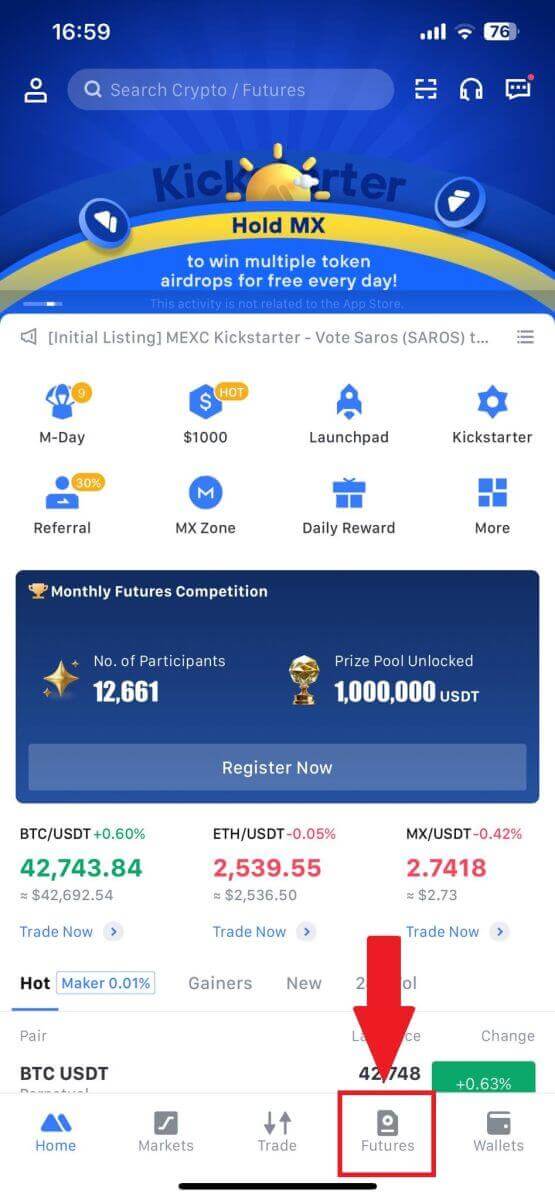

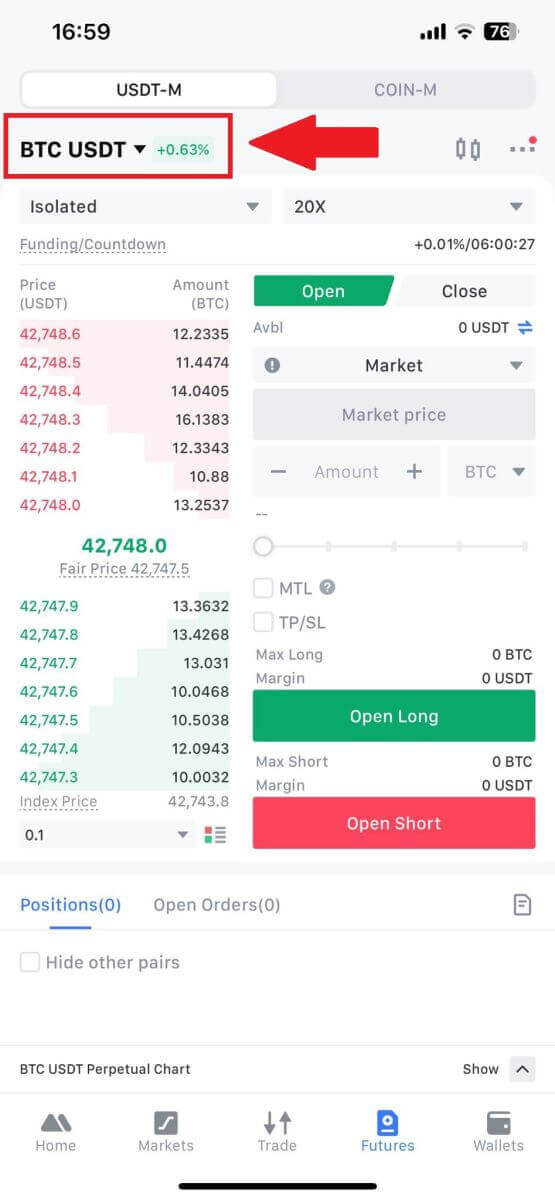

1. Öppna din MEXC-app, på första sidan, tryck på [Futures] och välj [USDT-M].

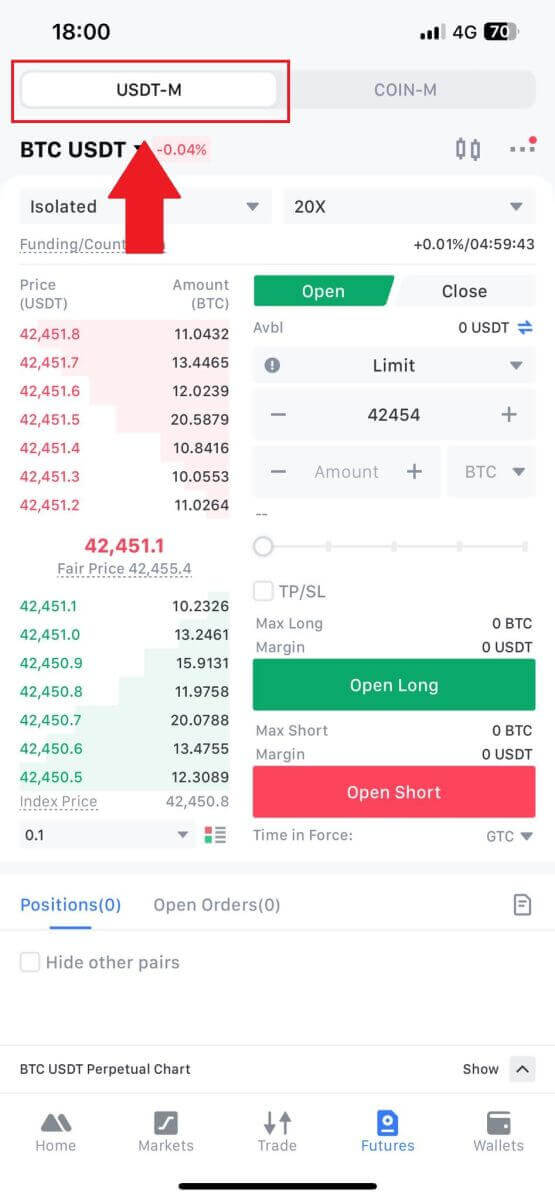

2. För att växla mellan olika handelspar, tryck på [ BTC USDT] längst upp till vänster. Du kan sedan använda sökfältet för ett specifikt par eller direkt välja från de listade alternativen för att hitta önskade terminer för handel.

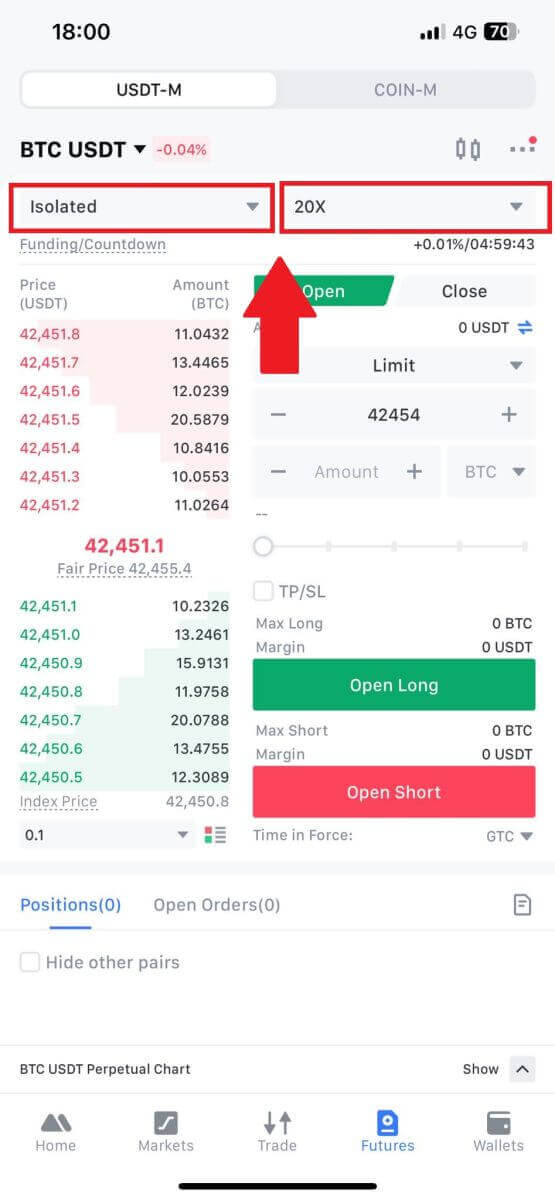

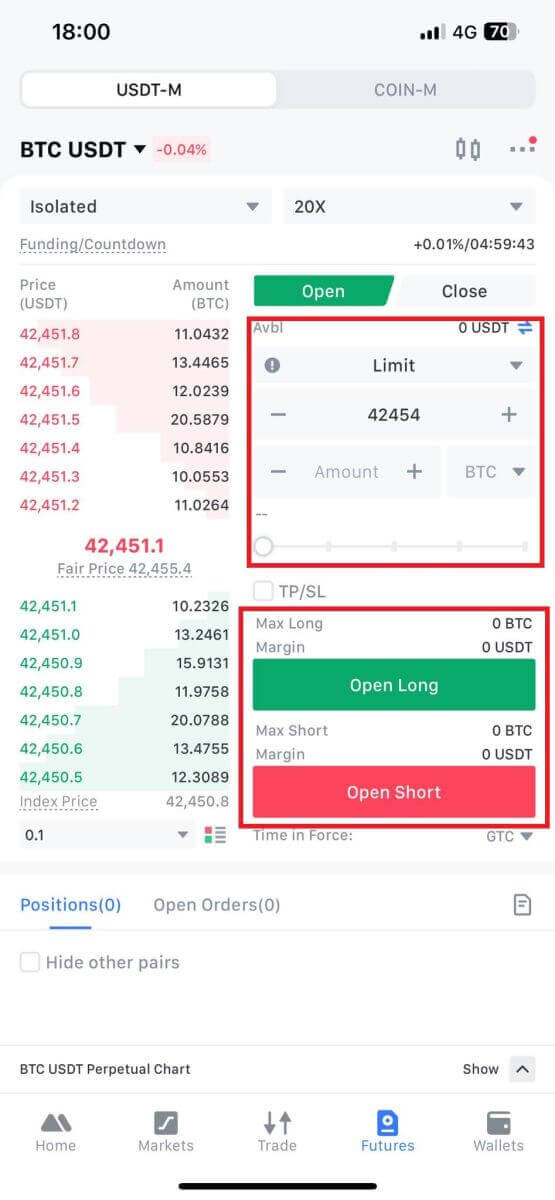

3. Välj marginalläge och justera hävstångsinställningarna enligt dina önskemål.

4. Lägg din beställning på höger sida av skärmen. För en limitorder, ange pris och belopp; för en marknadsorder, ange endast beloppet. Tryck på [Öppna lång] för att initiera en lång position, eller [Öppna kort] för en kort position.

5. När beställningen är gjord, om den inte fylls omedelbart, visas den i [ Öppna beställningar].

MEXC framtida handelslägen

Positionsläge

(1) Säkringsläge

- I Hedge Mode måste användarna uttryckligen ange om de avser att öppna eller stänga en position när de gör en beställning. Detta läge tillåter användare att hålla positioner samtidigt i både långa och korta riktningar inom samma terminskontrakt. Hävstången för de långa och korta positionerna är oberoende av varandra.

- Alla långa positioner är aggregerade och alla korta positioner kombineras inom varje terminskontrakt. Vid upprätthållande av positioner i både långa och korta riktningar måste positionerna allokera motsvarande marginal baserat på den specificerade riskgränsnivån.

Till exempel, i BTCUSDT-terminer har användare flexibiliteten att öppna en lång position med 200x hävstång och en kort position med 200x hävstång samtidigt.

(2) Envägsläge

I envägsläge behöver användare inte ange om de öppnar eller stänger en position när de gör en beställning. Istället behöver de bara specificera om de köper eller säljer. Dessutom kan användare endast behålla positioner i en enda riktning inom varje terminskontrakt vid varje given tidpunkt. Om du har en lång position kommer en säljorder automatiskt att stänga den när den är fylld. Omvänt, om antalet fyllda säljorder överstiger antalet långa positioner, kommer en kort position att initieras i motsatt riktning.

Marginallägen

(1) Isolerat marginalläge

- I Isolated Margin Mode är den potentiella förlusten av en position begränsad till den initiala marginalen och eventuell ytterligare positionsmarginal som används specifikt för den isolerade positionen. I händelse av likvidation kommer användaren endast att ådra sig förluster motsvarande den marginal som är förknippad med den isolerade positionen. Det tillgängliga saldot på kontot förblir orört och används inte som ytterligare marginal. Att isolera marginalen som används i en position tillåter användare att begränsa förlusterna till det initiala marginalbeloppet, vilket kan vara fördelaktigt i fall där en kortsiktig spekulativ handelsstrategi inte slår igenom.

- Användare kan manuellt tillföra ytterligare marginal i isolerade positioner för att optimera likvidationspriset.

(2) Korsmarginalläge

Cross Margin Mode innebär att hela det tillgängliga saldot på kontot används som marginal för att säkra alla korspositioner och förhindra likvidation. I det här marginalläget, om substansvärdet understiger kravet på underhållsmarginalen, kommer likvidation att utlösas. Om en korsposition likvideras kommer användaren att förlora alla tillgångar på kontot förutom marginalen som är associerad med andra isolerade positioner.

Ändra hävstång

- Hedge-läget tillåter användare att använda olika hävstångsmultiplikatorer för positioner i långa och korta riktningar.

- Hävstångsmultiplikatorer kan justeras inom det tillåtna intervallet för terminshävstångsmultiplikatorn.

- Hedge-läge tillåter också byte av marginallägen, såsom övergång från isolerat läge till korsmarginalläge.

- Obs : Om en användare har en position i tvärmarginalläge kan den inte växlas till isolerat marginalläge.

Vanliga frågor (FAQ)

Typer av order på MEXC Futures

Limit Order

Limitorder tillåter handlaren att sätta ett specifikt köp- eller försäljningspris, och ordern kommer att fyllas till orderpriset eller till ett pris som är mer förmånligt än orderpriset.

När en limitorder skickas, om det inte finns någon order vars pris är mer fördelaktigt än eller lika med orderpriset som är tillgängligt för matchning i orderboken, kommer limitordern att gå in i orderboken som ska fyllas, vilket ökar marknadsdjupet. Efter att ordern har fyllts debiteras näringsidkaren enligt den mer förmånliga tillverkaravgiften.

När en limitorder lämnas, om en order vars pris är förmånligare än eller lika med orderpriset redan finns tillgänglig för matchning i orderboken, kommer limitordern omedelbart att fyllas till det aktuella bästa tillgängliga priset. På grund av den likviditet som förbrukas under orderutförandet, kommer en viss handelsavgift att debiteras som utgift för Takeravgift.

Dessutom kan limitorder också användas för att helt eller delvis stänga en take-vinstlimitorder. Fördelen med en limitorder är att den garanterat fylls till angivet pris, men det finns också en risk att ordern inte fylls.

När du använder en limitorder kan användaren också byta den effektiva tidstypen för ordern enligt deras handelsbehov, och standard är GTC:

- GTC (Good 'Til Canceled Order): Denna typ av beställning kommer att förbli giltig tills den är helt ifylld eller annullerad.

- IOC (Omedelbar eller Cancel Order): Om denna typ av order inte kan fyllas omedelbart till det angivna priset kommer den ofyllda delen att annulleras.

- FOK (Fill or Kill Order): Denna typ av order kommer att annulleras omedelbart om alla order inte kan fyllas.

Marknadsorder

Marknadsordern kommer att fyllas till det bästa tillgängliga priset i orderboken vid tillfället. Ordern kan snabbt fyllas utan att näringsidkaren sätter priset. Marknadsordern garanterar utförande av order men inte utförandepriset, eftersom det kan fluktuera beroende på marknadsförhållanden. Marknadsorder används vanligtvis när en handlare behöver göra ett snabbt inträde för att fånga en marknadstrend.

Trigger Limit Order

Om triggerpriset är satt, när referenspriset (marknadspris, indexpris, fair pris) som valts av användaren når triggerpriset, triggas det, och en limitorder kommer att läggas till orderpriset och kvantiteten som fastställts av användaren.

Stoppa marknadsorder

Om triggerpriset är inställt, när referenspriset (marknadspris, indexpris, rimligt pris) som valts av användaren når triggerpriset, kommer det att triggas och en marknadsorder kommer att läggas med den kvantitet som ställts in av användaren.

Notera:

Användarens medel eller positioner kommer inte att låsas när utlösaren ställs in. Triggern kan misslyckas på grund av hög marknadsvolatilitet, prisrestriktioner, positionslimiter, otillräckliga säkerhetstillgångar, otillräcklig stängbar volym, terminer i icke-handelsstatus, systememissioner etc. En framgångsrik triggerlimitorder är detsamma som en normal limitorder, och det får inte utföras. Ej utförda limitordrar kommer att visas i aktiva order.

Efterföljande stopporder

En efterföljande stopporder är en strategiorder för att spåra marknadspriser, och dess triggerpris kan ändras med de senaste marknadsfluktuationerna.

Utlösande prisberäkning:

Sälj, faktisk triggerpris = marknadens historiskt högsta pris - spårvarians (prisgap), eller marknadens historiskt högsta pris * (1 - spårvarians %).

Köp, faktisk utlösningspris = marknadens historiskt lägsta pris + spårvarians, eller marknadens historiskt lägsta pris * (1 + spårvarians %).

Efterföljande beställningar tillåter användare att välja ett aktiveringspris för beställningen, och systemet börjar beräkna triggerpriset först efter att beställningen har aktiverats.

Identifiering för efterföljande stopporder

Spåravvikelse: Banavvikelsen är huvudvillkoret för att beräkna det faktiska triggerpriset. Det faktiska triggerpriset kommer att beräknas baserat på det högsta/lägsta priset för den angivna pristypen efter orderaktiveringen och spårvariationen.

Kvantitet: Antalet beställningar som lagts.

Pristyp: Du kan välja det senaste transaktionspriset, marknadspriset eller indexpriset som kriterier för att aktivera och utlösa efterföljande order.

Aktiveringspris: Aktiveringspriset är aktiveringsvillkoret för en avslutande order. När priset för den angivna pristypen når eller överstiger aktiveringspriset kommer ordern att aktiveras. Systemet börjar beräkna det faktiska triggerpriset först vid aktivering. Om aktiveringspriset inte är definierat kommer beställningen att aktiveras vid placering.

Till exempel:

Fall 1 (Sälj rippen): Användaren vill sälja BTC utan att välja aktiveringspriset (dvs. aktivera så snart beställningen görs) och det sista transaktionspriset är 30 000 USDT.

Sedan kan man ställa in parametrarna enligt följande.

[Spåravvikelse - prisgap] 2 000 USDT

[Antal] 1 BTC

[Pristyp] Senaste transaktionspris

I händelse av att BTC-priset fortsätter att öka till den högsta punkten på 40 000 USDT efter att beställningen har lagts, och sedan går tillbaka till 38 000 USDT, och når retracement-villkoret (40 000 USDT - 2 000 USDT = 38 000 USDT), bestämmer systemet åt användaren att sälja till marknadspriset till 38 000 USDT.

Fall 2 (Köp dippen): Användaren vill köpa BTC och det sista transaktionspriset är för närvarande 40 000 USDT.

Sedan kan man ställa in parametrarna enligt följande.

[Spårvarians - förhållande] 5 %

[Aktiveringspris] 30 000 USDT

[Antal] 1 BTC

[Pristyp] Senaste transaktionspris

I händelse av att BTC-priset fortsätter att sjunka till 30 000 USDT efter att beställningen har lagts, aktiveras efterföljandet, det faller sedan hela vägen till 20 000 USDT och studsar tillbaka till 20 000 USDT * (1 + 5%) = 21 000 USDT, och når retracement-villkoret (5%), bestämmer systemet för användaren att köpa till marknadspriset på 21 000 USDT.

Endast inlägg

Post-only order kommer inte att fyllas på marknaden omedelbart, vilket säkerställer att användaren alltid är en tillverkare och åtnjuter avkastningen av handelsavgiften som likviditetsleverantör; samtidigt, om beställningen fylls med en befintlig beställning, kommer beställningen att annulleras omedelbart.

TP/SL

TP/SL hänvisar till det förinställda triggerpriset (ta vinstpris eller stop loss-pris) och triggerpristyp. När det sista priset för den angivna triggerpristypen når det förinställda triggerpriset, kommer systemet att lägga en nära marknadsorder enligt den förinställda kvantiteten för att ta vinst eller stop loss. För närvarande finns det två sätt att lägga en stop loss-order:

- Ställ in TP/SL när du öppnar en position: Detta innebär att ställa in TP/SL i förväg för en position som är på väg att öppnas. När användaren lägger en order för att öppna en position kan de klicka för att sätta en TP/SL-order samtidigt. När den öppna positionsordern är fylld (delvis eller helt), kommer systemet omedelbart att lägga en TP/SL-order med triggerpriset och triggerpristypen förinställd av användaren. (Detta kan ses i öppna beställningar under TP/SL.)

- Ställ in TP/SL när de håller en position: Användare kan ställa in en TP/SL-ordning för en specificerad position när de håller en position. När inställningen är klar, när det sista priset för den angivna triggerpristypen uppfyller triggervillkoret, kommer systemet att lägga en nära marknadsorder enligt den kvantitet som ställts in i förväg.

Skillnader mellan Coin-M Perpetual Futures och USDT-M Perpetual Futures

1. Olika krypto används som värderingsenhet, säkerhetstillgång och beräkning av PNL:- I USDT-M eviga terminer är värdering och prissättning i USDT, med USDT som också används som säkerhet och PNL beräknas i USDT. Användare kan ägna sig åt olika terminshandel genom att hålla USDT.

- För Coin-M eviga terminer är prissättning och värdering i amerikanska dollar (USD), med den underliggande kryptovalutan som säkerhet och beräkna PNL med den underliggande krypton. Användare kan delta i specifik terminshandel genom att hålla motsvarande underliggande krypto.

2. Olika kontraktsvärden:

- Värdet av varje kontrakt i USDT-M evighetsterminer härleds från den associerade underliggande kryptovalutan, exemplifierat av 0,0001 BTC nominellt värde för BTCUSDT.

- I Coin-M perpetual futures är priset på varje kontrakt fast i US-dollar, vilket framgår av det nominella värdet på 100 USD för BTCUSD.

3. Olika risker förknippade med devalvering av säkerhetstillgång:

- I USDT-M eviga terminer är den säkerhetstillgång som krävs USDT. När priset på den underliggande krypton faller påverkar det inte värdet på USDT-säkerhetstillgången.

- I Coin-M perpetual futures motsvarar den nödvändiga säkerhetstillgången den underliggande krypton. När priset på den underliggande krypton faller ökar de säkerhetstillgångar som krävs för användarnas positioner, och mer av den underliggande krypton behövs som säkerhet.