Hogyan végezzünk határidős kereskedést a MEXC-en

Mik azok az örök határidős szerződések?

A határidős szerződés egy jogilag kötelező érvényű megállapodás két fél között, hogy egy eszközt előre meghatározott áron és időpontban a jövőben vásároljanak vagy adnak el. Ezek az eszközök az áruktól, például aranytól vagy olajtól a pénzügyi eszközökig, például kriptovalutákig vagy részvényekig változhatnak. Az ilyen típusú szerződések sokoldalú eszközként szolgálnak mind az esetleges veszteségek elleni fedezéshez, mind a nyereség biztosításához.

Az örökre szóló határidős kontraktusok, a származtatott ügyletek egyik altípusa, lehetővé teszik a kereskedők számára, hogy spekuláljanak egy mögöttes eszköz jövőbeli árára anélkül, hogy ténylegesen birtokolnák azt. A szokásos határidős, meghatározott lejáratú határidős szerződésektől eltérően az állandó határidős szerződések nem járnak le. A kereskedők megőrizhetik pozíciójukat, ameddig csak akarják, lehetővé téve számukra, hogy kiaknázzák a hosszú távú piaci trendeket, és potenciálisan jelentős nyereségre tegyenek szert. Ezenkívül az örökkévaló határidős szerződések gyakran egyedi elemeket tartalmaznak, például a finanszírozási kamatlábakat, amelyek segítik az árukat a mögöttes eszközhöz igazítani.

Az örök határidős ügyletek egyik jellegzetes aspektusa az elszámolási időszakok hiánya. A kereskedők addig tarthatnak nyitva egy pozíciót, amíg elegendő fedezettel rendelkeznek, anélkül, hogy a szerződés lejárati idejéhez kötné őket. Például, ha egy BTC/USDT örökös szerződést vásárol 30 000 dollárért, akkor nincs kötelezettség arra, hogy a kereskedést meghatározott időpontig lezárja. Önnek lehetősége van arra, hogy saját belátása szerint biztosítsa nyereségét vagy csökkentse veszteségeit. Érdemes megjegyezni, hogy az örök határidős ügyletekkel való kereskedés nem engedélyezett az Egyesült Államokban, bár ez a globális kriptovaluta-kereskedelem jelentős részét képezi.

Míg a perpetual futures szerződések értékes eszközt kínálnak a kriptovaluta piacokon való kitettség megszerzéséhez, elengedhetetlen a kapcsolódó kockázatok elismerése, és az ilyen kereskedési tevékenységek során körültekintően kell eljárni.

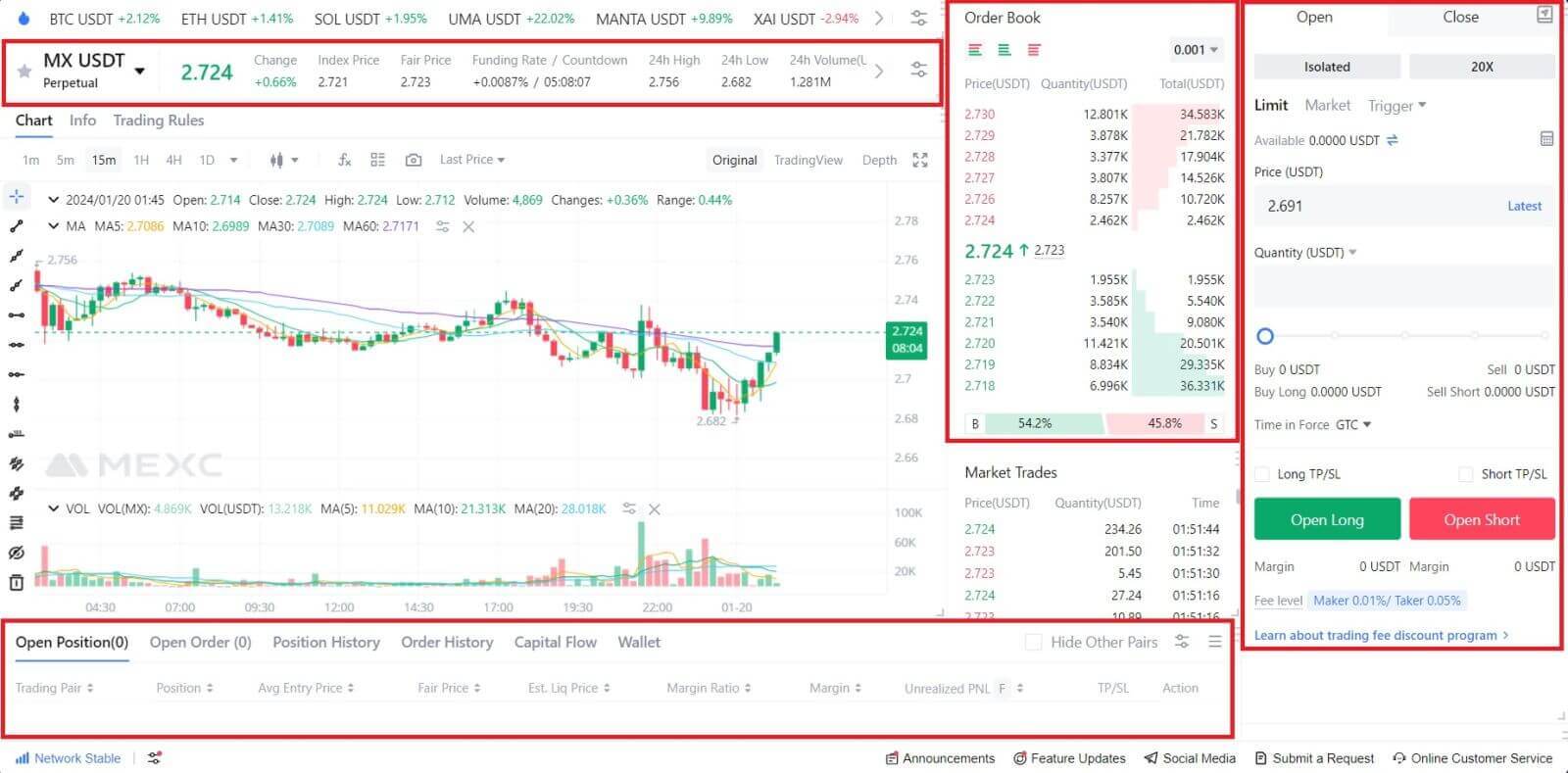

Terminológia magyarázata a MEXC határidős kereskedési oldalán

Kezdők számára a határidős kereskedés bonyolultabb lehet, mint az azonnali kereskedés, mivel több szakmai kifejezést foglal magában. Annak érdekében, hogy az új felhasználók megértsék és hatékonyan elsajátítsák a határidős kereskedést, ennek a cikknek az a célja, hogy elmagyarázza e kifejezések jelentését, ahogy azok megjelennek a MEXC határidős kereskedési oldalán.Ezeket a kifejezéseket megjelenési sorrendben fogjuk bemutatni, balról jobbra kezdve.

Kifejezések a K-vonal diagram felett

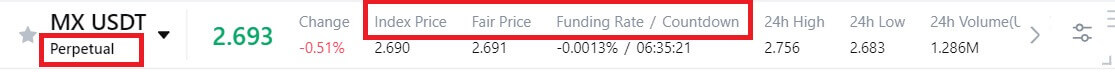

Perpetual: Az "örök" a folytonosságot jelöli. Az általánosan használt "örök határidős szerződések" (más néven örök határidős kontraktusok) a hagyományos határidős pénzügyi szerződésekből fejlődtek ki, azzal a fő különbséggel, hogy az örök határidős ügyleteknek nincs elszámolási dátumuk. Ez azt jelenti, hogy mindaddig, amíg a pozíció kényszer-felszámolás miatt nincs lezárva, korlátlan ideig nyitva marad.Indexár: A főbb mainstream tőzsdék áraira való hivatkozással és áraik súlyozott átlagának kiszámításával kapott átfogó árindex. Az aktuális oldalon megjelenő indexár az MX indexár.

Fair Price: A határidős ügyletek valós idejű valós ára, az indexár és a piaci ár alapján számítva. A pozíciók lebegő PNL-jének kiszámítására és a pozíció likvidáció meghatározására szolgál. Az ármanipuláció elkerülése érdekében eltérhet a határidős ügyletek utolsó árától.

Finanszírozási arány / Visszaszámlálás: A finanszírozási arány a jelenlegi szakaszban. Ha a kamatláb pozitív, a long pozíciósok fizetik a finanszírozási díjat a short pozíciósoknak. Ha a kamatláb negatív, a short pozíciósok fizetik a finanszírozási díjat a long pozíciósoknak.

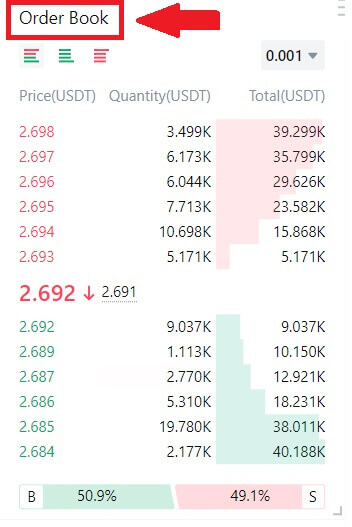

Feltételek a rendelési könyv területen

Ajánlati könyv: A kereskedési folyamat során a piaci trendek megfigyelésére szolgáló ablak. A rendelési könyv területen megtekintheti az egyes kereskedéseket, a vevők és eladók arányát stb.

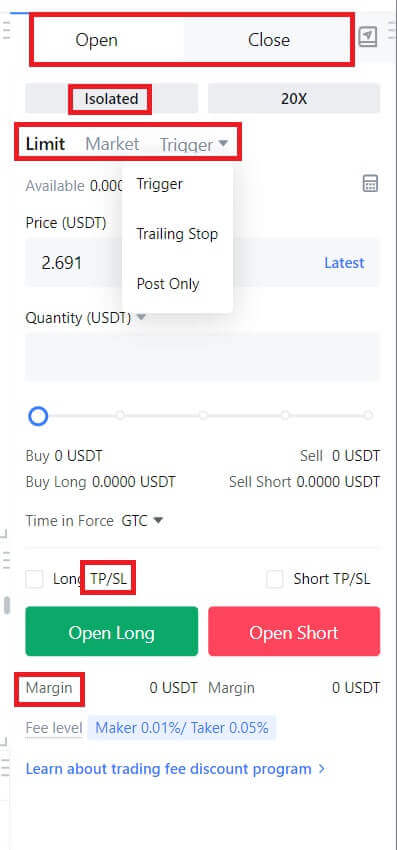

Feltételek a kereskedési területen

Nyitás és zárás: A piaci irány megítélése alapján az ár és a mennyiség megadása után választhat long vagy short pozíciót. Ha áremelkedést jósol, akkor long pozíciót nyit; ha csökkenést jósol, akkor short pozíciót nyit. Amikor eladja a megvásárolt szerződést, lezárja a pozíciót. Ha egy pozíciót szerződés megvásárlásával nyit meg, és elszámolás nélkül tartja, azt holding pozíciónak nevezik. Az oldal alján található [Open Position] gombra kattintva megtekintheti tartási pozícióit.Nyitás hosszú: Ha azt jósoljuk, hogy a token árfolyama a jövőben emelkedni fog, és ezen a trenden alapuló pozíciót nyit, akkor ezt long pozíció nyitásának nevezzük.

Open Short: Ha azt jósolja, hogy a token árfolyama a jövőben csökkenni fog, és ezen a trenden alapuló pozíciót nyit, azt short pozíció nyitásának nevezik.

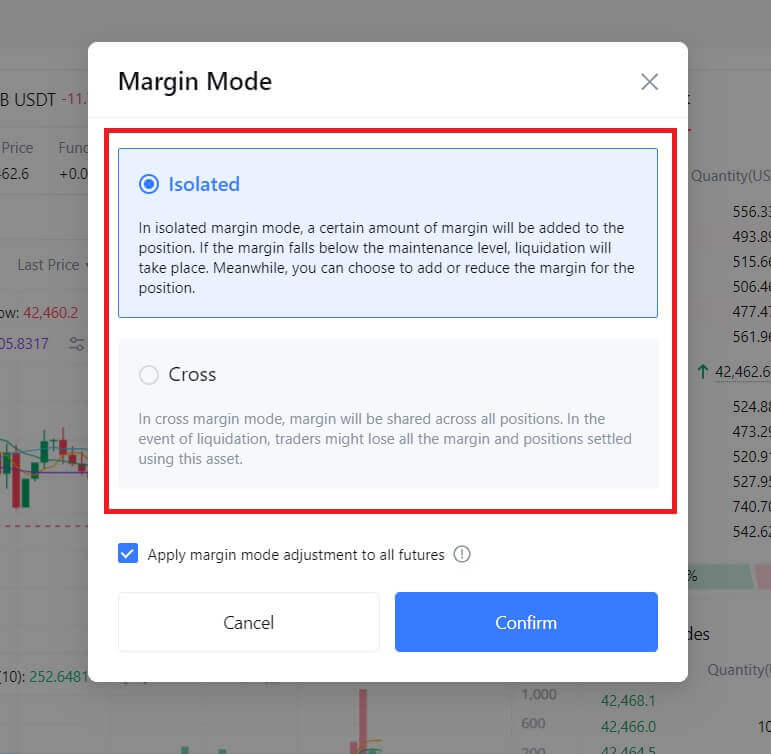

Margin és Margin mód: A felhasználók határidős kereskedést folytathatnak, miután pénzügyi fedezetként letétbe helyezik a pénzeszközök bizonyos százalékát. Ezt az alapot marginnak nevezik. A margó mód elszigetelt margóra vagy keresztmargóra van felosztva.

Elszigetelt: Izolált margó módban bizonyos mennyiségű margót rendelnek egy pozícióhoz. Ha egy pozíció fedezete a fenntartási fedezet alá csökken, a pozíciót felszámolják. Azt is választhatja, hogy hozzáadja vagy csökkenti a margót ehhez a pozícióhoz.

Kereszt: Keresztmarzs módban minden pozíció osztozik az eszköz keresztmarzsán. Felszámolás esetén a kereskedő elveszítheti az adott eszköz teljes fedezetét és az összes pozíciót a keresztárrés alatt.

Ajánlattípusok: Az ajánlattípusok limitált megbízásra, piaci megbízásra, trigger megbízásra, záró stop megbízásra és csak utólagos megbízásra vannak osztva.

Limit: A limitáras megbízás egy meghatározott vagy annál magasabb áron történő vételre vagy eladásra adott megbízás. A limites megbízás végrehajtása azonban nem garantált.

Piac: A piaci megbízás a piacon elérhető legjobb áron történő gyors vételre vagy eladásra adott megbízás.

Trigger: Az indító rendeléseknél a felhasználók előre beállíthatnak egy kiváltó árat, rendelési árat és mennyiséget. Amikor a piaci ár eléri a kiváltó árat, a rendszer automatikusan a rendelési áron ad meg rendelést. Az aktiválási sorrend sikeres aktiválása előtt a pozíció vagy a margó nem lesz befagyasztva.

Trailing Stop: Trailing stop megbízás kerül a piacra a felhasználó beállításai alapján stratégiai megbízásként, amikor a piac újrakövetésben van. Aktuális kiváltó ár = a piac legmagasabb (legalacsonyabb) ára ± nyomvonal eltérés (ártávolság), vagy a piac legmagasabb (legalacsonyabb) ára * (1 ± nyomon követési eltérés). Ugyanakkor a felhasználók beállíthatják azt az árat, amelyen a megbízás aktiválásra kerül, mielőtt a kiváltó ár kiszámításra kerülne.

Csak bejegyzés:A csak utólagos megbízás nem kerül végrehajtásra azonnal a piacon, így mindig a felhasználó lesz a készítő. Ha a rendelést azonnal egy meglévő rendeléssel párosítanák, az törölve lenne.

TP/SL: A TP/SL megbízás előre beállított kiváltási feltételekkel rendelkező megbízás (take profit price vagy stop-loss ár). Amikor az utolsó ár / tisztességes ár / indexár eléri az előre beállított trigger árat, a rendszer a legjobb piaci áron zárja a pozíciót, az előre beállított trigger ár és mennyiség alapján. Ennek célja a nyereség elérése vagy a veszteségek megállítása, lehetővé téve a felhasználók számára, hogy automatikusan kiegyenlítsék a kívánt nyereséget, vagy elkerüljék a szükségtelen veszteségeket.

Stop limit megbízás: A stop limit megbízás egy előre beállított megbízás, amelyben a felhasználók előre beállíthatják a veszteségstop árat, a limitárat és a vételi/eladási összeget. Amikor az utolsó ár eléri a stop-loss árat, a rendszer automatikusan a limitáron ad le megbízást.

COIN-M: A MEXC által biztosított érmefedezetű határidős ügyletek egy fordított szerződés, amely kriptovalutát használ fedezetként, ami azt jelenti, hogy a kriptovaluta szolgál alapvalutaként. Például a BTC érmefedezetű határidős ügyletek esetében a Bitcoint használják kezdeti letétként és a PNL számításokhoz.

USDT-M: A MEXC által biztosított USDT-margined határidős ügylet egy lineáris kontraktus, amely egy USDT-ben jegyzett és elszámolt lineáris származékos termék, amely az USA dollár értékéhez kötött stabil érme.

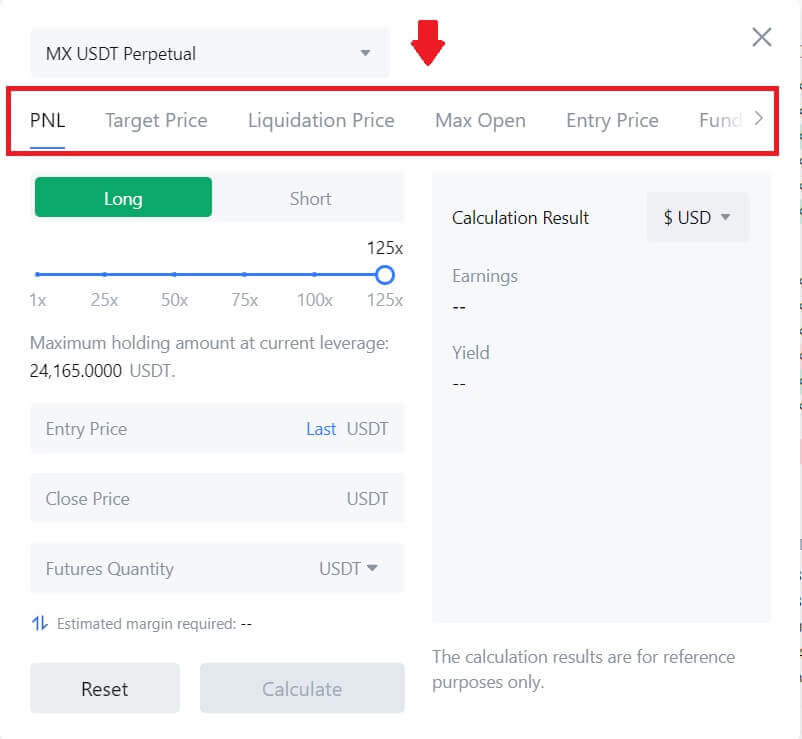

Feltételek a Határidős kalkulátor területén

PNL : Adja meg belépési árát, a birtokában lévő határidős ügyletek mennyiségét és a tőkeáttételi szorzót. Ezután állítsa be a várható zárási árat a végső bevétel és a hozam kiszámításához.Irányár : Adja meg belépési árát, a birtokában lévő határidős ügyletek mennyiségét és a tőkeáttételi szorzót. Ezután állítsa be a kívánt hozamot a végső bevétel és a hozam kiszámításához.

Likvidációs ár : Adja meg belépési árát, a birtokában lévő határidős ügyletek mennyiségét és a tőkeáttételi szorzót. Ezután válassza ki a margin módot (keresztes vagy elszigetelt) a felszámolási ár kiszámításához.

Max Open : Adja meg belépési árát, tőkeáttételi szorzóját és a rendelkezésre álló fedezeti összeget, hogy kiszámítsa a hosszú/short pozícióra nyitható szerződések maximális számát.

Belépési ár : Ha több határidős pozíciója van ugyanahhoz a kereskedési párhoz, adja meg a megfelelő belépési árakat és a megfelelő határidős mennyiségeket. Kiszámolhatja az átlagos belépési árat ugyanazon kereskedési pár szerződéseihez.

Finanszírozási díj : Adja meg a tisztességes árat, a pozíció mennyiségét és a finanszírozási arányt (0,01%) a fizetendő vagy megkapandó finanszírozási díj összegének kiszámításához.

Megjegyzés: A határidős kalkulátorral számított eredmények csak referencia célokat szolgálnak, és az élő kereskedésben a tényleges eredmények az irányadóak.

A kezdők számára, mielőtt először foglalkoznának határidős kereskedéssel, gyakorolhatnak a MEXC Futures Demo Trading felületén, hogy megismerkedjenek a különféle szolgáltatásokkal, mielőtt belépnének az élő kereskedési platformra.

Kifejezések a K-vonal diagram alatti rendelési területen

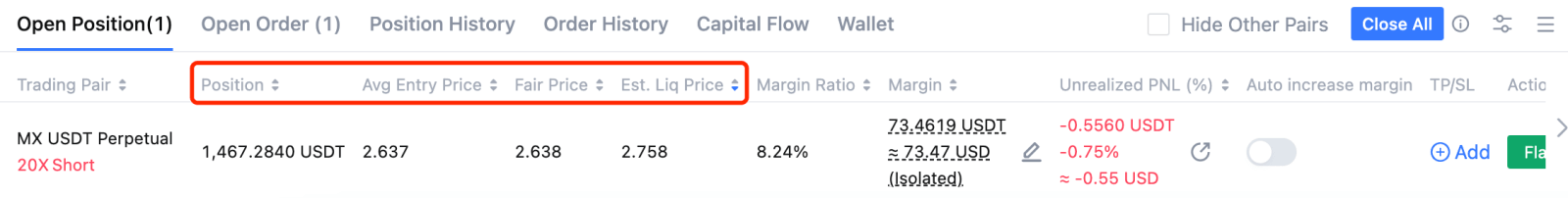

5.1 Nyitott pozíció

Pozíció: A még le nem zárt pozíciókban lévő szerződések száma.Átl. belépési ár: Az átlagos önköltségi ár, amikor a felhasználó pozíciót nyit. Például, ha egy felhasználó 100 folyamatos hosszú pozíciót nyit MX/USDT örök határidős ügyletekben 2 USDT-n, majd később egy másik 100 kontraktusból álló pozíciót nyit ugyanabban az irányban 2,1 USDT-n, a felhasználó átlagos belépési ára a következőképpen kerül kiszámításra: ( 2 * 100 + 2,1 * 100) / (100 + 100) = 2,05 USDT.

Tisztességes ár: Ezt a mechanizmust azért vezették be, hogy egyetlen platformon megvédje a felhasználókat a rendellenes piaci ingadozások miatti veszteségektől. Kiszámítása a főbb tőzsdékről származó áradatok súlyozásával történik, így a valós piaci árat megfelelően tükrözi. A tisztességes árról további információt az "Indexár, tisztességes ár és utolsó ár" című cikkben talál .

Est. Liq Price: Amikor a tisztességes ár eléri a becsült felszámolási árat, az Ön pozíciója kényszer-felszámolás alá kerül. A kényszer-végelszámolással kapcsolatos további részletekért olvassa el a „Kényszer-felszámolás” című cikket.

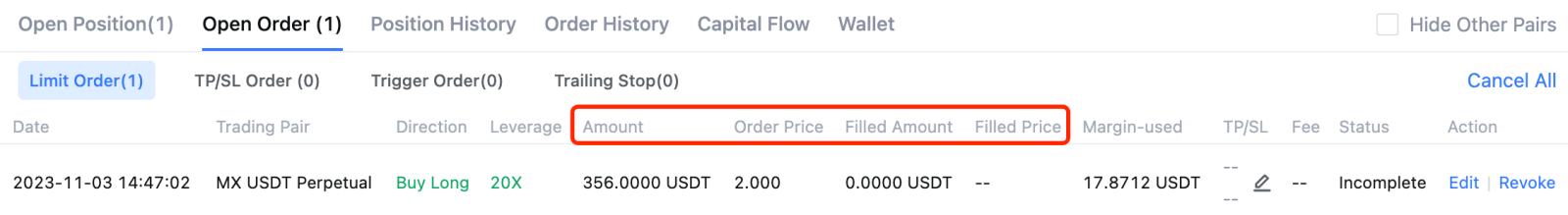

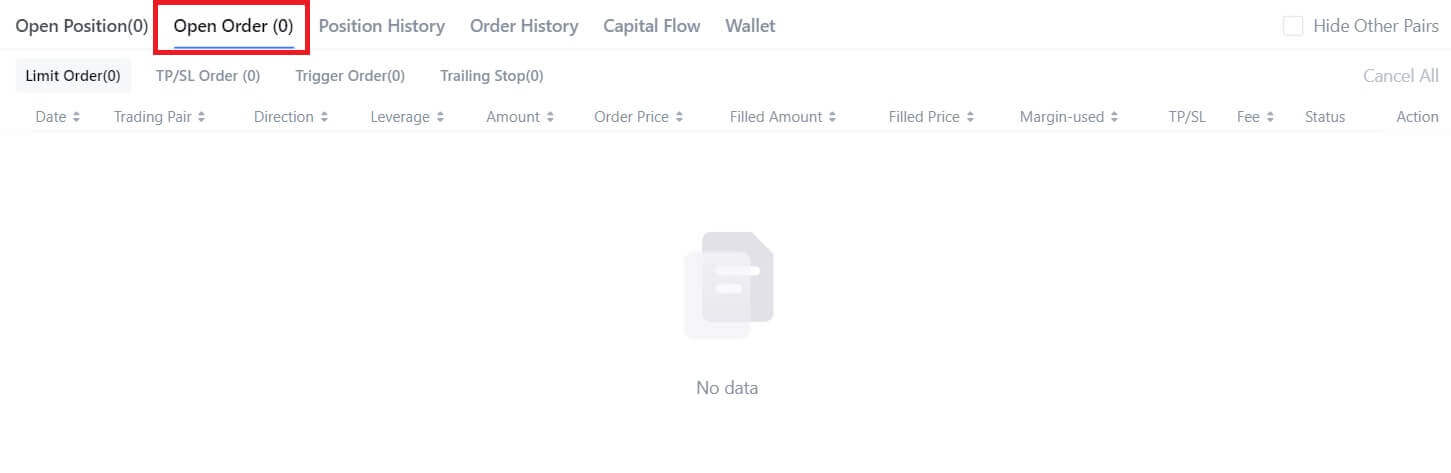

5.2 Nyitott rendelés

Összeg és kitöltött összeg: Az „Összeg” a felhasználó által a rendelés leadása előtt beállított kívánt kereskedési mennyiségre vonatkozik. Amikor a felhasználók nagy rendeléseket adnak le, a rendelést általában több kisebb rendelésre osztják fel, amelyeket egymás után töltenek ki. A "töltött mennyiség" a ténylegesen értékesített mennyiségre utal. Ha a rendelés összege megegyezik a kitöltött összeggel, az azt jelenti, hogy a megrendelés teljesen kitöltésre került.Rendelési ár és kitöltött ár: A „ Megrendelési ár” a felhasználó által a rendelés leadásakor megadott kívánt kereskedési árat jelenti. Ha egy felhasználó limitáras megbízást választ, a megbízás ára a felhasználó által megadott ár. Ha a felhasználó piaci megbízást választ, az ajánlat ára a tényleges kereskedési eredményektől függ. Amikor a felhasználók nagy rendeléseket adnak le, a rendelést általában több kisebb rendelésre osztják fel, amelyeket egymás után töltenek ki. A piaci ingadozások miatt az egyes megbízások ténylegesen kitöltött ára változhat. A „Töltött ár” ezen tényleges kitöltött árak átlagára utal.

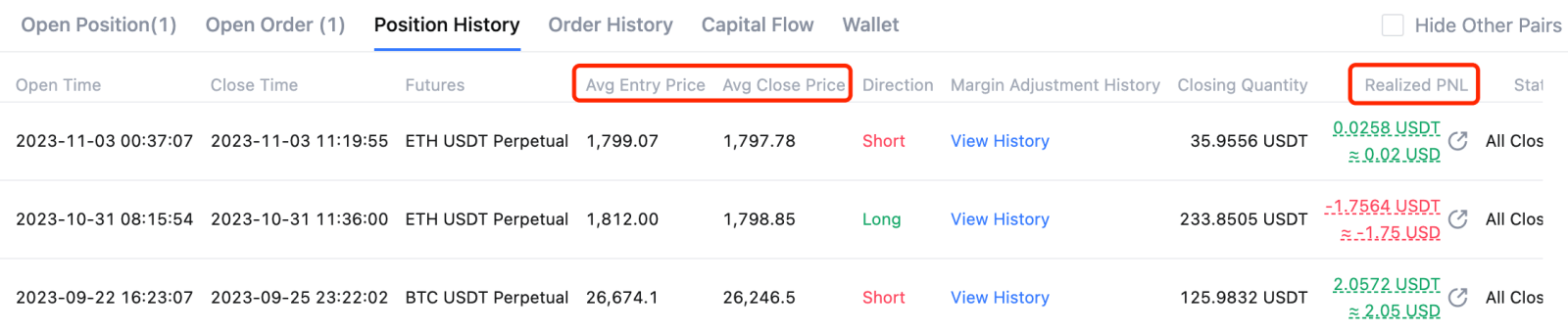

5.3 Pozíciótörténet

Átl. belépési ár: Egy pozíció megnyitásának átlagos költsége.Átl. zárási ár: Az összes zárt pozíció átlagára.

Realizált PNL: A pozíció által generált összes realizált nyereség és veszteség, beleértve a kereskedési díjakat, a finanszírozási költségeket és a záró PNL-t. (Kivéve a kereskedési díjak kuponokkal és MX-szel ellensúlyozott részeit.)

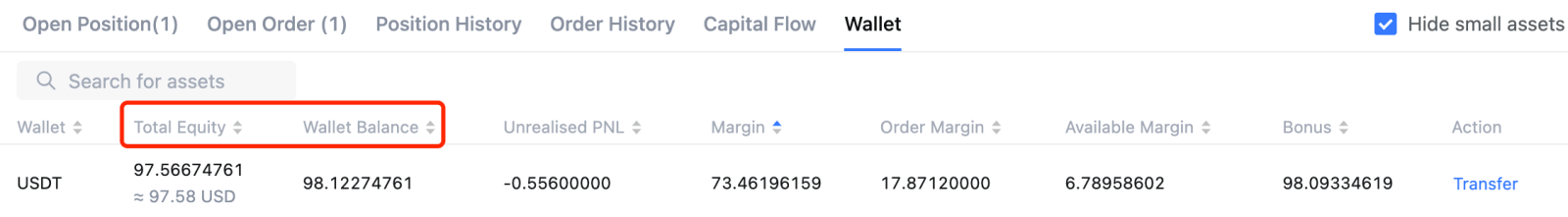

5.4 Pénztárca

Teljes saját tőke: Wallet-egyenleg + nem realizált PNL.Wallet-egyenleg: Összes bejövő átutalás – Összes kimenő átutalás + realizált PNL.

A határidős kereskedéssel kapcsolatos kifejezések megértése csak az első lépés a határidős eszközök használatának megtanulásához. Ezután gyakorlati tapasztalatot kell szereznie a kereskedés során. A határidős kereskedés előtt gyakorolhatja a MEXC által biztosított határidős demó kereskedési platform használatát. Ha már jártas vagy, továbbléphet az élő határidős kereskedésbe.

Jogi nyilatkozat: A kriptovaluta kereskedés kockázattal jár. Ez az információ nem nyújt tanácsot befektetési, adózási, jogi, pénzügyi, számviteli vagy egyéb kapcsolódó szolgáltatásokkal kapcsolatban, és nem minősül tanácsnak bármely eszköz vásárlására, eladására vagy birtoklására vonatkozóan. A MEXC Learn csak referencia célokat szolgál, és nem minősül befektetési tanácsnak. Kérjük, győződjön meg arról, hogy teljesen megérti a felmerülő kockázatokat, és járjon el körültekintően a befektetés során. A platform nem vállal felelősséget a felhasználók befektetési döntéseiért.

USDT-M Perpetual Futures kereskedés a MEXC-en (webhely)

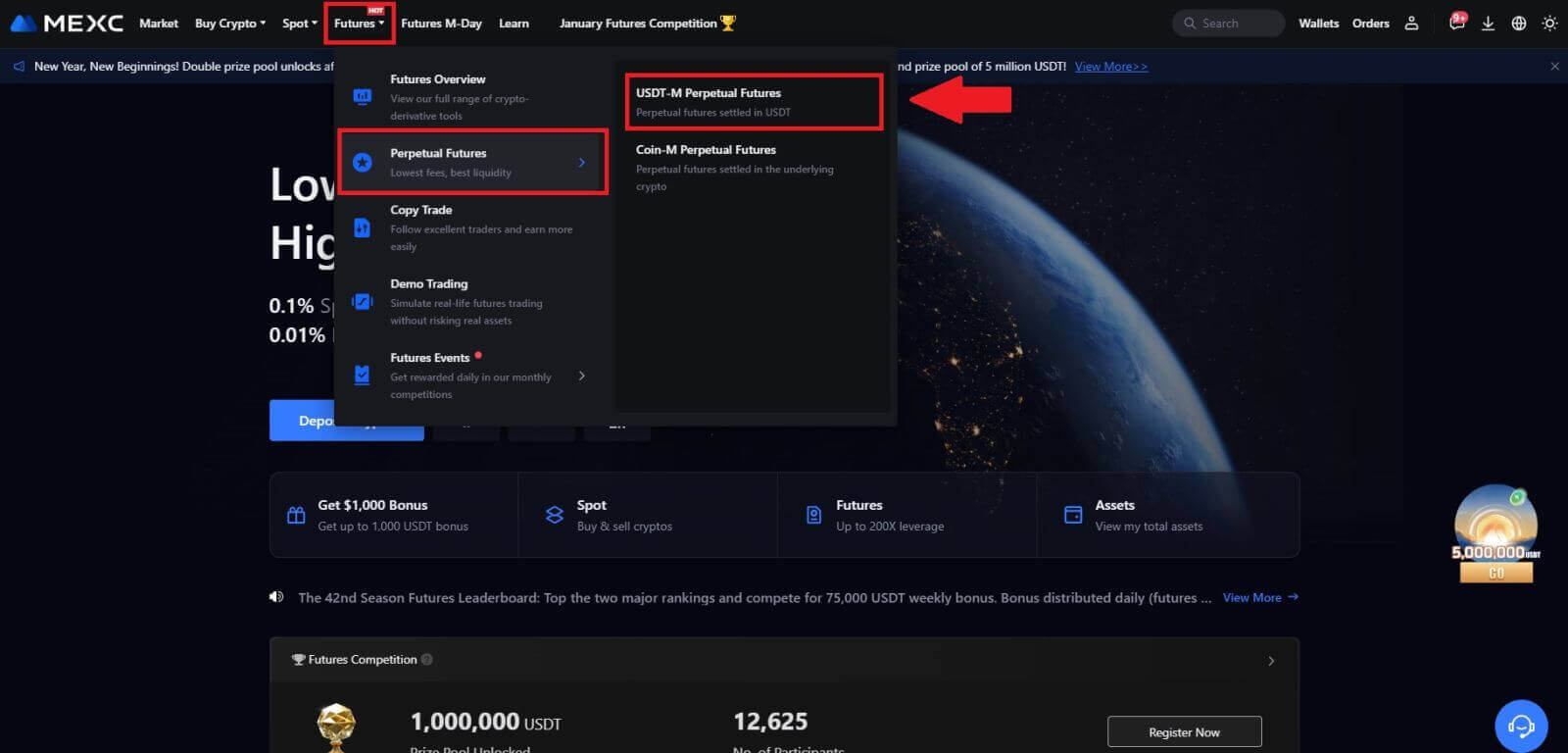

1. Nyissa meg a MEXC webhelyét, kattintson a [Futures] elemre , válassza ki az [Örök határidős futamidejű] lehetőséget, majd válassza az [USDT-M örök határidős] lehetőséget.

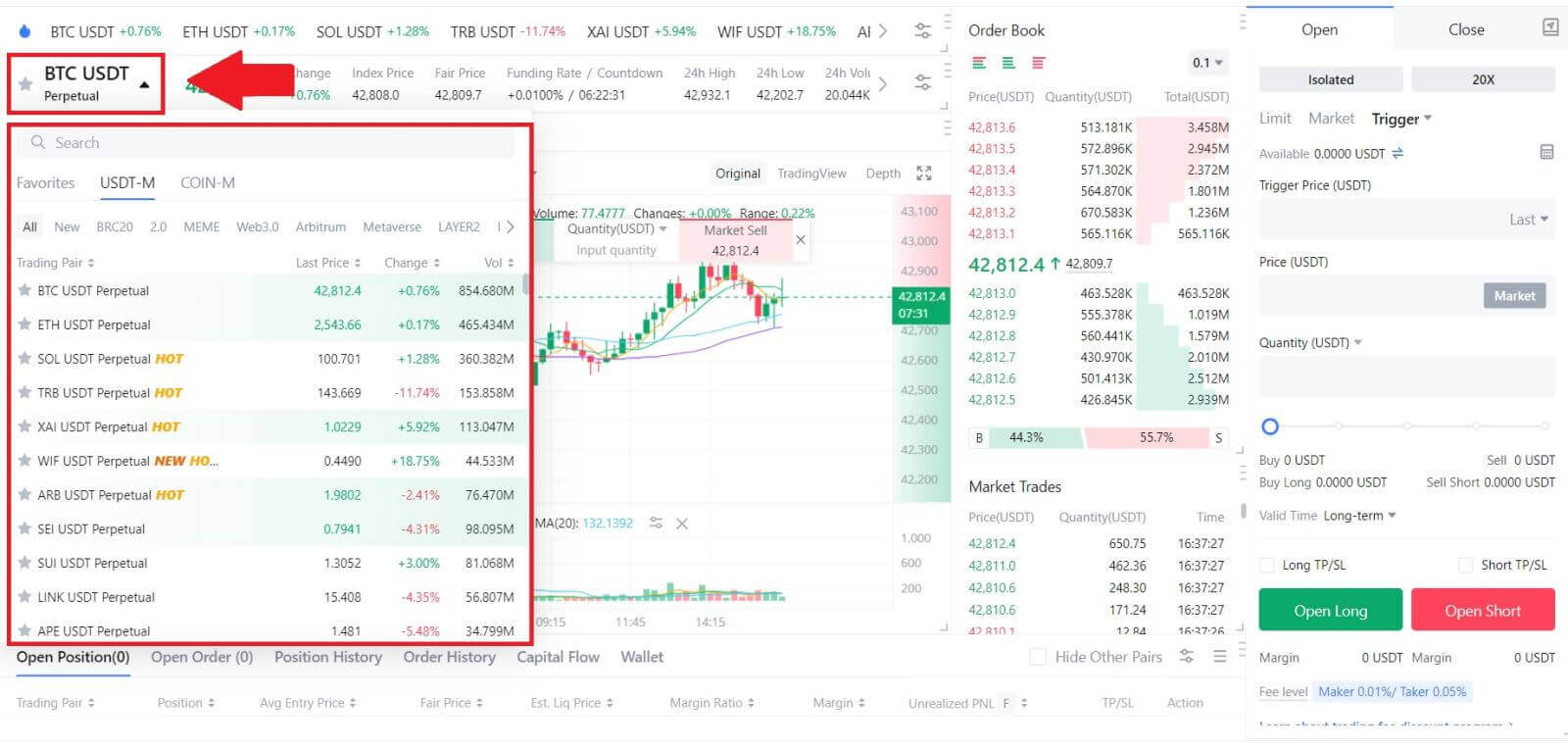

2. A bal oldalon válassza ki példaként a BTCUSDT-t a határidős ügyletek listájából.

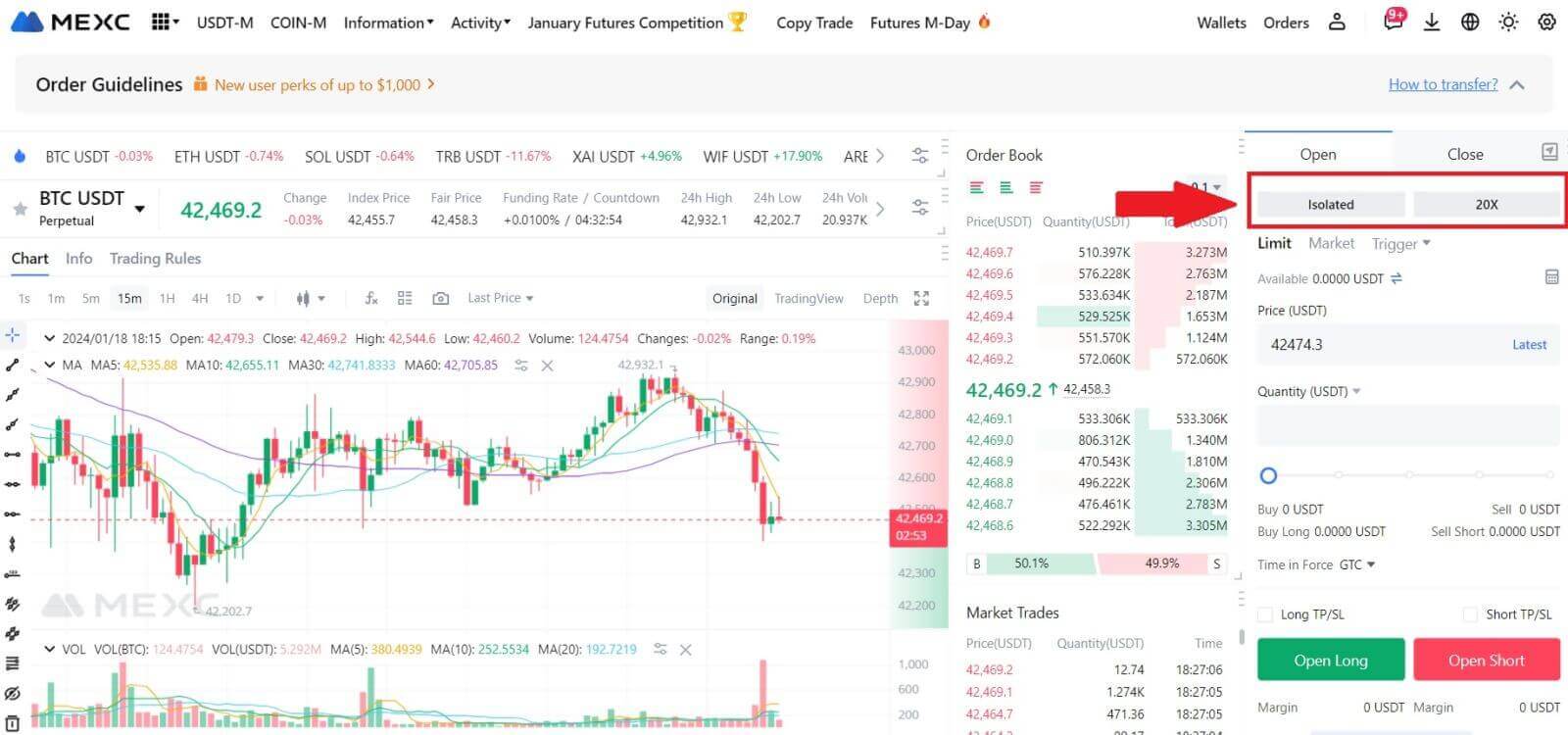

3. Kattintson az Isolated vagy Cross elemre a [Margin Mode] kiválasztásához .

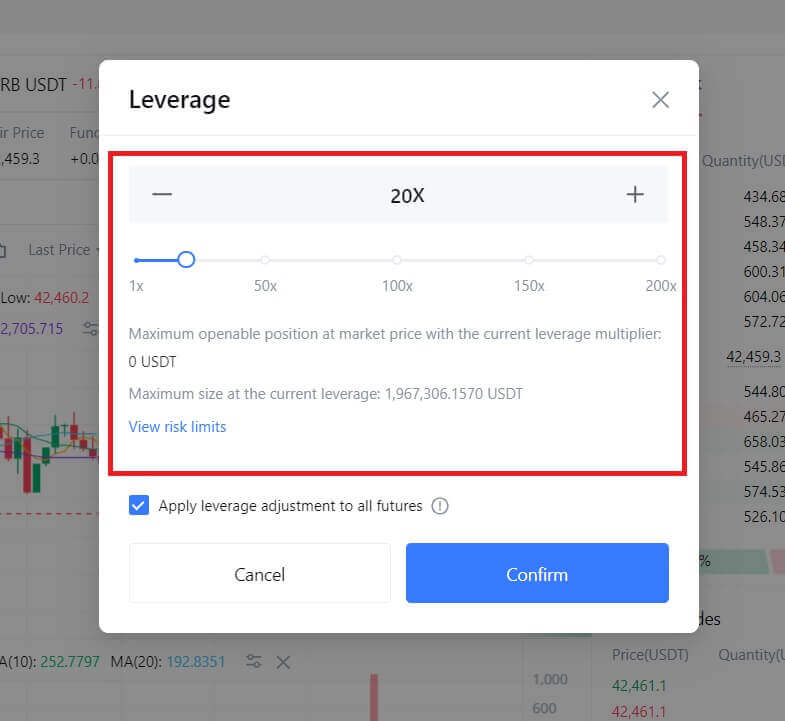

Kattintson a [20X] gombra , hogy a számra kattintva módosítsa a tőkeáttételi szorzót.

A platform különböző árrésmódok felkínálásával támogatja a különböző margin-preferenciákkal rendelkező kereskedőket.

- A cross-margin mód ugyanazon kriptovalutával szemben két pozícióval osztja meg az árrést. Egy pozícióból származó nyereség vagy veszteség felhasználható a másik kereskedés egyenlegéhez való igazításra.

- Az elkülönített margin csak nyitott pozícióval szemben fogad el fedezetet. Veszteség esetén a kereskedés csak az elszámolási pozícióval szemben veszít. Ez érintetlenül hagyja a kriptovaluta egyensúlyát. Ez a legjobb lehetőség minden új kereskedő számára, mivel védi a fő kriptoérme egyenleget.

Alapértelmezés szerint minden kereskedő izolált margin módban kezdi meg a kereskedést.

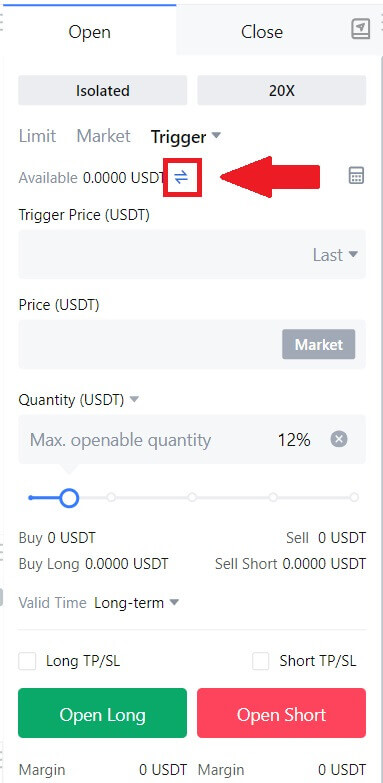

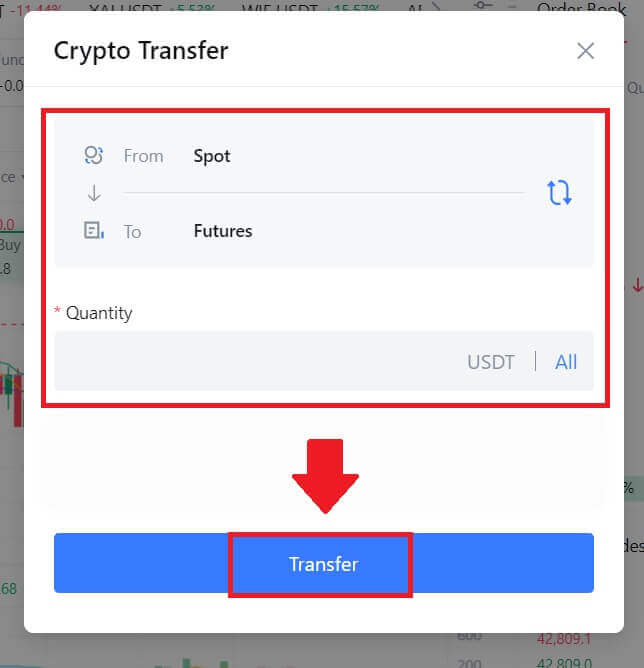

4. Az azonnali számláról a határidős számlára történő átutalás kezdeményezéséhez kattintson a jobb oldalon található kis nyíl gombra az átutalás menü eléréséhez.

4. Az azonnali számláról a határidős számlára történő átutalás kezdeményezéséhez kattintson a jobb oldalon található kis nyíl gombra az átutalás menü eléréséhez. Az átutalás menüben adja meg az átutalni kívánt összeget, majd kattintson az [Átutalás] gombra.

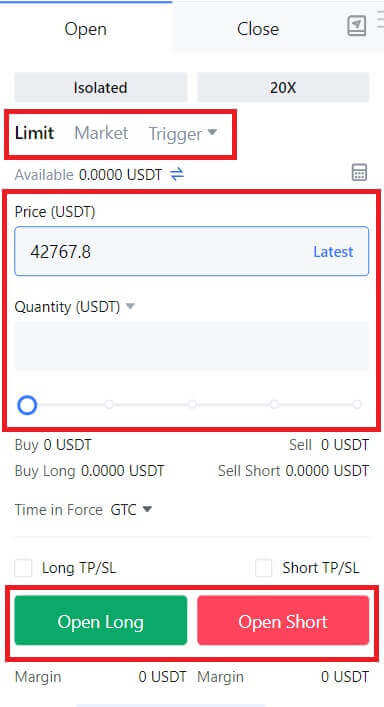

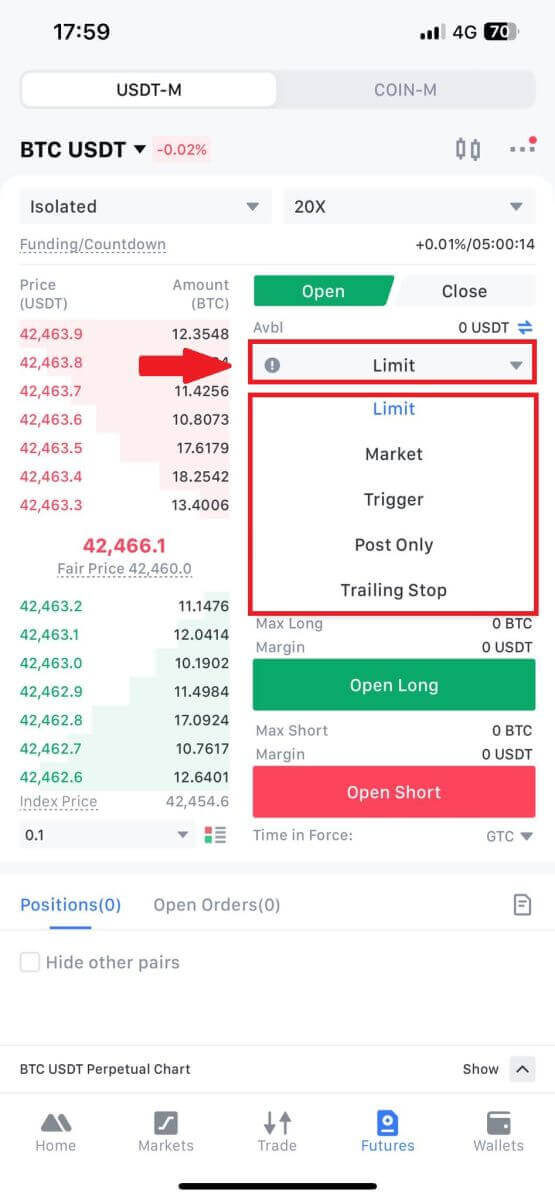

5. Pozíció megnyitásához a felhasználók három lehetőség közül választhatnak: Limit Order, Market Order és Trigger Order. Kovesd ezeket a lepeseket:

Limit Order:

- Állítsa be a kívánt vételi vagy eladási árat.

- A megbízás csak akkor kerül végrehajtásra, ha a piaci ár eléri a meghatározott szintet.

- Ha a piaci ár nem éri el a beállított árat, a limites megbízás az ajánlati könyvben marad, és végrehajtásra vár.

- Ez az opció vételi vagy eladási ár megadása nélküli tranzakciót foglal magában.

- A rendszer a megbízás leadásakor érvényes legfrissebb piaci ár alapján hajtja végre a tranzakciót.

- A felhasználóknak csak a kívánt rendelési összeget kell megadniuk.

Kioldási sorrend:

- Állítsa be a kioldási árat, a rendelési árat és a rendelési mennyiséget.

- A megbízás csak limitáras megbízásként kerül feladásra előre meghatározott áron és mennyiséggel, ha a legfrissebb piaci ár eléri a kiváltó árat.

- Ez a típusú megbízás nagyobb ellenőrzést biztosít a felhasználóknak kereskedéseik felett, és segít a folyamat automatizálásában a piaci feltételek alapján.

6. A rendelés leadása után tekintse meg az oldal alján található [Megrendelések megnyitása] alatt. A rendeléseket még a betöltés előtt törölheti.

USDT-M Perpetual Futures kereskedés a MEXC-en (App)

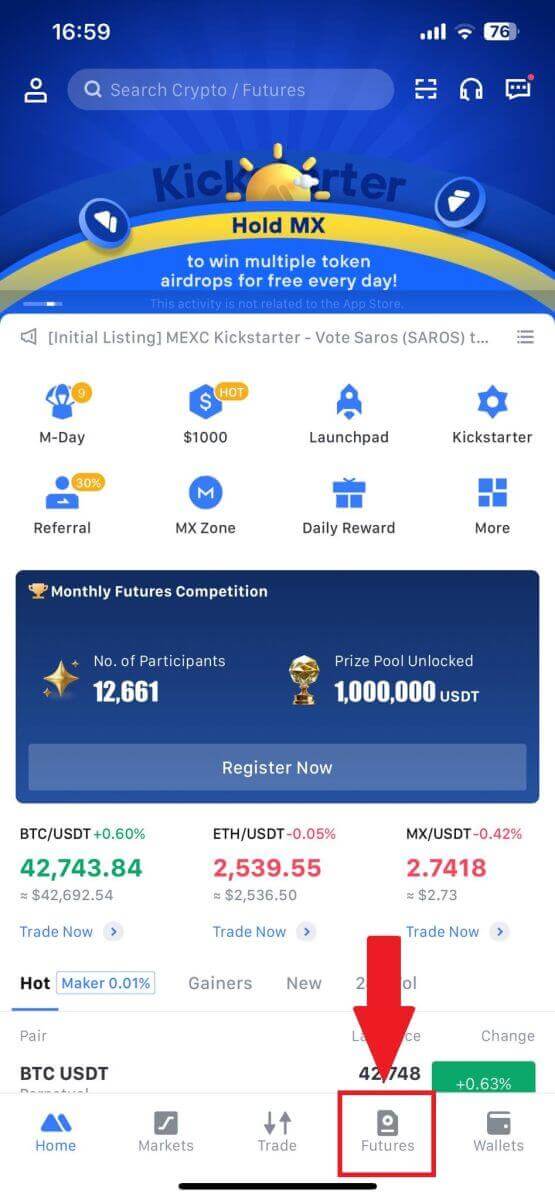

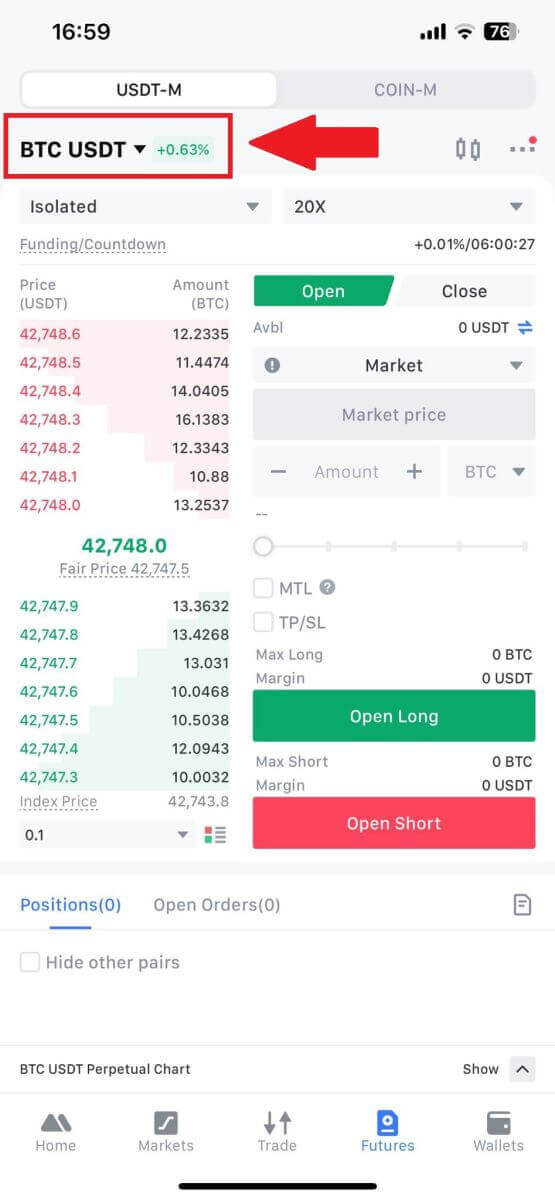

1. Nyissa meg a MEXC alkalmazást, az első oldalon érintse meg a [Futures] elemet, és válassza az [USDT-M] lehetőséget.

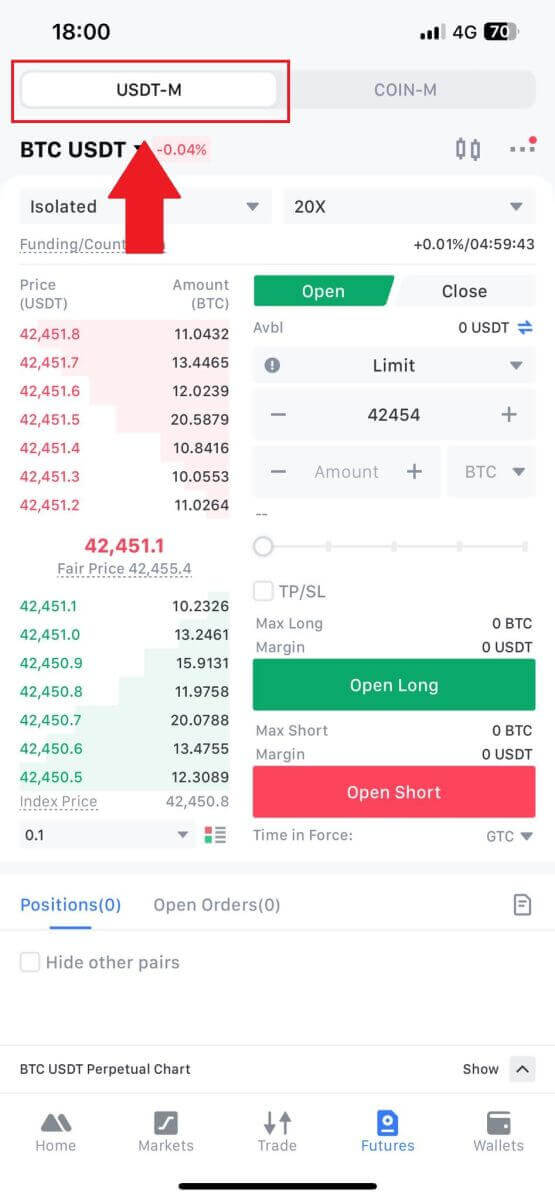

2. A különböző kereskedési párok közötti váltáshoz érintse meg a [BTC USDT] gombot a bal felső sarokban. Ezután használhatja a keresősávot egy adott párra, vagy közvetlenül választhat a felsorolt lehetőségek közül, hogy megtalálja a kereskedéshez kívánt határidős ügyleteket.

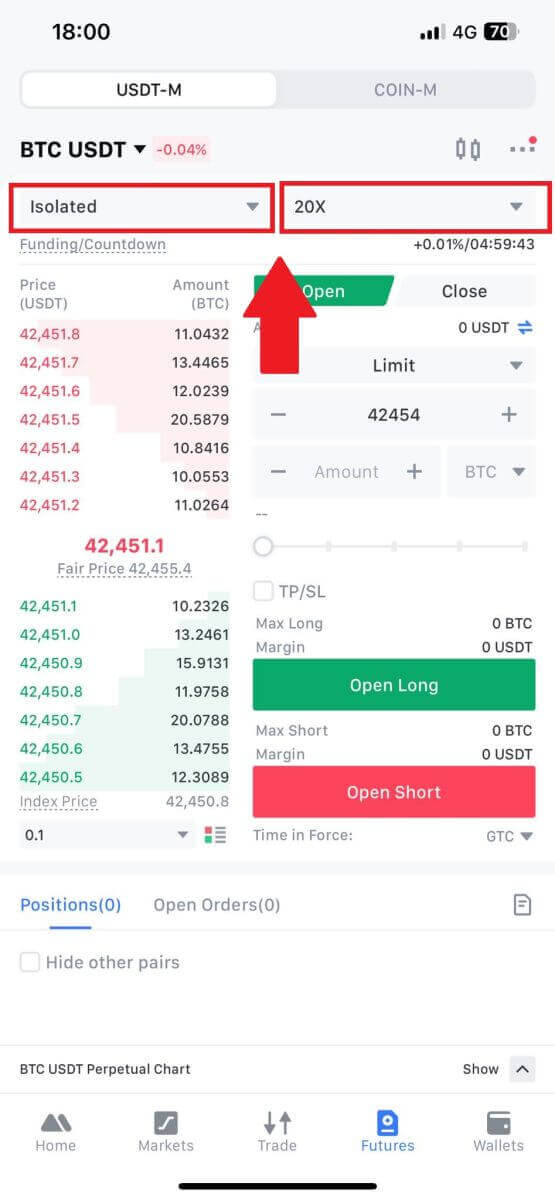

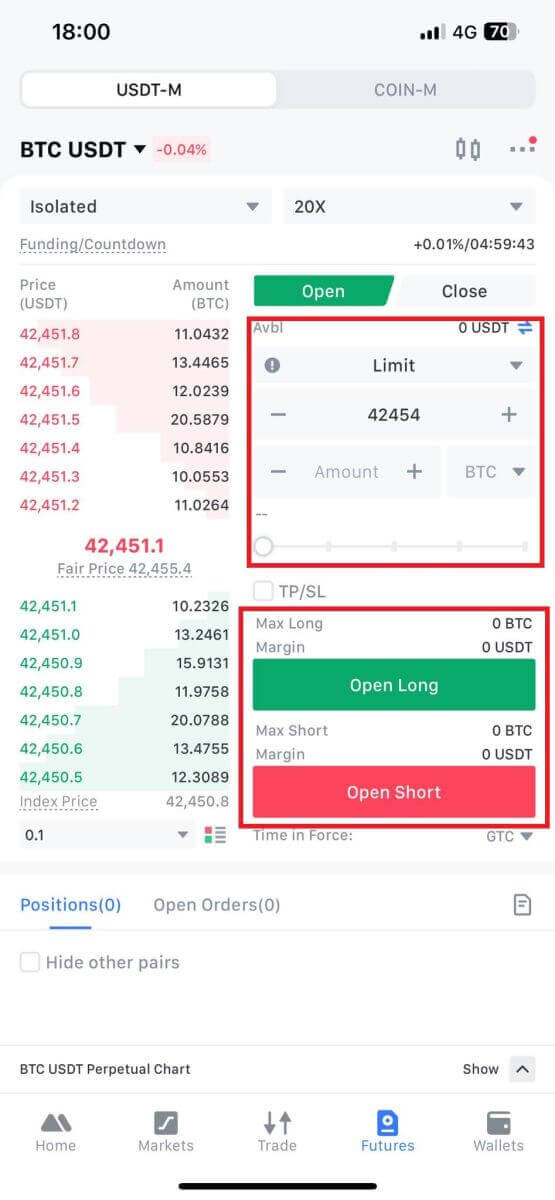

3. Válassza ki a margó módot, és állítsa be a tőkeáttétel beállításait igényei szerint.

4. A képernyő jobb oldalán adja le rendelését. Limit megbízás esetén adja meg az árat és az összeget; piaci megbízás esetén csak az összeget adja meg. Érintse meg a [Hosszú nyitás] gombot hosszú pozíció indításához, vagy az [Open Short] gombot rövid pozícióhoz.

5. Ha a rendelés leadása után nem kerül azonnal kitöltésre, megjelenik a [Nyitott rendelések] között.

MEXC jövőbeli kereskedési módok

Pozíció mód

(1) Hedge mód

- Fedezeti módban a felhasználóknak kifejezetten jelezniük kell, hogy szándékoznak-e nyitni vagy bezárni egy pozíciót a rendelés leadásakor. Ez a mód lehetővé teszi a felhasználók számára, hogy ugyanazon határidős szerződésen belül egyidejűleg pozíciókat tartsanak hosszú és rövid irányban. A long és short pozíciók tőkeáttétele független egymástól.

- Az összes hosszú pozíciót összesítik, és az összes rövid pozíciót egyesítik az egyes határidős kontraktusokon belül. A pozíciók hosszú és rövid irányú megtartásakor a pozícióknak a meghatározott kockázati limitszint alapján hozzá kell rendelniük a megfelelő letétet.

Például a BTCUSDT határidős ügyleteknél a felhasználók rugalmasan nyithatnak egy hosszú pozíciót 200-szoros tőkeáttétellel és egy rövid pozíciót 200-szoros tőkeáttétellel.

(2) Egyirányú üzemmód

Egyirányú módban a felhasználóknak nem kell megadniuk, hogy egy pozíciót nyitnak vagy zárnak a rendelés leadásakor. Ehelyett csak azt kell megadniuk, hogy vásárolnak vagy eladnak. Ezen túlmenően a felhasználók egy adott időpontban minden határidős szerződésen belül csak egy irányba tarthatnak pozíciókat. Ha hosszú pozíciót tart, az eladási megbízás a kitöltést követően automatikusan lezárja azt. Ezzel szemben, ha a kitöltött eladási megbízások száma meghaladja a hosszú pozíciók számát, akkor az ellenkező irányban rövid pozíció indul.

Margó módok

(1) Elszigetelt margó mód

- Az Isolated Margin módban a pozíció potenciális elvesztése a kezdeti marginra és a kifejezetten az adott pozícióhoz használt további pozíciókra korlátozódik. Felszámolás esetén a felhasználót csak az elkülönített pozícióhoz kapcsolódó fedezettel megegyező veszteség éri. A számla rendelkezésre álló egyenlege érintetlen marad, és nem kerül felhasználásra kiegészítő fedezetként. A pozícióban használt letét elkülönítése lehetővé teszi a felhasználók számára, hogy a veszteségeket a kezdeti letét összegére korlátozzák, ami előnyös lehet olyan esetekben, amikor a rövid távú spekulatív kereskedési stratégia nem válik be.

- A felszámolási ár optimalizálása érdekében a felhasználók manuálisan injektálhatnak további fedezetet az elszigetelt pozíciókba.

(2) Keresztmargó mód

A Cross Margin mód a számla teljes rendelkezésre álló egyenlegének fedezetként való felhasználását jelenti az összes keresztpozíció biztosítására és a felszámolás megelőzésére. Ebben a letéti módban, ha a nettó eszközérték nem éri el a fenntartó fedezeti követelményt, akkor felszámolásra kerül sor. Ha egy keresztpozíciót felszámolnak, a felhasználó elveszíti a számlán lévő összes eszközét, kivéve az egyéb elszigetelt pozíciókhoz kapcsolódó fedezetet.

A tőkeáttétel módosítása

- A fedezeti mód lehetővé teszi a felhasználók számára, hogy különböző tőkeáttételi szorzót alkalmazzanak a hosszú és rövid irányú pozíciókhoz.

- A tőkeáttételi szorzók a határidős tőkeáttételi szorzó megengedett tartományán belül állíthatók.

- A fedezeti mód lehetővé teszi a margómódok váltását is, például az elszigetelt módból a keresztmargó módba való átállást.

- Megjegyzés : Ha a felhasználónak van pozíciója keresztmargó módban, akkor nem váltható át elszigetelt margó módba.

Gyakran Ismételt Kérdések (GYIK)

A MEXC határidős megbízások típusai

Limit Order

A limitáras megbízások lehetővé teszik a kereskedő számára, hogy konkrét vételi vagy eladási árat állítson be, és a megbízás az ajánlati áron vagy az ajánlati árnál kedvezőbb áron kerül kitöltésre.

Limit megbízás leadásakor, ha nincs olyan megbízás, amelyiknek az ajánlati könyvben párosításra rendelkezésre álló ajánlati áránál kedvezőbb vagy azzal egyenlő ára van, a limites megbízás bekerül a kitöltendő ajánlati könyvbe, növelve a piac mélységét. A megrendelés kitöltése után a kereskedőt a kedvezőbb készítői díj szerint számítjuk fel.

Limit megbízás leadásakor, ha az ajánlati könyvben már elérhető az ajánlati könyvben az ajánlati árnál kedvezőbb vagy azzal megegyező áras ajánlat, a limit megbízás azonnal az aktuális legjobb elérhető áron kerül kitöltésre. A megbízás végrehajtása során elfogyasztott likviditás miatt az Elfogadó díj költségeként bizonyos kereskedési díj kerül felszámításra.

Ezen túlmenően a limit megbízások felhasználhatók egy profit limit megbízás részleges vagy teljes lezárására is. A limites megbízás előnye, hogy garantáltan a megadott áron lesz kitöltve, de fennáll annak a veszélye is, hogy a megbízás nem teljesül.

Limites megbízás használatakor a felhasználó kereskedési igényeinek megfelelően módosíthatja a megbízás tényleges időpontját is, és az alapértelmezett az ÁSZF:

- ÁSZF (Good 'Til Canceled Order): Ez a fajta megrendelés egészen kitöltéséig vagy törléséig érvényben marad.

- IOC (Azonnali vagy Törlési Megrendelés): Ha az ilyen típusú megrendelés nem teljesíthető azonnal a megadott áron, akkor a kitöltetlen rész törlésre kerül.

- FOK (Fill or Kill Order): Ez a fajta megrendelés azonnal törlésre kerül, ha az összes megrendelés nem tölthető ki.

Piaci Rend

A piaci megbízás az aktuális ajánlati könyvben elérhető legjobb áron kerül kitöltésre. A megrendelés gyorsan kitölthető anélkül, hogy a kereskedő határozta volna meg az árat. A piaci megbízás a megbízások teljesítését garantálja, de a végrehajtási árat nem, mivel az a piaci viszonyok függvényében ingadozhat. A piaci megbízásokat általában akkor használják, ha a kereskedőnek gyorsan be kell lépnie a piaci trend megragadásához.

Trigger Limit Order

Ha a trigger ár be van állítva, amikor a felhasználó által választott benchmark ár (piaci ár, indexár, tisztességes ár) eléri a kiváltó árat, akkor az aktiválódik, és limitáras megbízás kerül feladásra az általa meghatározott ajánlati áron és mennyiségben. a felhasználó.

Piaci megbízás leállítása

Ha a trigger ár be van állítva, amikor a felhasználó által választott benchmark ár (piaci ár, indexár, fair ár) eléri a kiváltó árat, akkor az kiváltásra kerül, és a felhasználó által beállított mennyiséggel piaci megbízás kerül feladásra.

Jegyzet:

A trigger beállításakor a felhasználó pénzeszközei vagy pozíciói nem zárolódnak. A trigger meghiúsulhat nagy piaci volatilitás, árkorlátozások, pozíciólimitek, elégtelen fedezeti eszközök, elégtelen zárható mennyiség, nem kereskedési státuszú határidős ügyletek, rendszerproblémák stb. miatt. A sikeres trigger limit megbízás megegyezik a normál limites megbízással, és nem lehet végrehajtani. A nem teljesített limites megbízások az aktív megbízások között jelennek meg.

Trailing Stop Order

A trailing stop megbízás egy stratégiai megbízás a piaci árak nyomon követésére, és kiváltó ára a legutóbbi piaci ingadozásokkal változhat.

Kiváltó árkalkuláció:

Eladás, tényleges indítóár = a piac történetileg legmagasabb ára – nyomvonalbeli eltérés (árrés), vagy a piac történelmileg legmagasabb ára* (1 – nyomon követési eltérés %).

Vásárlás, tényleges indítóár = a piac történetileg legalacsonyabb ára + nyomvonal eltérés, vagy a piac történetileg legalacsonyabb ára * (1 + nyom eltérés %).

A záró megbízások lehetővé teszik a felhasználók számára, hogy aktiválási árat válasszanak a megbízáshoz, és a rendszer csak a megbízás aktiválása után kezdi el kiszámítani a kiváltó árat.

A Trailing Stop Order azonosítása

Trail variance: A nyomvonal variancia a fő feltétele a tényleges küszöbár kiszámításának. A tényleges trigger ár a megadott ártípus legmagasabb/legalacsonyabb ára alapján kerül kiszámításra a megbízás aktiválása és a nyomkövetési eltérések után.

Mennyiség: A leadott rendelések száma.

Ártípus: Kiválaszthatja az utolsó tranzakciós árat, a tisztességes árat vagy az indexárat kritériumként a záró megbízások aktiválásához és kiváltásához.

Aktiválási ár: Az aktiválási ár a záró megbízás aktiválási feltétele. Amikor a megadott ártípus ára eléri vagy meghaladja az aktiválási árat, a megrendelés aktiválódik. A rendszer csak az aktiváláskor kezdi el kiszámolni a tényleges árat. Ha az aktiválási ár nincs megadva, a megbízás a feladáskor aktiválódik.

Például:

1. eset (Sell the rip): A felhasználó az aktiválási ár kiválasztása nélkül szeretne BTC-t eladni (azaz aktiválni a rendelés leadásakor azonnal), és az utolsó tranzakciós ár 30 000 USDT.

Ezután a következőképpen állíthatja be a paramétereket.

[Trail Variance - Price Gap] 2000 USDT

[Mennyiség] 1 BTC

[Ártípus] Utolsó tranzakciós ár

Abban az esetben, ha a BTC ára a rendelés leadása után folyamatosan növekszik a legmagasabb 40 000 USDT-ig, majd visszaáll 38 000 USDT-ra, elérve a visszakövetési feltételt (40 000 USD - 2 000 USDT = 38 000 USDT), a rendszer a felhasználó helyett dönt. piaci áron értékesíteni 38 000 USDT-ért.

2. eset (Buy the dip): A felhasználó BTC-t szeretne vásárolni, és az utolsó tranzakciós ár jelenleg 40 000 USDT.

Ezután a következőképpen állíthatja be a paramétereket.

[Trail Variance - Ratio] 5%

[Aktiválási ár] 30 000 USDT

[Mennyiség] 1 BTC

[Ártípus] Utolsó tranzakciós ár

Abban az esetben, ha a BTC ára a rendelés feladása után folyamatosan 30 000 USDT-ra esik, a zárójel aktiválódik, majd egészen 20 000 USDT-ig esik, és visszapattan 20 000 USDT-ra * (1 + 5%) = 21 000 USDT, elérve a a visszakövetési feltétel (5%), a rendszer úgy dönt, hogy a felhasználó piaci áron vásárol 21 000 USDT-ért.

Csak bejegyzés

Az utólagos megbízások nem töltődnek be azonnal a piacon, ami biztosítja, hogy a felhasználó mindig készítő legyen, és likviditásszolgáltatóként élvezze a kereskedési díj hozamát; ugyanakkor, ha a rendelés egy meglévő rendeléssel kerül feltöltésre, akkor a megrendelés azonnal törlésre kerül.

TP/SL

A TP/SL az előre beállított trigger árra (take profit price vagy stop loss ár) és a trigger ár típusára utal. Amikor a megadott kiváltó ártípus utolsó ára eléri az előre beállított trigger árat, a rendszer az előre beállított mennyiségnek megfelelően zárásos piaci megbízást ad le a nyereség vagy a veszteség megállítása érdekében. Jelenleg kétféleképpen adhatunk le veszteséglezárási megbízást:

- TP/SL beállítása pozíció nyitásakor: Ez azt jelenti, hogy előre be kell állítani a TP/SL-t a nyitás előtt álló pozícióhoz. Amikor a felhasználó megbízást ad egy pozíció megnyitására, kattintással egyidejűleg beállíthat egy TP/SL megbízást. A nyitott pozíciós megbízás (részben vagy teljesen) kitöltésekor a rendszer azonnal TP/SL megbízást ad a felhasználó által előre beállított triggerárral és kiváltó ártípussal. (Ez megtekinthető nyitott megbízások esetén TP/SL alatt.)

- TP/SL beállítása pozíció tartásakor: A felhasználók beállíthatnak TP/SL sorrendet egy adott pozícióhoz, amikor pozíciót tartanak. A beállítás befejezése után, amikor a megadott trigger ártípus utolsó ára megfelel a triggerfeltételnek, a rendszer az előre beállított mennyiségnek megfelelően záros piaci megbízást ad.

A Coin-M Perpetual Futures és az USDT-M Perpetual Futures közötti különbségek

1. Értékelési egységként, fedezeti eszközként és a PNL kiszámításához különböző kriptot használnak:- Az USDT-M örök határidős ügyletek esetében az értékelés és az árazás USDT-ban történik, fedezetként USDT-t is használnak, a PNL-t pedig USDT-ban számítják. A felhasználók változatos határidős kereskedést folytathatnak az USDT birtokában.

- A Coin-M örök határidős ügyletek esetében az árazás és az értékelés amerikai dollárban (USD) történik, fedezetként a mögöttes kriptovalutát használva, és a PNL-t az alapul szolgáló kriptovalutával számítják ki. A felhasználók bizonyos határidős kereskedésben vehetnek részt a megfelelő mögöttes kriptográfia birtokában.

2. Eltérő szerződésértékek:

- Az USDT-M örök határidős ügyletekben minden egyes kontraktus értéke a kapcsolódó mögöttes kriptovalutából származik, például a BTCUSDT 0,0001 BTC névértéke.

- A Coin-M örök határidős ügyletek esetében az egyes kontraktusok ára USA-dollárban van rögzítve, amint az a BTCUSD 100 USD névértékén látható.

3. A biztosítéki eszközök leértékeléséhez kapcsolódó különböző kockázatok:

- Az USDT-M örök határidős ügyletek esetében a szükséges fedezet az USDT. Ha a mögöttes kripto ára esik, az nem befolyásolja az USDT fedezeti eszköz értékét.

- A Coin-M örök határidős ügyletek esetében a szükséges biztosíték az alapul szolgáló kriptográfiai eszköznek felel meg. Amikor a mögöttes kripto ára esik, a felhasználók pozícióihoz szükséges fedezeti eszközök növekszenek, és több mögöttes kriptográfiai fedezetre van szükség.