Як торгувати ф'ючерсами на MEXC

Що таке безстрокові ф'ючерсні контракти?

Ф’ючерсний контракт — це юридично обов’язкова угода між двома сторонами щодо купівлі або продажу активу за заздалегідь визначеною ціною та датою в майбутньому. Ці активи можуть варіюватися від товарів, таких як золото чи нафта, до фінансових інструментів, таких як криптовалюти чи акції. Цей тип контракту є універсальним інструментом як для страхування від потенційних збитків, так і для отримання прибутку.

Безстрокові ф'ючерсні контракти, підтип деривативів, дозволяють трейдерам спекулювати на майбутній ціні базового активу, не володіючи ним. На відміну від звичайних ф'ючерсних контрактів із встановленим терміном дії, строк дії безстрокових ф'ючерсних контрактів не закінчується. Трейдери можуть утримувати свої позиції скільки завгодно довго, дозволяючи їм використовувати довгострокові ринкові тенденції та потенційно отримувати значні прибутки. Крім того, безстрокові ф’ючерсні контракти часто містять унікальні елементи, такі як ставки фінансування, які допомагають узгодити їхню ціну з базовим активом.

Однією з відмінних рис безстрокових ф'ючерсів є відсутність розрахункових періодів. Трейдери можуть тримати позицію відкритою до тих пір, поки вони мають достатню маржу, не зв’язуючись терміном дії контракту. Наприклад, якщо ви купуєте безстроковий контракт BTC/USDT за 30 000 доларів США, немає зобов’язань закривати угоду до певної дати. У вас є можливість забезпечити свій прибуток або скоротити збитки на свій розсуд. Варто зазначити, що торгівля безстроковими ф’ючерсами заборонена в США, хоча вони становлять значну частину світової торгівлі криптовалютами.

Незважаючи на те, що безстрокові ф’ючерсні контракти є цінним інструментом для отримання доступу до криптовалютних ринків, важливо визнати пов’язані з цим ризики та бути обережними, беручи участь у такій торгівлі.

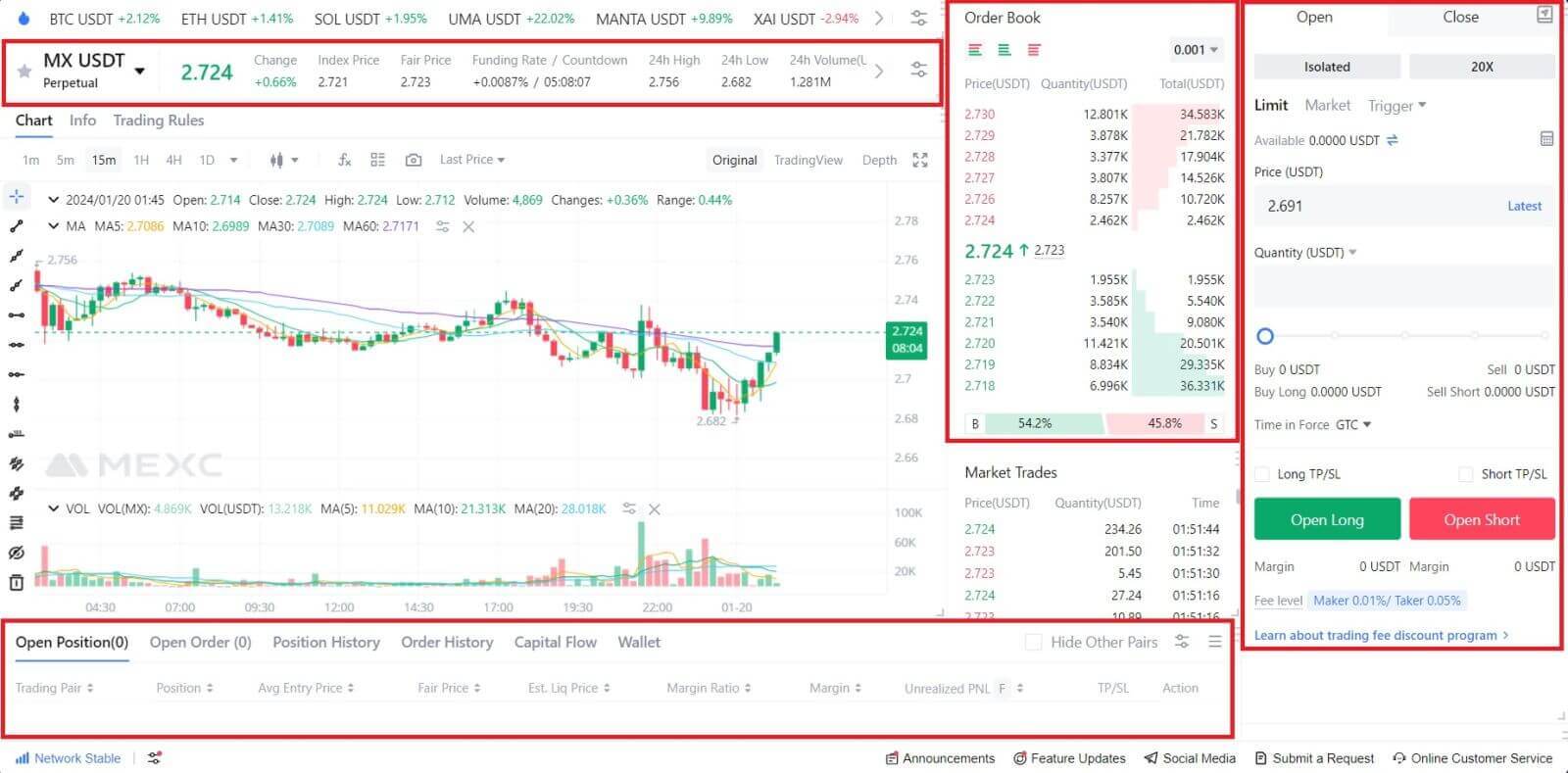

Пояснення термінології на сторінці ф’ючерсної торгівлі на MEXC

Для початківців ф’ючерсна торгівля може бути складнішою, ніж спотова торгівля, оскільки включає в себе більше професійних термінів. Щоб допомогти новим користувачам зрозуміти й ефективно освоїти ф’ючерсну торгівлю, ця стаття має на меті пояснити значення цих термінів, які вони з’являються на сторінці ф’ючерсної торгівлі MEXC.Ми введемо ці терміни в порядку появи, починаючи зліва направо.

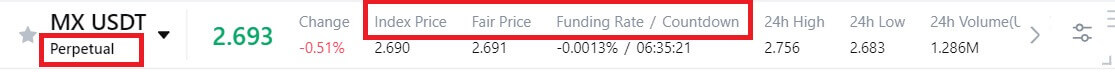

Терміни над K-лінією діаграми

Вічний: «Вічний» означає безперервність. Загальноприйнятий «вічний ф’ючерс» (також відомий як безстрокові ф’ючерсні контракти) розвинувся на основі традиційних фінансових ф’ючерсних контрактів, з тією ключовою відмінністю, що вічні ф’ючерси не мають дати розрахунку. Це означає, що поки позиція не буде закрита через примусову ліквідацію, вона залишатиметься відкритою на невизначений термін.Індекс ціни: комплексний індекс цін, отриманий шляхом порівняння цін основних основних бірж і обчислення середньозваженого значення їхніх цін. Ціна індексу, що відображається на поточній сторінці, є ціною індексу MX.

Справедлива ціна: Справедлива ціна ф’ючерсу в реальному часі, розрахована на основі ціни індексу та ринкової ціни. Він використовується для розрахунку плаваючого PNL позицій і визначення ліквідації позиції. Вона може відхилятися від останньої ціни ф’ючерсу, щоб уникнути маніпулювання ціною.

Ставка фінансування/зворотний відлік: швидкість фінансування на поточному етапі. Якщо ставка позитивна, власники довгих позицій сплачують комісію за фінансування власникам коротких позицій. Якщо ставка негативна, власники коротких позицій сплачують комісію за фінансування власникам довгих позицій.

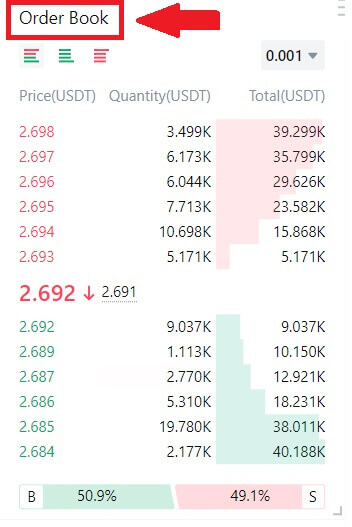

Терміни в зоні книги замовлень

Книга ордерів: вікно для спостереження за тенденціями ринку під час торгового процесу. В області книги замовлень ви можете спостерігати за кожною угодою, співвідношенням покупців і продавців тощо.

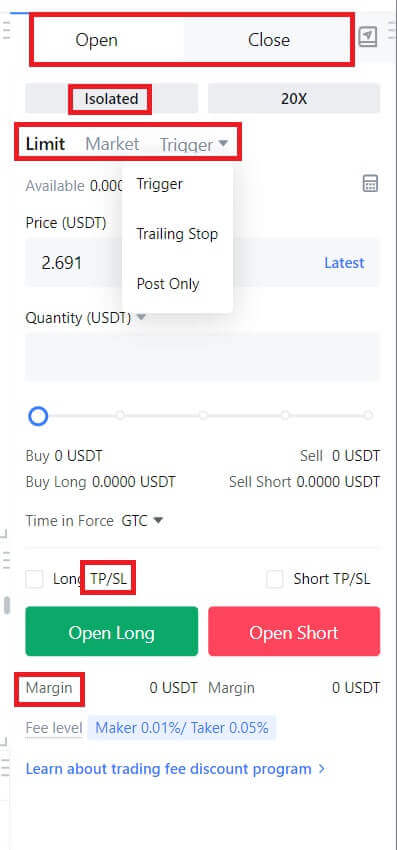

Умови в торговій зоні

Відкриття та закриття: після введення ціни та кількості на основі вашого судження про напрямок ринку ви можете відкрити довгу або коротку позицію. Якщо ви прогнозуєте зростання ціни, ви відкриваєте довгу позицію; якщо ви прогнозуєте зниження, ви відкриваєте коротку позицію. Коли ви продаєте куплений контракт, ви закриваєте позицію. Коли ви відкриваєте позицію, купуючи контракт, і утримуєте її без розрахунків, це називається холдинговою позицією. Ви можете переглянути свої позиції, натиснувши [Відкрити позицію] внизу сторінки.Відкрити довгу позицію: коли ви передбачаєте, що ціна токена зросте в майбутньому, і відкриваєте позицію на основі цієї тенденції, це називається відкриттям довгої позиції.

Відкрити коротку позицію: коли ви передбачаєте, що ціна токена впаде в майбутньому, і відкриваєте позицію на основі цієї тенденції, це називається відкриттям короткої позиції.

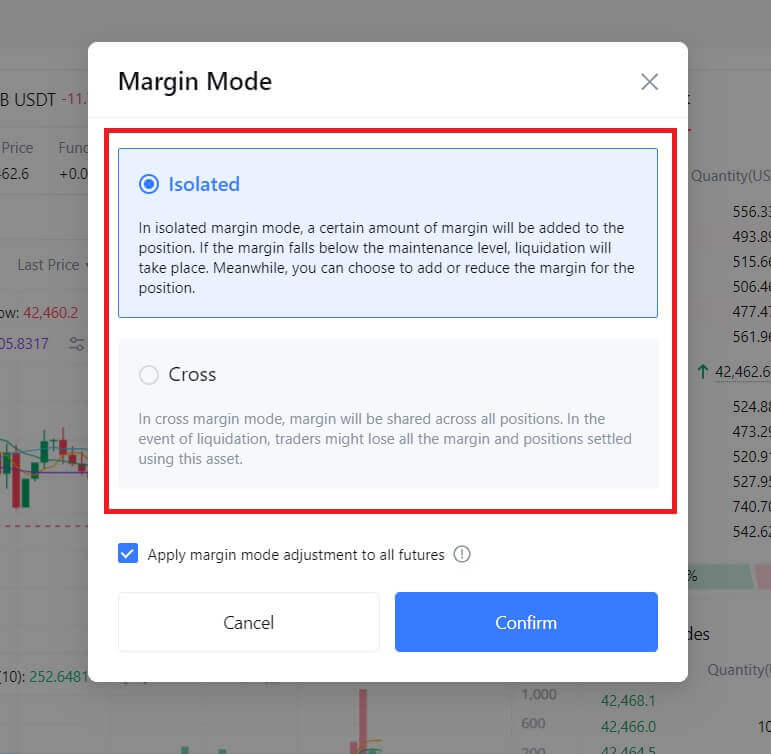

Маржа та режим маржі: користувачі можуть брати участь у торгівлі ф’ючерсами після внесення певного відсотка коштів як фінансової застави. Цей фонд відомий як маржа. Режим полів поділяється на ізольоване поле або перехресне поле.

Ізольована: у режимі ізольованої маржі для позиції виділяється певна кількість маржі. Якщо маржа для позиції зменшується до рівня, нижчого від маржі підтримки, позиція буде ліквідована. Ви також можете додати або зменшити маржу до цієї позиції.

Перехресна: у режимі перехресної маржі всі позиції мають спільну перехресну маржу активу. У разі ліквідації трейдер може втратити всю маржу та всі позиції під перехресною маржею цього активу.

Типи ордерів: типи ордерів поділяються на лімітний ордер, ринковий ордер, тригерний ордер, трейлінг-стоп ордер і пост-ордер.

Ліміт: лімітний ордер – це ордер на купівлю або продаж за певною ціною або кращою. Однак виконання лімітного замовлення не гарантується.

Ринок: ринкове замовлення – це замовлення на швидку покупку або продаж за найкращою доступною ціною на ринку.

Ініціатор: для ініціюючих замовлень користувачі можуть заздалегідь установити ініційну ціну, ціну замовлення та кількість. Коли ринкова ціна досягне початкової ціни, система автоматично розмістить замовлення за ціною замовлення. До успішного запуску замовлення позицію або маржу не буде заморожено.

Трейлінг-стоп: трейлінг-стоп-ордер надсилається на ринок на основі налаштувань користувача як стратегічний ордер, коли ринок перебуває в стані відновлення. Фактична тригерна ціна = найвища (найнижча) ринкова ціна ± відхилення сліду (відстань ціни) або найвища (найнижча) ринкова ціна * (1 ± відхилення сліду). У той же час користувачі можуть встановити ціну, за якою буде активовано ордер до того, як буде обчислена ціна запуску.

Лише публікація:Пост-замовлення не буде негайно виконано на ринку, гарантуючи, що користувач завжди буде виробником. Якби замовлення було негайно зіставлено з існуючим замовленням, його було б скасовано.

TP/SL: ордер TP/SL — це ордер із попередньо встановленими умовами запуску (ціна тейк-профіту або ціна стоп-лосс). Коли остання ціна / справедлива ціна / ціна індексу досягає заданої початкової ціни, система закриє позицію за найкращою ринковою ціною на основі попередньо встановленої початкової ціни та кількості. Це робиться для досягнення мети отримати прибуток або зупинити збитки, дозволяючи користувачам автоматично виплачувати бажаний прибуток або уникати непотрібних втрат.

Стоп-лімітний ордер. Стоп-лімітний ордер – це попередньо встановлене замовлення, за яким користувачі можуть заздалегідь встановити стоп-лосс ціну, лімітну ціну та суму купівлі/продажу. Коли остання ціна досягне ціни стоп-лосс, система автоматично розмістить ордер за лімітною ціною.

COIN-M: Ф’ючерси з маржою на монети, надані MEXC, є зворотним контрактом, який використовує криптовалюту як заставу, тобто криптовалюта служить базовою валютою. Наприклад, у випадку ф’ючерсів на монети BTC, біткойн використовується як початкова маржа та для розрахунків PNL.

USDT-M: ф’ючерси з маржою USDT, надані MEXC, є лінійним контрактом, який є лінійним похідним продуктом, який котирується та розраховується в USDT, стейблкойні, прив’язаному до вартості долара США.

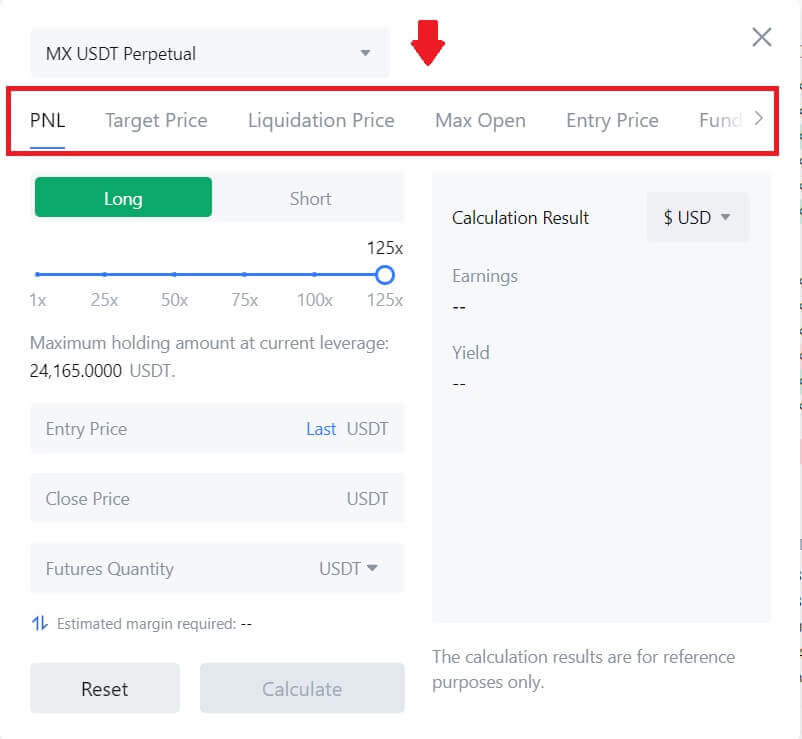

Умови в області калькулятора ф’ючерсів

PNL : введіть ціну входу, кількість ф’ючерсів, які у вас є, і мультиплікатор кредитного плеча. Потім встановіть очікувану ціну закриття, щоб розрахувати остаточний прибуток і прибутковість.Цільова ціна : введіть ціну входу, кількість ф’ючерсів, які ви маєте, і мультиплікатор кредитного плеча. Потім встановіть бажану прибутковість, щоб розрахувати остаточний прибуток і прибутковість.

Ліквідаційна ціна : введіть ціну входу, кількість ф’ючерсів, які ви маєте, і мультиплікатор кредитного плеча. Потім виберіть режим маржі (перехресний або ізольований), щоб розрахувати ціну ліквідації.

Max Open : введіть ціну входу, коефіцієнт кредитного плеча та доступну суму маржі, щоб обчислити максимальну кількість контрактів, які ви можете відкрити для довгої/короткої позиції.

Ціна входу : якщо у вас є кілька ф’ючерсних позицій для однієї торгової пари, введіть відповідні ціни входу та відповідні обсяги ф’ючерсів. Ви можете розрахувати середню ціну входу для контрактів однієї торгової пари.

Комісія за фінансування : введіть справедливу ціну, кількість позицій і ставку фінансування (0,01%), щоб розрахувати суму комісії за фінансування, яку потрібно сплатити або отримати.

Примітка. Результати, розраховані за допомогою калькулятора ф’ючерсів, наведені лише для довідки, і фактичні результати торгівлі в реальному часі матимуть перевагу.

Початківці: перед тим, як вперше розпочати торгівлю ф’ючерсами, ви можете попрактикуватися в інтерфейсі демонстраційної торгівлі ф’ючерсами MEXC, щоб ознайомитися з різними функціями перед тим, як увійти на живу торгову платформу для торгівлі.

Терміни в області замовлень під діаграмою К-лінії

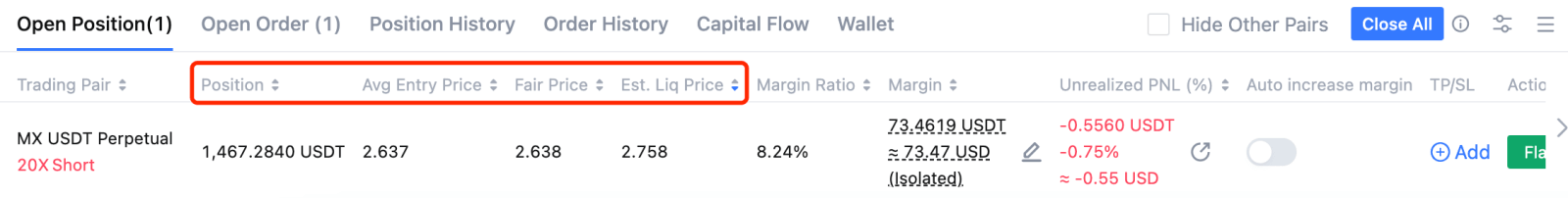

5.1 Відкрита позиція

Позиція: кількість контрактів у позиціях, які ще не закриті.Середня ціна входу: середня собівартість, коли користувач відкриває позицію. Наприклад, якщо користувач відкриває довгу позицію на 100 контрактів у безстрокових ф’ючерсах MX/USDT за 2 USDT, а пізніше відкриває іншу позицію на 100 контрактів у тому ж напрямку за 2,1 USDT, середня ціна входу користувача буде розрахована таким чином: ( 2 * 100 + 2,1 * 100) / (100 + 100) = 2,05 USDT.

Справедлива ціна: цей механізм було запроваджено для захисту користувачів від втрат через аномальні ринкові коливання на одній платформі. Він розраховується шляхом зважування цінових даних з основних бірж, що забезпечує чесне відображення реальної ринкової ціни. Для отримання додаткової інформації про справедливу ціну ви можете звернутися до статті «Індексна ціна, справедлива ціна та остання ціна».

Приблизно Ціна Liq: коли справедлива ціна досягне оціненої ціни ліквідації, вашу позицію буде примусово ліквідовано. Детальніше про примусову ліквідацію можна прочитати у статті «Примусова ліквідація».

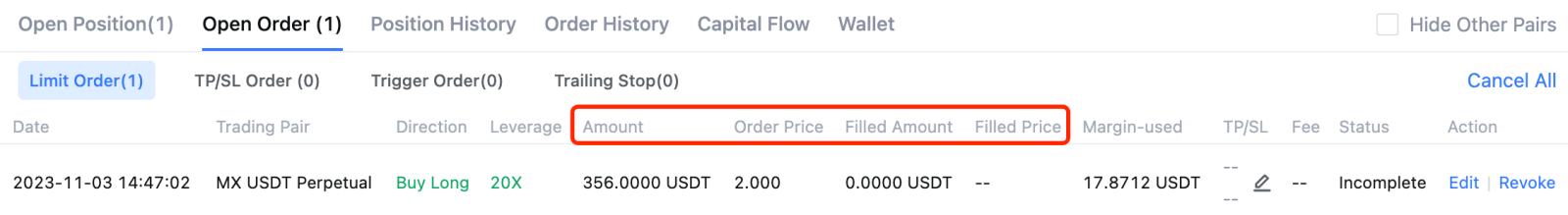

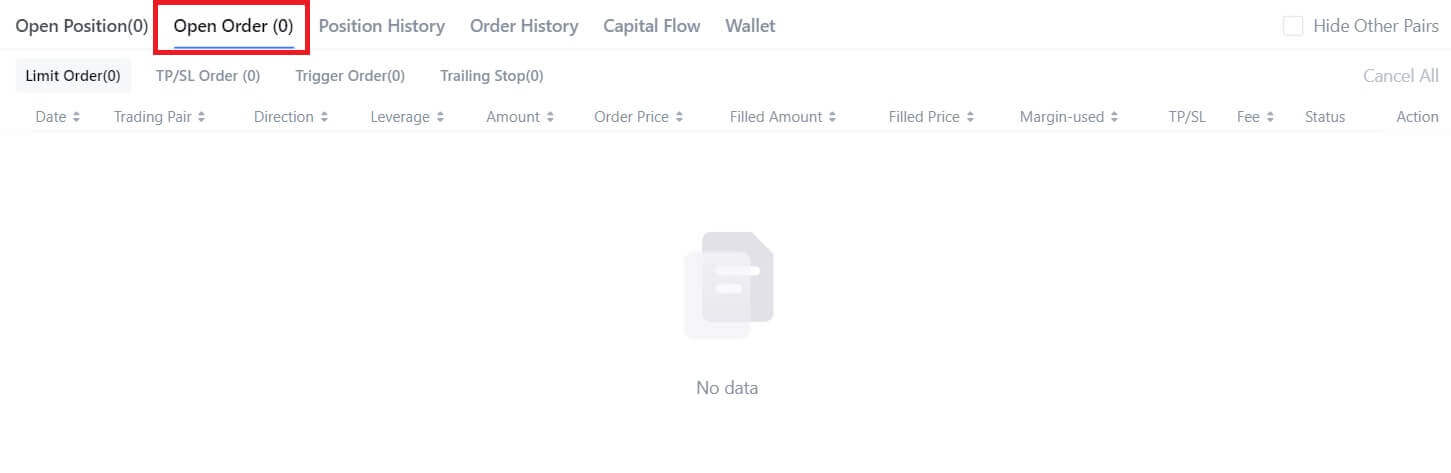

5.2 Відкрите замовлення

Сума та заповнена сума: «Сума» означає бажаний обсяг торгів, встановлений користувачем перед розміщенням замовлення. Коли користувачі розміщують великі замовлення, замовлення зазвичай розбивається на кілька менших замовлень, які виконуються послідовно. «Заповнена сума» стосується фактичної кількості, яка була продана. Коли сума замовлення дорівнює виконаній сумі, це означає, що замовлення виконано повністю.Ціна замовлення та заповнена ціна: « Ціна замовлення» означає бажану торгову ціну, введену користувачем під час розміщення замовлення. Якщо користувач обирає лімітне замовлення, ціною замовлення є ціна, введена користувачем. Якщо користувач вибирає ринковий ордер, ціна замовлення залежить від фактичних результатів торгів. Коли користувачі розміщують великі замовлення, замовлення зазвичай розбивається на кілька менших замовлень, які виконуються послідовно. Через ринкові коливання фактична виконана ціна кожного замовлення може відрізнятися. «Заповнена ціна» означає середнє значення цих фактичних заповнених цін.

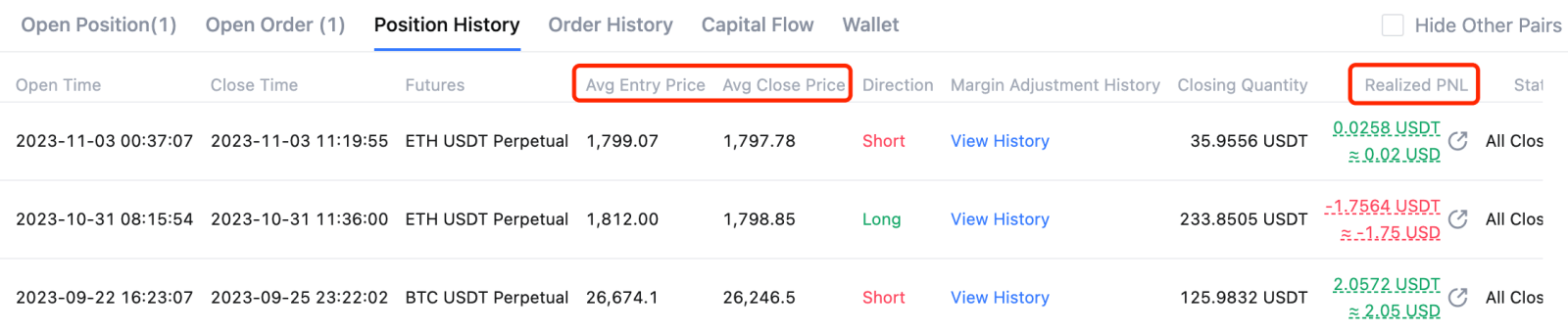

5.3 Історія позицій

Середня ціна входу: середня вартість відкриття позиції.Середня ціна закриття: середня ціна всіх закритих позицій.

Реалізований PNL: усі реалізовані прибутки та збитки, створені позицією, включно з комісіями за торгівлю, витратами на фінансування та закриття PNL. (За винятком частини комісії за торгівлю, компенсованої за допомогою купонів і MX.)

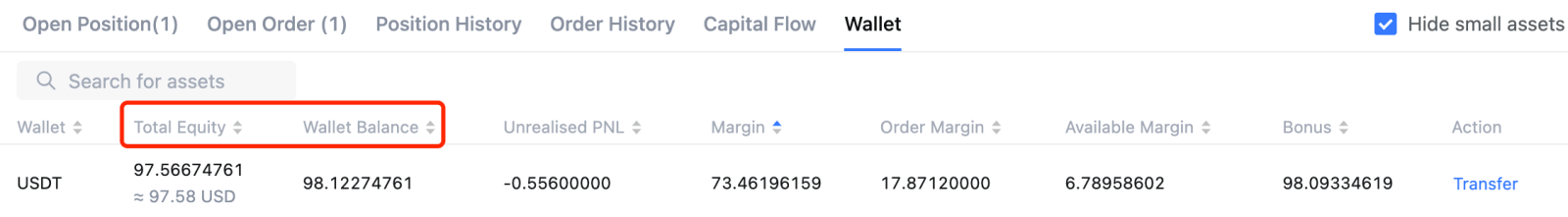

5.4 Гаманець

Загальний капітал: баланс гаманця + нереалізований PNL.Баланс гаманця: загальна кількість вхідних переказів – загальна кількість вихідних переказів + реалізований PNL.

Розуміння термінів, пов’язаних із ф’ючерсною торгівлею, є лише першим кроком у навчанні використовувати ф’ючерсні інструменти. Далі потрібно отримати практичний досвід через трейдинг. Перш ніж торгувати ф'ючерсами, ви можете попрактикуватися в платформі демонстраційної торгівлі ф'ючерсами , яку надає MEXC. Отримавши навички, ви можете переходити до живої ф’ючерсної торгівлі.

Відмова від відповідальності: торгівля криптовалютою пов’язана з ризиком. Ця інформація не надає консультацій щодо інвестицій, оподаткування, юридичних, фінансових, бухгалтерських чи будь-яких інших пов’язаних послуг, а також не є порадами щодо купівлі, продажу чи зберігання будь-яких активів. MEXC Learn надає інформацію лише для довідкових цілей і не є інвестиційною порадою. Переконайтеся, що ви повністю розумієте пов’язані з цим ризики та будьте обережні під час інвестування. Платформа не несе відповідальності за інвестиційні рішення користувачів.

Як торгувати безстроковими ф’ючерсами USDT-M на MEXC (веб-сайт)

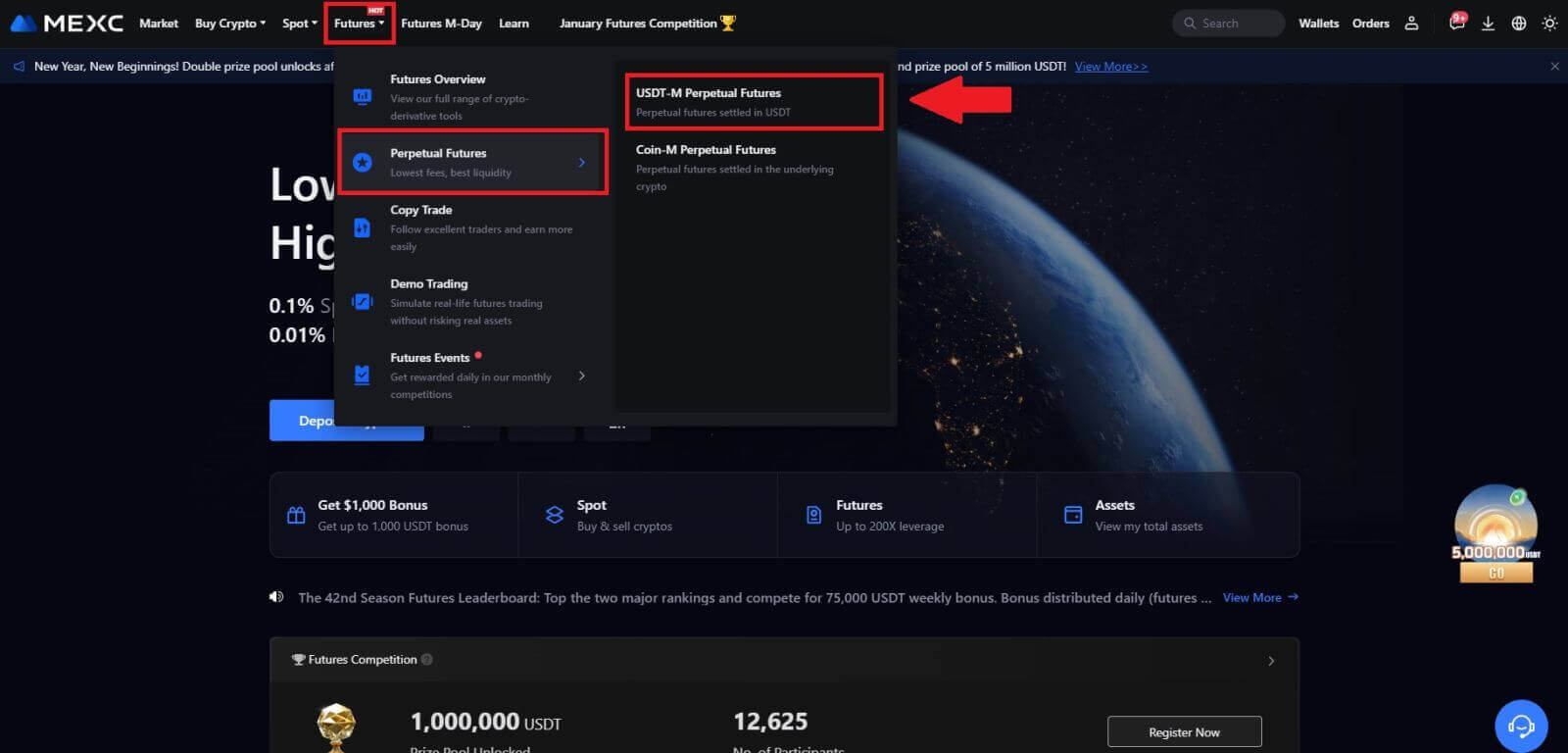

1. Перейдіть на веб-сайт MEXC, натисніть [Futures] , виберіть [Perpetual Futures] і виберіть [USDT-M Perpetual Futures].

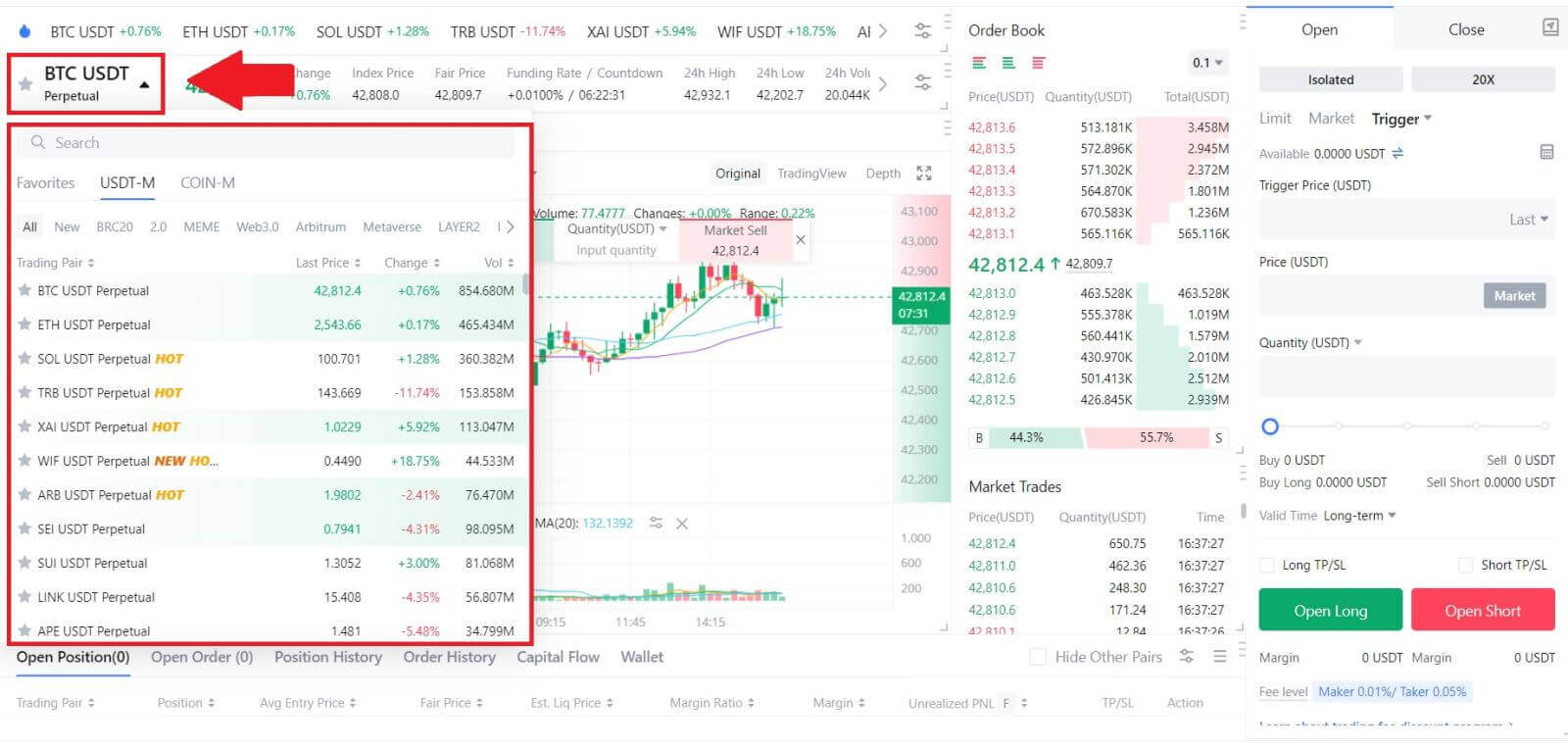

2. Ліворуч виберіть BTCUSDT як приклад зі списку ф’ючерсів.

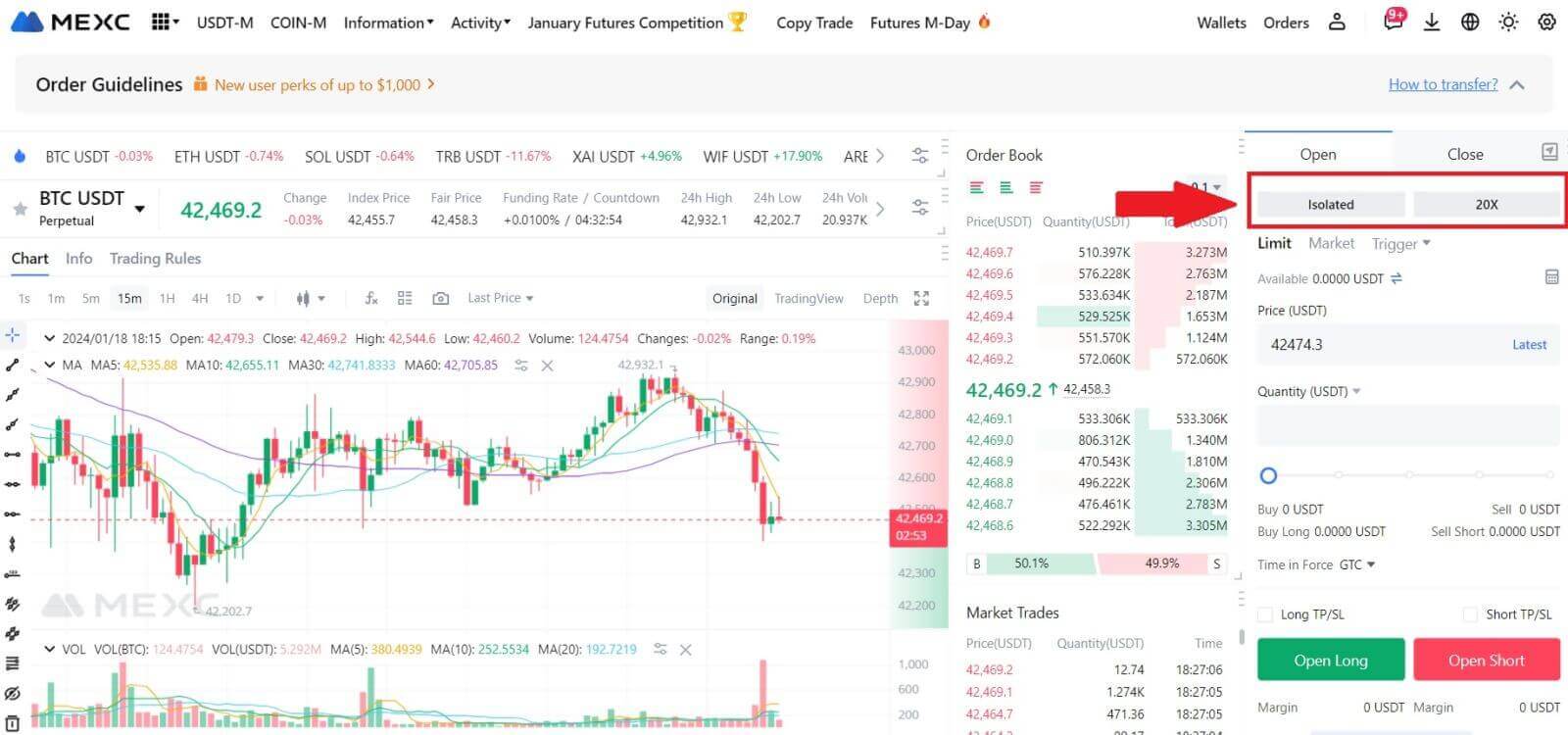

3. Клацніть Ізольований або Перехресний , щоб вибрати [Режим полів].

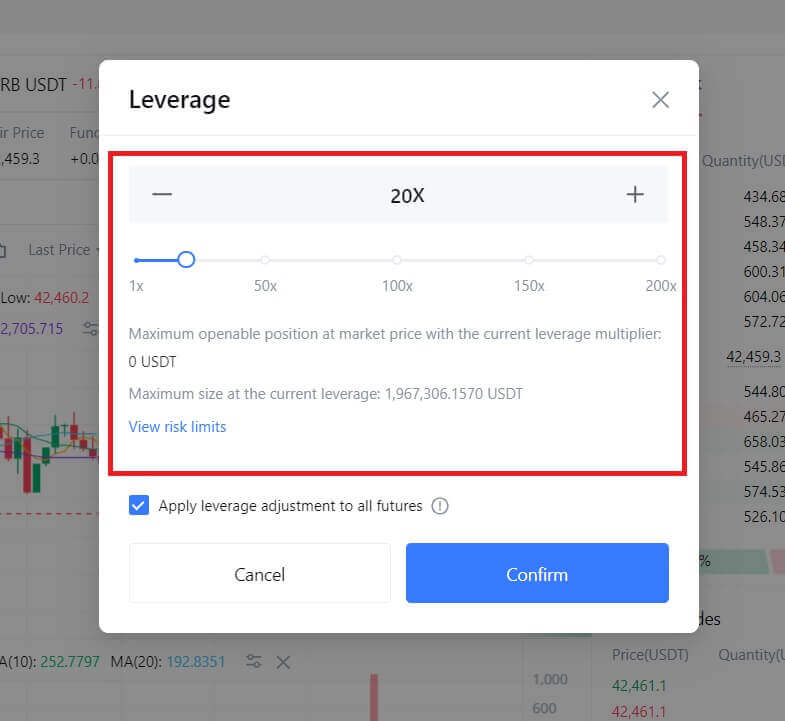

Клацніть [20X] , щоб налаштувати множник кредитного плеча, натиснувши на число.

Платформа підтримує трейдерів з різними перевагами маржі, пропонуючи різні режими маржі.

- Режим перехресної маржі поділяє маржу з двома позиціями, відкритими проти однієї криптовалюти. Будь-який прибуток або збиток від позиції можна використовувати для коригування балансу іншої торгівлі.

- Ізольована маржа приймає лише маржу проти відкритої позиції. У разі програшу угода програє лише проти конкретної позиції при розрахунку. Це залишає баланс криптовалюти недоторканим. Це найкращий варіант для всіх нових трейдерів, оскільки він захищає основний баланс криптовалюти.

За умовчанням усі трейдери починають торгувати в режимі ізольованої маржі.

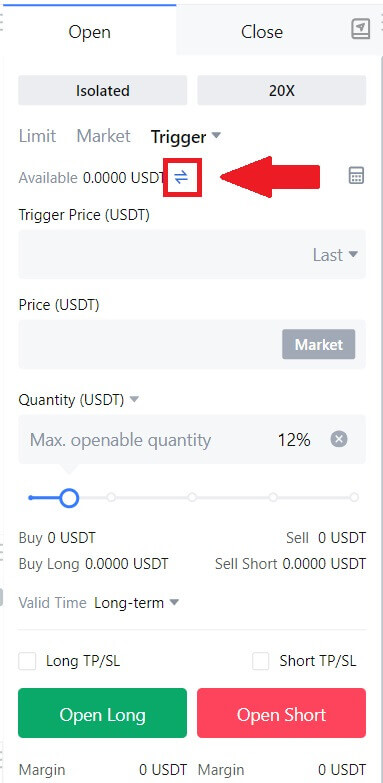

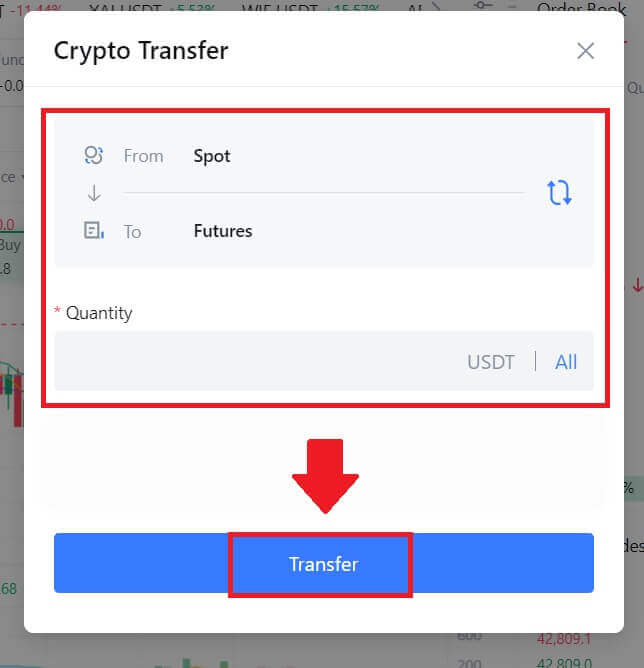

4. Щоб ініціювати переказ коштів із спотового рахунку на ф’ючерсний рахунок, натисніть маленьку кнопку зі стрілкою, розташовану праворуч, щоб отримати доступ до меню переказу.

4. Щоб ініціювати переказ коштів із спотового рахунку на ф’ючерсний рахунок, натисніть маленьку кнопку зі стрілкою, розташовану праворуч, щоб отримати доступ до меню переказу. У меню переказу введіть потрібну суму, яку ви хочете переказати, і натисніть [Переказати].

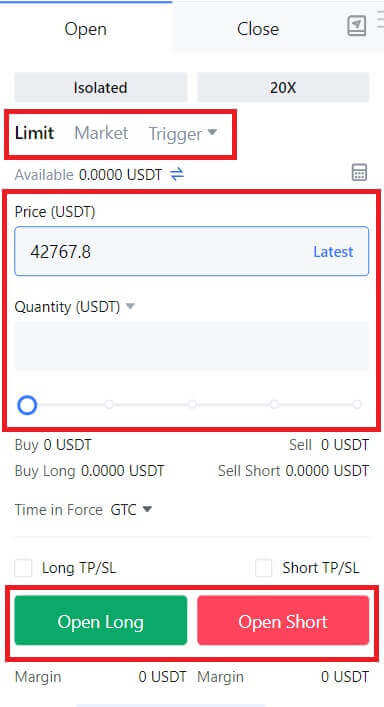

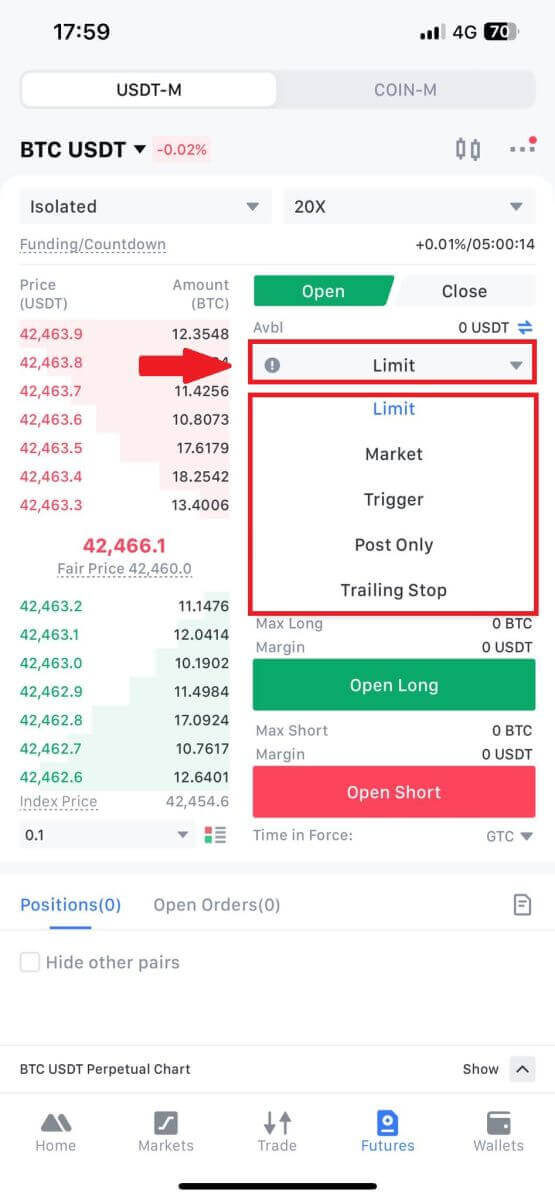

5. Щоб відкрити позицію, користувачі мають три варіанти: лімітний ордер, ринковий ордер і тригерний ордер. Виконайте такі дії:

Лімітне замовлення:

- Встановіть бажану ціну купівлі або продажу.

- Ордер буде виконано лише тоді, коли ринкова ціна досягне зазначеного рівня.

- Якщо ринкова ціна не досягає встановленої ціни, лімітний ордер залишається в книзі ордерів, очікуючи на виконання.

- Цей варіант передбачає угоду без зазначення ціни купівлі чи продажу.

- Система виконує транзакцію на основі останньої ринкової ціни на момент розміщення замовлення.

- Користувачеві потрібно лише ввести бажану суму замовлення.

Порядок запуску:

- Установіть початкову ціну, ціну замовлення та кількість замовлення.

- Замовлення буде розміщено лише як лімітне замовлення із заздалегідь визначеною ціною та кількістю, коли остання ринкова ціна досягне початкової ціни.

- Цей тип замовлення надає користувачам більше контролю над своїми угодами та допомагає автоматизувати процес на основі ринкових умов.

6. Після розміщення замовлення перегляньте його в розділі [Відкриті замовлення] внизу сторінки. Ви можете скасувати замовлення до їх виконання.

Як торгувати безстроковими ф’ючерсами USDT-M на MEXC (додаток)

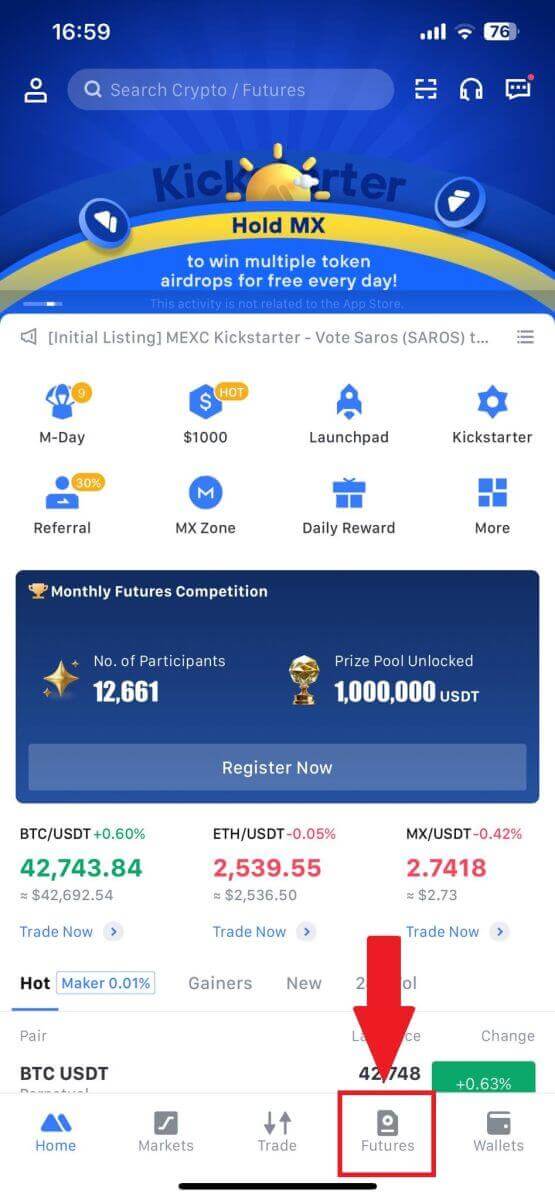

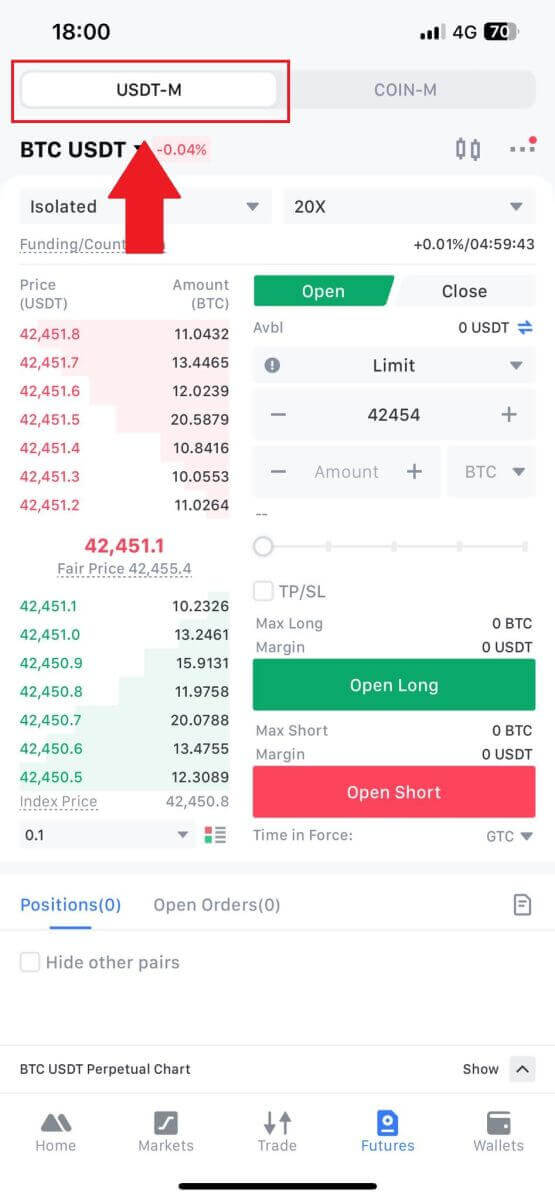

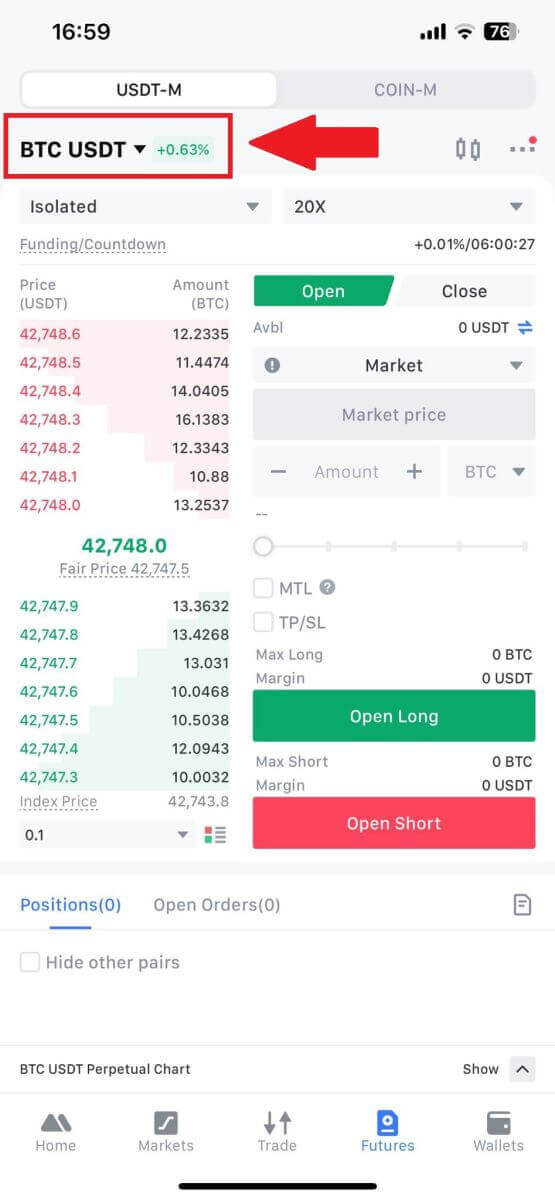

1. Відкрийте додаток MEXC, на першій сторінці торкніться [Futures] і виберіть [USDT-M].

2. Щоб перемикатися між різними торговими парами, торкніться [BTC USDT] у верхньому лівому куті. Потім ви можете скористатися панеллю пошуку для певної пари або безпосередньо вибрати з перелічених варіантів, щоб знайти потрібні ф’ючерси для торгівлі.

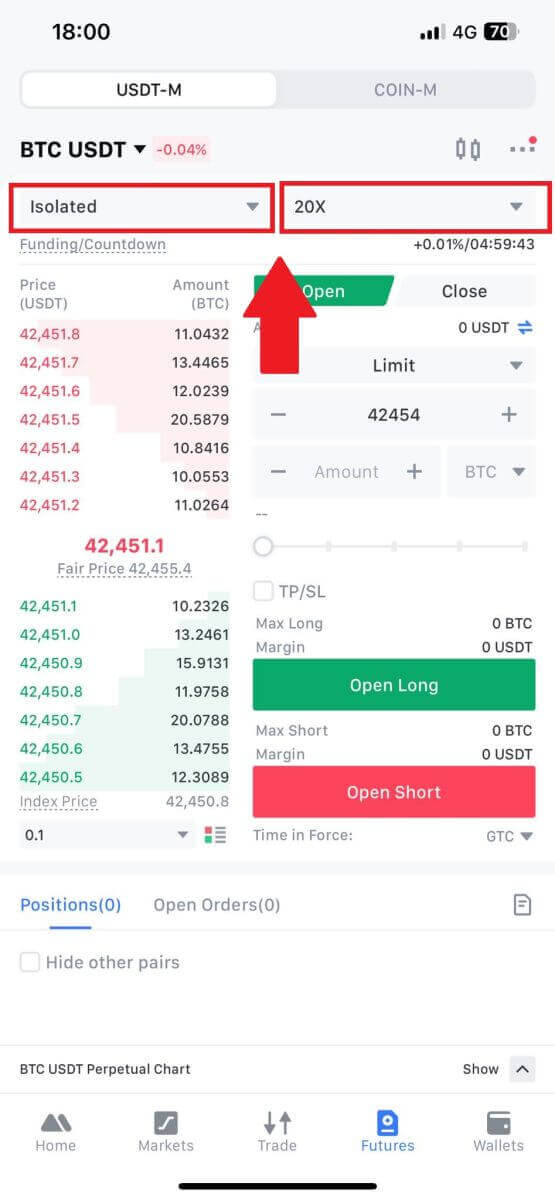

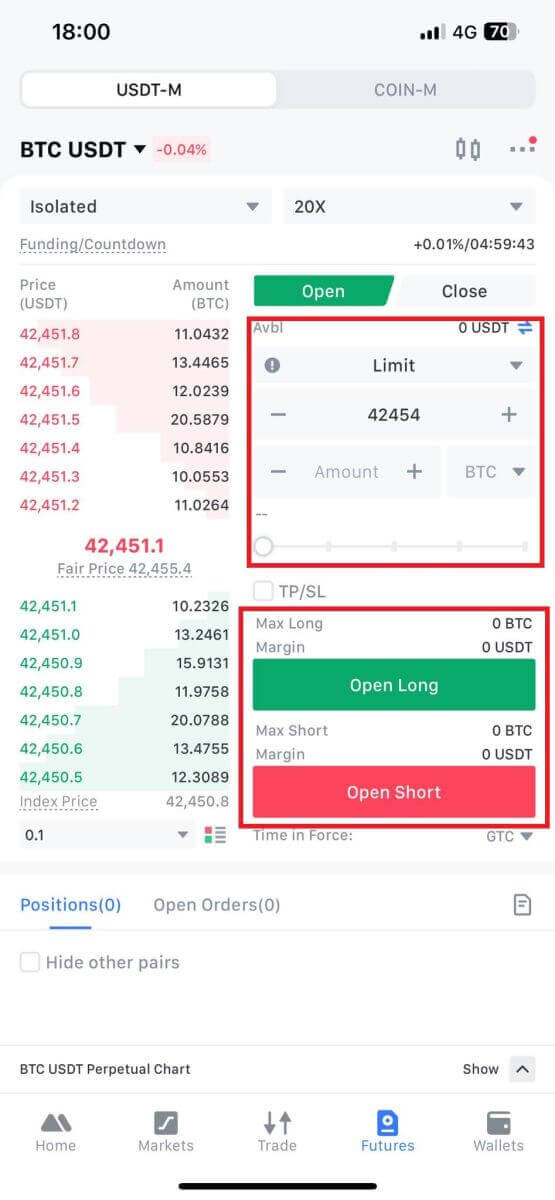

3. Виберіть режим маржі та налаштуйте параметри кредитного плеча відповідно до ваших уподобань.

4. У правій частині екрана розмістіть замовлення. Для лімітного замовлення введіть ціну та суму; для ринкового замовлення введіть лише суму. Натисніть [Open Long] , щоб відкрити довгу позицію, або [Open Short] для короткої позиції.

5. Після розміщення замовлення, якщо воно не виконано негайно, воно з’явиться в [Відкритих замовленнях].

Майбутні режими торгівлі MEXC

Режим позиції

(1) Режим хеджування

- У режимі хеджування користувачі повинні чітко вказати, чи мають вони намір відкрити чи закрити позицію під час розміщення замовлення. Цей режим дозволяє користувачам утримувати позиції одночасно як на довгих, так і на коротких напрямках в межах одного ф’ючерсного контракту. Кредитне плече для довгих і коротких позицій не залежить одне від одного.

- Усі довгі позиції агрегуються, а всі короткі позиції об’єднуються в кожному ф’ючерсному контракті. Під час підтримки позицій як у довгих, так і в коротких напрямках позиції повинні розподіляти відповідну маржу на основі зазначеного рівня обмеження ризику.

Наприклад, у ф’ючерсах на BTCUSDT користувачі мають можливість одночасно відкривати довгу позицію з кредитним плечем 200x і коротку позицію з кредитним плечем 200x.

(2) Односторонній режим

В односторонньому режимі користувачам не потрібно вказувати, чи вони відкривають чи закривають позицію під час розміщення замовлення. Натомість їм потрібно лише вказати, купують вони чи продають. Крім того, користувачі можуть підтримувати позиції лише в одному напрямку в межах кожного ф’ючерсного контракту в будь-який момент часу. Якщо ви маєте довгу позицію, ордер на продаж автоматично закриє його після заповнення. І навпаки, якщо кількість виконаних ордерів на продаж перевищує кількість довгих позицій, коротка позиція буде ініційована в протилежному напрямку.

Режими маржі

(1) Режим ізольованої маржі

- У режимі ізольованої маржі потенційна втрата позиції обмежується початковою маржею та будь-якою додатковою маржею позиції, яка використовується спеціально для цієї ізольованої позиції. У разі ліквідації користувач понесе лише збитки, еквівалентні маржі, пов’язаній із ізольованою позицією. Доступний баланс рахунку залишається незмінним і не використовується як додаткова маржа. Ізоляція маржі, яка використовується в позиції, дозволяє користувачам обмежити збитки початковою сумою маржі, що може бути корисним у випадках, коли короткострокова спекулятивна торгова стратегія не приносить результатів.

- Користувачі можуть вручну ввести додаткову маржу в окремі позиції, щоб оптимізувати ціну ліквідації.

(2) Режим крос-маржин

Режим перехресної маржі передбачає використання всього доступного балансу рахунку як маржі для забезпечення всіх перехресних позицій і запобігання ліквідації. У цьому режимі маржі, якщо вартість чистих активів не відповідає вимогам маржі підтримки, буде ініційовано ліквідацію. Якщо перехресна позиція піддається ліквідації, користувач втратить усі активи в обліковому записі, за винятком маржі, пов’язаної з іншими ізольованими позиціями.

Зміна кредитного плеча

- Режим хеджування дозволяє користувачам використовувати різні мультиплікатори кредитного плеча для позицій у довгих і коротких напрямках.

- Мультиплікатори кредитного плеча можна регулювати в межах дозволеного діапазону мультиплікатора ф’ючерсного кредитного плеча.

- Режим хеджування також дозволяє перемикати режими маржі, наприклад перехід із ізольованого режиму в режим перехресної маржі.

- Примітка . Якщо користувач має позицію в режимі перехресних полів, її не можна переключити в режим ізольованих полів.

Часті запитання (FAQ)

Типи ордерів на ф'ючерсах MEXC

Лімітне замовлення

Лімітні ордери дозволяють трейдеру встановлювати конкретну ціну купівлі або продажу, і ордер буде виконано за ціною ордера або за ціною, більш вигідною, ніж ціна ордера.

Коли подано лімітне замовлення, якщо немає ордера, ціна якого є більш сприятливою або дорівнює ціні ордера, доступної для зіставлення в книзі заявок, лімітна заявка потрапляє в книгу для заповнення, збільшуючи глибину ринку. Після того, як замовлення буде заповнено, з торговця буде стягнуто плату відповідно до більш вигідної комісії виробника.

Коли подано лімітне замовлення, якщо замовлення, ціна якого є вигіднішою або дорівнює ціні замовлення, уже доступне для зіставлення в книзі заявок, лімітне замовлення буде негайно виконано за поточною найкращою доступною ціною. Через ліквідність, що витрачається під час виконання ордера, певна комісія за торгівлю буде стягнута як вартість комісії Тейкера.

Крім того, лімітні ордери також можна використовувати для часткового або повного закриття лімітного ордера тейк-профіт. Перевага лімітного замовлення полягає в тому, що воно гарантовано буде виконано за вказаною ціною, але також існує ризик того, що замовлення не буде виконано.

Використовуючи лімітний ордер, користувач також може перемикати тип ефективного часу ордера відповідно до своїх торгових потреб, а за замовчуванням це GTC:

- GTC (Good 'Til Canceled Order): цей тип замовлення залишатиметься дійсним, доки його не буде повністю виконано або скасовано.

- IOC (негайне або скасування замовлення): якщо цей тип замовлення не може бути виконано негайно за вказаною ціною, невиконану частину буде скасовано.

- FOK (Fill or Kill Order): цей тип замовлення буде негайно скасовано, якщо всі замовлення неможливо виконати.

Ринковий порядок

Ринкове замовлення буде виконано за найкращою ціною, доступною в книзі заявок на даний момент. Замовлення можна швидко виконати без встановлення ціни трейдером. Ринковий ордер гарантує виконання ордерів, але не ціну виконання, оскільки вона може коливатися залежно від ринкових умов. Ринкові ордери зазвичай використовуються, коли трейдеру потрібно зробити швидкий вхід, щоб вловити ринкову тенденцію.

Запустити лімітний ордер

Якщо встановлено початкову ціну, коли орієнтовна ціна (ринкова ціна, індексна ціна, справедлива ціна), вибрана користувачем, досягне початкової ціни, вона буде активована, і буде розміщено лімітне замовлення за ціною замовлення та кількістю, встановленими користувача.

Зупинити ринковий ордер

Якщо встановлено початкову ціну, коли контрольна ціна (ринкова ціна, індексна ціна, справедлива ціна), вибрана користувачем, досягне початкової ціни, вона буде активована, і ринкове замовлення буде розміщено з кількістю, встановленою користувачем.

Примітка:

Кошти або позиції користувача не будуть заблоковані під час встановлення тригера. Тригер може вийти з ладу через високу волатильність ринку, цінові обмеження, ліміти позицій, недостатню кількість заставних активів, недостатній обсяг, який можна закрити, ф’ючерси в неторговому статусі, системні проблеми тощо. Успішний лімітний ордер ініціює те саме, що звичайний лімітний ордер, і він може не бути виконаний. Невиконані лімітні ордери відображатимуться в активних ордерах.

Трейлінг-стоп ордер

Трейлінг-стоп-ордер — це стратегічний ордер для відстеження ринкових цін, і його початкова ціна може змінюватися в залежності від останніх коливань ринку.

Розрахунок початкової ціни:

Продаж, фактична початкова ціна = історично найвища ринкова ціна – відхилення сліду (ціновий розрив) або історично найвища ринкова ціна * (1 – %) відхилення сліду.

Купівля, фактична початкова ціна = історично найнижча ринкова ціна + відхилення сліду або історично найнижча ціна ринку * (1 + %) відхилення сліду.

Трейлінгові ордери дозволяють користувачам вибрати ціну активації для ордера, і система почне розраховувати ціну тригера лише після активації ордера.

Ідентифікація трейлінг-стоп ордера

Дисперсія сліду: дисперсія сліду є основною умовою для розрахунку фактичної початкової ціни. Фактична тригерна ціна буде розрахована на основі найвищої/найнижчої ціни вказаного типу ціни після активації замовлення та відхилення сліду.

Кількість: кількість розміщених замовлень.

Тип ціни: Ви можете вибрати ціну останньої транзакції, справедливу ціну або індексну ціну як критерії для активації та ініціювання трейлінг-ордерів.

Ціна активації: ціна активації є умовою активації трейлінгового ордера. Коли ціна зазначеного типу ціни досягне або перевищить ціну активації, замовлення буде активовано. Система почне розраховувати фактичну стартову ціну лише після активації. Якщо вартість активації не визначена, замовлення буде активовано при розміщенні.

Наприклад:

Випадок 1 (продати рип): користувач хоче продати BTC, не вибираючи ціну активації (тобто активувати, щойно буде розміщено замовлення), і ціна останньої транзакції становить 30 000 USDT.

Тоді можна встановити параметри наступним чином.

[Відхилення сліду - розрив ціни] 2000 USDT

[Кількість] 1 BTC

[Тип ціни] Ціна останньої транзакції

У випадку, коли ціна BTC продовжує зростати до найвищої точки в 40 000 USDT після розміщення замовлення, а потім повертається до 38 000 USDT, досягаючи умови відновлення (40 000 USDT - 2 000 USDT = 38 000 USDT), система вирішує за користувача продати за ринковою ціною 38 000 доларів США.

Випадок 2 (купіть падіння): користувач хоче купити BTC, і ціна останньої транзакції наразі становить 40 000 USDT.

Тоді можна встановити параметри наступним чином.

[Відхилення сліду - співвідношення] 5%

[Ціна активації] 30 000 USDT

[Кількість] 1 BTC

[Тип ціни] Ціна останньої транзакції

У випадку, коли ціна BTC продовжує падати до 30 000 USDT після розміщення замовлення, трейлінг активується, потім він падає до 20 000 USDT і повертається до 20 000 USDT * (1 + 5%) = 21 000 USDT, досягаючи умова відновлення (5%), система вирішує, щоб користувач купив за ринковою ціною 21 000 USDT.

Лише публікація

Замовлення лише після замовлення не будуть виконані на ринку негайно, що гарантує, що користувач завжди є виробником і отримує прибутки від торгової комісії як постачальник ліквідності; в той же час, якщо замовлення буде заповнено існуючим замовленням, то замовлення буде негайно скасовано.

TP/SL

TP/SL відноситься до попередньо встановленої ціни запуску (ціна тейк-профіту або ціна стоп-лосс) і типу ціни запуску. Коли остання ціна зазначеного типу початкової ціни досягає попередньо встановленої початкової ціни, система розмістить закритий ринковий ордер відповідно до попередньо встановленої кількості, щоб отримати прибуток або зупинити збиток. На даний момент існує два способи розміщення стоп-лоссу:

- Установити TP/SL під час відкриття позиції: це означає заздалегідь встановити TP/SL для позиції, яка має бути відкрита. Коли користувач розміщує замовлення на відкриття позиції, він може клацнути, щоб одночасно встановити замовлення TP/SL. Коли ордер на відкриту позицію буде заповнено (частково або повністю), система негайно розмістить ордер TP/SL із початковою ціною та типом початкової ціни, попередньо встановленими користувачем. (Це можна переглянути у відкритих замовленнях у розділі TP/SL.)

- Установити TP/SL під час утримання позиції: користувачі можуть установлювати замовлення TP/SL для певної позиції під час утримання позиції. Після завершення налаштування, коли остання ціна вказаного типу ціни ініціювання відповідає умові ініціювання, система розмістить ордер на закриття ринку відповідно до заздалегідь встановленої кількості.

Відмінності між безстроковими ф’ючерсами Coin-M і безстроковими ф’ючерсами USDT-M

1. В якості одиниці оцінки, заставного активу та розрахунку PNL використовується різна криптовалюта:- У безстрокових ф’ючерсах USDT-M оцінка та ціноутворення вказуються в USDT, при цьому USDT також використовується як забезпечення, а PNL обчислюється в USDT. Користувачі можуть брати участь у різноманітній торгівлі ф’ючерсами, тримаючи USDT.

- Для безстрокових ф’ючерсів на Coin-M ціни та оцінка вказуються в доларах США (USD), з використанням базової криптовалюти як забезпечення та обчислення PNL з базовою криптовалютою. Користувачі можуть брати участь у торгівлі певними ф’ючерсами, тримаючи відповідну базову криптовалюту.

2. Різні контрактні вартості:

- Вартість кожного контракту в безстрокових ф’ючерсах USDT-M розраховується на основі відповідної базової криптовалюти, прикладом якої є номінальна вартість BTCUSDT 0,0001 BTC.

- У безстрокових ф’ючерсах Coin-M ціна кожного контракту фіксована в доларах США, як видно з номінальної вартості 100 доларів США для BTCUSD.

3. Різні ризики, пов'язані зі знеціненням заставного активу:

- У безстрокових ф’ючерсах USDT-M необхідним заставним активом є USDT. Коли ціна базової криптовалюти падає, це не впливає на вартість заставного активу USDT.

- У безстрокових ф’ючерсах Coin-M необхідний заставний актив відповідає базовій криптовалюті. Коли ціна базової криптовалюти падає, заставні активи, необхідні для позицій користувачів, збільшуються, і більша частина базової криптовалюти потрібна як забезпечення.